介绍

联盟营销是赚取一点补充收入或在网上建立个人品牌的一个有用方法。联盟的范围很广,从在其内容中加入联盟链接以赚取一些额外的兼职收入的成功博主,到视频内容制作者和有影响力的人,他们因认可企业可能提供的产品或服务而获得丰厚的报酬。

这种营销方法在过去几年中出现了增长,为在线影响者增加了一个新的收入维度,并为品牌提供了获得更多曝光的能力。联营公司也不仅仅是为时尚博客和奢侈品牌服务。一些行业现在正在利用联盟,以便将他们的产品展示给新的受众,并获得与消费者信任的在线人士相关的好处。

本指南将提供一个蓝图,以更好地了解联盟营销的定义,联盟成员是否需要注册并为其收入纳税,以及如何避免因未能遵守适用于联盟成员及其税收责任的规则和法规而带来的严厉处罚。

什么是联盟收入?

对于一个企业来说,同行业中的联盟所积累的信任和尊重可以成为销售产品或服务的有效方式。客户会将该产品或业务与联盟联系起来,通过代理,联盟认可的品牌或链接的任何内容将有可能获得全新的消费者的同样信任。

作为交换,企业将支付联盟推广他们的佣金。这为联盟提供了收入,其价格范围取决于有关出版商的影响力和知名度。

那么,什么是联盟收入?可以把它看作是联盟获得的佣金,以换取他们在博客中放置的链接或在视频内容中为某些产品做的代言所产生的特定数量的转化。

联盟收入的例子

任何在浏览网站时看到过 "赞助帖子 "或 "联盟链接 "字样的人,都已经以某种方式遇到过联盟营销。下面是一个标准的例子,说明联盟收入过程中的5个简单步骤。

![]() (比较会计软件供应商的附属链接)

(比较会计软件供应商的附属链接)

- 第1步:联盟通过博客、YouTube视频、社交媒体或网站,公开支持或展示带有链接的企业广告。

- 第二步:然后,用户点击所提供的独特的联盟链接,并探索商家提供的内容。

- 第三步:然后用户从有关商家那里购买产品或服务。

- 第四步:购买交易或线索被注意到,记录下来,并由商家确认

- 第5步:由于转换是由联盟链接产生的,联盟将从商家那里获得购买的货币佣金(通常通过联盟网络)。

每个佣金率将根据公司和联盟的不同而不同。它们的范围可以从低至销售的1%到某些罕见情况下的50%以上。一些联盟协议甚至为每笔销售提供一个商定的统一比率。

赚取联营收入和缴税

无论个人是将联盟营销作为全职工作还是作为赚取额外收入的副业,从联盟中获得的收入都容易受到与其他形式的收入相同的税收和收入法的影响。

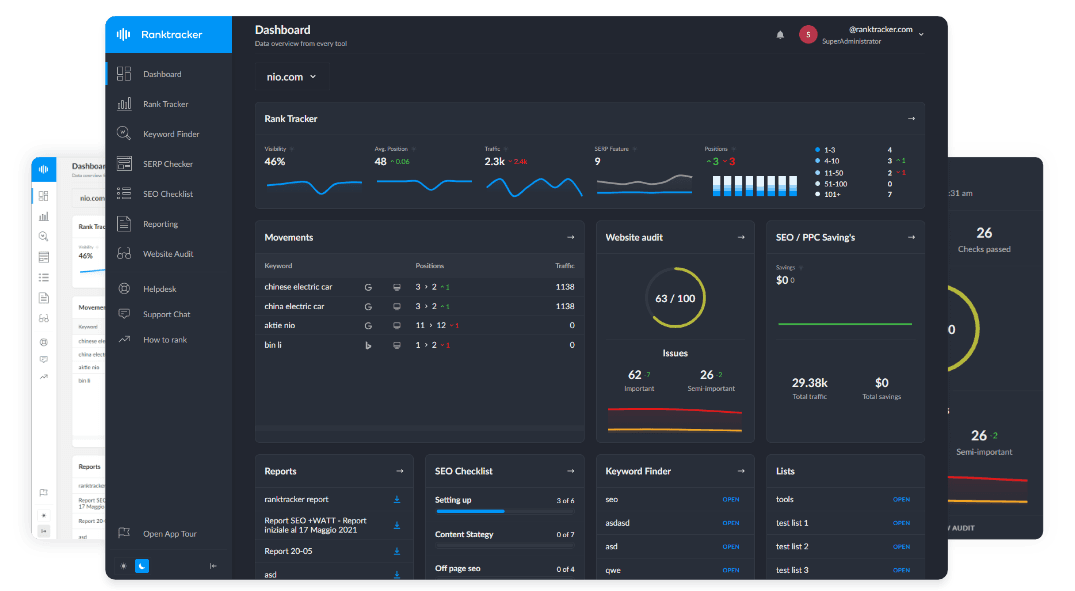

有效SEO的一体化平台

每个成功的企业背后都有一个强大的SEO活动。但是,有无数的优化工具和技术可供选择,很难知道从哪里开始。好了,不要再害怕了,因为我已经得到了可以帮助的东西。介绍一下Ranktracker有效的SEO一体化平台

对于总部设在英国的分支机构,这意味着确保所有收入都被正确记录并提交给有关方面,以避免以后任何潜在的处罚和罚款。

我应该让HMRC知道任何附属收入吗?

法律规定,如果收入超过1000英镑(在一个纳税年度内),人们必须让英国皇家税务局了解他们的收入。对于联营公司的收入,这意味着如果任何收入超过1000英镑的限制,那么他们就需要正式向英国皇家税务和海关总署披露。

一个纳税年度内的任何关联收入,如果低于1000英镑的金额,可能属于交易收入津贴的范畴。通过利用这一收入津贴,个人被允许赚取高达1000英镑的收入而不必让HMRC知道。然而,关键是要明白,这个数额是与分支机构的收入有关,而不一定是他们的利润。

为了避免任何问题或疏忽,无论在纳税年度内赚取多少金额,最好都向HMRC登记。这有助于防止在营业额增加时出现问题,并确保设在英国的分支机构在未来避免大额的注册罚款。

向HMRC登记附属收入

为了正确地向HMRC登记联营公司的收入,联营公司将需要把自己登记为自营职业者或有限公司。对于自营职业者,可以通过填写HM Revenue & Customs网站上的表格进行注册。

![]() (HMRC的注册程序)

(HMRC的注册程序)

为了确保更快、更有效的过程,最好在附近准备以下信息。

- 全名

- 出生日期

- 国民保险号码

- 英国注册地址

- 电话号码和电子邮件地址

- 护照和驾驶执照

- 薪资单和P60s

- 联营企业的开始日期

对于选择注册为自营职业者的个人来说,无论利润如何,建议关联企业在作为企业的第一个纳税年度结束后的10月5日之前进行注册。换句话说,一个在2023年1月开始的企业有义务在2023年10月5日之前让HMRC知道。

如果错过了截止日期,必须尽快登记,以避免产生任何逾期罚款的潜在风险。

有效SEO的一体化平台

每个成功的企业背后都有一个强大的SEO活动。但是,有无数的优化工具和技术可供选择,很难知道从哪里开始。好了,不要再害怕了,因为我已经得到了可以帮助的东西。介绍一下Ranktracker有效的SEO一体化平台

对于�希望注册为有限公司的联营公司,在收到任何联营公司收入之前,应完成在公司注册的步骤。一旦成立,英国皇家税务局将被告知公司的成立情况。此后,有限公司应收到HMRC的一封信,其中包含以下信息。

- 有限公司的确认

- 需要遵守的税收规则和要求

- 用于税务事宜的唯一纳税人参考号(UTR)。

为联营公司的收入缴税

一旦分支机构的收入超过上述1000英镑的门槛,就有可能在一个纳税年度内赚取高达12,570英镑而无需支付任何税款。这被称为免税的个人津贴。请记住,这并不排除联营公司有责任向英国皇家税务局注册并披露收入。

以下是英国的收入和应税收入的分类。

- 收入不超过12,570英镑(个人免税额)的税率为0

- 收入在12,571英镑和50,270英镑之间的,税率为20%(基本税率)

- 收入在50,271英镑和150,000英镑之间的税率为40%(高税率)

- 收入超过150,000英镑的税率为45%(附加税率)

作为副业的一部分赚取联营收入并保持全职工作的人,请注意所得税将根据综合收入来确定。因此,在计算应税收入时,重要的是要包括纳税年度内的所有收入。

在英国皇家税务局注册为自营职业者的联营公司,也要为超过上述个人津贴门槛的任何商业利润缴纳国民保险。对于自营职业的附属机构,国民保险费率将属于第2类或第4类。

��对于2022/2023纳税年度,国民保险费率如下。

第二类国民保险--每年利润超过6725英镑,每周3.15英镑

第4类国民保险--11,908英镑至50,270英镑之间的利润为9.73%,超过这一数额的利润为2.72%。

联营公司收入和准确的会计

![]() (一个会计软件的仪表板)

(一个会计软件的仪表板)

维持一个小企业(或自营职业)的一个关键部分是保持准确的会计记录。因此,跟踪会计事项和即将到来的到期付款日期是任何守法的个人或公司所有者的一个基本部分。因此,为了帮助自营职业者(以及小企业主)完成这项工作,政府推出了 "数字报税"倡议,要求企业保持数字化记录,并定期向英国皇家税务局提交最新信息。这个想法是为了促进更快、更精简的税收程序。为了利用这些系统,并以更简化的方式向HMRC报告任何商业收入,企业必须拥有符合MTD(Making Tax Digital)的软件。从2024年4月起,这个系统将适用于任何注册自我评估的人,这也是大多数英国分支机构可能被定位的地方。

关联公司的可允许支出

自营职业者被允许从经营企业的成本中进行某些扣除。这些通常被称为可允许支出。例如,如果一个分支机构的年收入为35,000英镑,但要求返还5,000英镑的可允许支出,则只需对剩余的30,000英镑(应税利润)缴税。

以下是联盟行业的自营职业者可能不需要缴税的一些标准费用。

- 办公费用,如品牌文具或电话费

- 旅��行费用(汽油费、火车费、停车费等)

- 财务费用,如银行收费或保险

- 网站审计和维护费用

- 商业广告和营销费用

- 与业务相关的培训课程

在家工作的联属会员仍然可以为以下支出申请一些费用的补偿。

- 议会税

- 暖气和电费

- 互联网和电话费

- 租金和抵押贷款利息

然而,为了做到这一点,在家工作的附属机构将被要求用一种公平的计算方法来划分这些费用。

例如,一个在家里工作的联营公司在一个有6个卧室的房子里可能只使用一个房间作为办公室。如果每年的电费是900英镑,联营公司可以将其中的150英镑作为可允许的支出进行申报(900英镑除以6等于150英镑)。

对于注册为有限公司的关联公司,规则略有不同。商业成本可以从税前的年度利润中扣除,而个人用作公司福利的任何东西都必须相应地报告给HMRC。

以会员身份提交纳税申报

在英国,纳税年度从任何一年的4月6日开始,到下一年的4月5日结束。税收事务的数字化促进了更加简化的纳税申报,可以通过使用HMRC的在线纳税申报门户来完成。确保所有自我评估按时提交,可以防止联盟企业在今年晚些时候出现任何潜在的罚款和问题。

一个完全注册的分支机构在提交报税表时,所需要的只是HMRC在企业注册当天提供的用户ID和密码。

对于有限公司来说,除了必须向英国皇家税务局提交纳税申报外,关联公司还需要向公司总部提交任何账目。对于一些私人有限公司来说,有可能同时提交这两份文件,这取决于是否需要审计师。

有效SEO的一体化平台

每个成功的企业背后都有一个强大的SEO活动。但是,有无数的优化工具和技术可供选择,很难知道从哪里开始。好了,不要再害怕了,因为我已经得到了可以帮助的东西。介绍一下Ranktracker有效的SEO一体化平台

为了与公司大厦分开向HMRC提交报税表,以下HMRC的信息对确保所有事情都是准确的和有意义的。为了加快这一过程,最好在附近准备好任何公司的详细资料和注册号码,以及任何HMRC账户信息。

联营公司的收入和税收。简化流程,成就未来

无论有多少时间投入到联盟业务中,无论其利润是来自兼职爱好还是全职创业,跟踪收入、应缴税款和必须支付的日期是维持成功业务的一个重要部分。

作为一个完全注册的企业主,联营公司必须对所有的财务信息、交易和支出保持清晰和简洁的记录。为了确保未来的税收按时和准确地提交,政府鼓励个人接受向全数字税收平台的过渡,以提高效率、透明度和准确性。

通过对需要支付的款项和需要支付的时间保持警惕和一丝不苟,联营公司可以为未来奠定基础,使其更容易管理,提前计划,并最终使其业务更方便地遵守英国税法。

有关进一步的指导和任何其他问题,请务必访问英国皇家税务与海关��总署网站上专门针对企业和自营职业者事务的部分。