Giriş

Satış ortaklığı, küçük bir ek gelir elde etmenin veya çevrimiçi kişisel bir marka oluşturmanın faydalı bir yoludur. Satış ortakları, yarı zamanlı olarak ekstra para kazanmak için içeriklerine satış ortaklığı bağlantıları koyan başarılı blog yazar larından, bir işletmenin sunabileceği bir ürün veya hizmeti onayladıkları için cömertçe ödeme alan video içerik üreticileri ve influencer'lara kadar uzanabilir.

Bu pazarlama yöntemi, çevrimiçi influencer'lar için yeni bir gelir boyutu ekleyerek ve markalara daha fazla görünürlük kazanma olanağı sunarak yıllar içinde büyüme kaydetti. Satış ortaklığı sadece moda blogları ve lüks markalar için de geçerli değil. Artık birçok sektör, ürünlerini yeni kitlelere tanıtmak ve tüketicilerin güvendiği çevrimiçi bir kişiyle ilişkilendirilmenin avantajlarından yararlanmak için satış ortaklığından faydalanıyor.

Bu kılavuz, satış ortaklığının ne olarak tanımlandığını, satış ortaklarının kazançları için kayıt yaptırmaları ve vergi ödemeleri gerekip gerekmediğini ve satış ortakları ve vergilendirme sorumlulukları için geçerli olan kurallara ve düzenlemelere uyulmaması durumunda ortaya çıkabilecek ağır cezalardan nasıl kaçınılacağını daha iyi anlamak için bir plan sağlayacaktır.

Satış Ortaklığı Geliri Nedir?

Bir işletme için, aynı sektördeki bir satış ortağının kazandığı güven ve saygı, bir ürün veya hizmeti satmanın etkili bir yolu olabilir. Bir müşteri o ürünü veya işletmeyi satış ortağıyla ilişkilendirecek ve vekaleten, satış ortağının onayladığı veya herhangi bir içeriği bağladığı marka potansiyel olarak yepyeni bir tüketici kitlesine aynı güveni kazandıracaktır.

Bunun karşılığında, bir işletme satış ortağına onları tanıttığı için bir komisyon ödeyecektir. Bu, satış ortağı için söz konusu yayıncının erişimine ve popülerliğine bağlı olarak fiyatı değişebilen bir gelir sağlar.

Peki, satış ortaklığı geliri nedir? Bir satış ortağının bloglarına koydukları bağlantılardan veya belirli ürünler için video içeriklerinde yaptıkları onaylardan gelen belirli bir dönüşüm miktarı karşılığında aldığı komisyon olarak düşünün.

Ortaklık Geliri Örnekleri

Bir web sitesinde gezinirken "sponsorlu gönderi" veya "satış ortaklığı bağlantısı" kelimelerini gören herkes bir şekilde satış ortaklığı ile karşılaşmış olacaktır. Aşağıda, gelir ortaklığı sürecinin 5 basit adımda nasıl işlediğine dair standart bir örnek yer almaktadır.

![]() (Muhasebe yazılımı sağlayıcılarını karşılaştıran bağlı kuruluş bağlantıları)

(Muhasebe yazılımı sağlayıcılarını karşılaştıran bağlı kuruluş bağlantıları)

- 1. Adım: Bir satış ortağı bir blog, YouTube videosu, sosyal medya veya web sitesi aracılığıyla bir işletmenin reklamını bir bağlantı ile alenen onaylar veya gösterir.

- 2. Adım: Kullanıcı daha sonra sağlanan benzersiz satış ortağı bağlantısına tıklar ve satıcının sunduklarını keşfeder.

- 3. Adım: Kullanıcı daha sonra söz konusu satıcıdan bir ürün veya hizmet satın alır.

- Adım 4: Satın alma işlemi veya müşteri adayı satıcı tarafından not edilir, kaydedilir ve onaylanır

- Adım 5: Dönüşüm satış ortağı bağlantısından sağlandığından, satış ortağına satıcıdan yapılan satın alma işlemi için parasal bir komisyon ödenir (genellikle bir satış ortağı ağı aracılığıyla)

Her komisyon oranı şirkete ve satış ortağına göre değişir. Bir satışın %1'i gibi düşük bir orandan bazı nadir durumlarda %50'ye kadar çıkabilir. Hatta bazı satış ortaklığı anlaşmalarında her bir satış için üzerinde anlaşmaya varılmış sabit bir oran da belirlenebilir.

Ortaklık Geliri Kazanma ve Vergi Ödeme

Bir kişinin satış ortaklığını tam zamanlı bir girişim olarak mı yoksa ek gelir elde etmek için bir yan iş olarak mı yaptığına bakılmaksızın, satış ortaklığından elde edilen kazançlar, diğer gelir türleriyle aynı vergi ve gelir yasalarına tabidir.

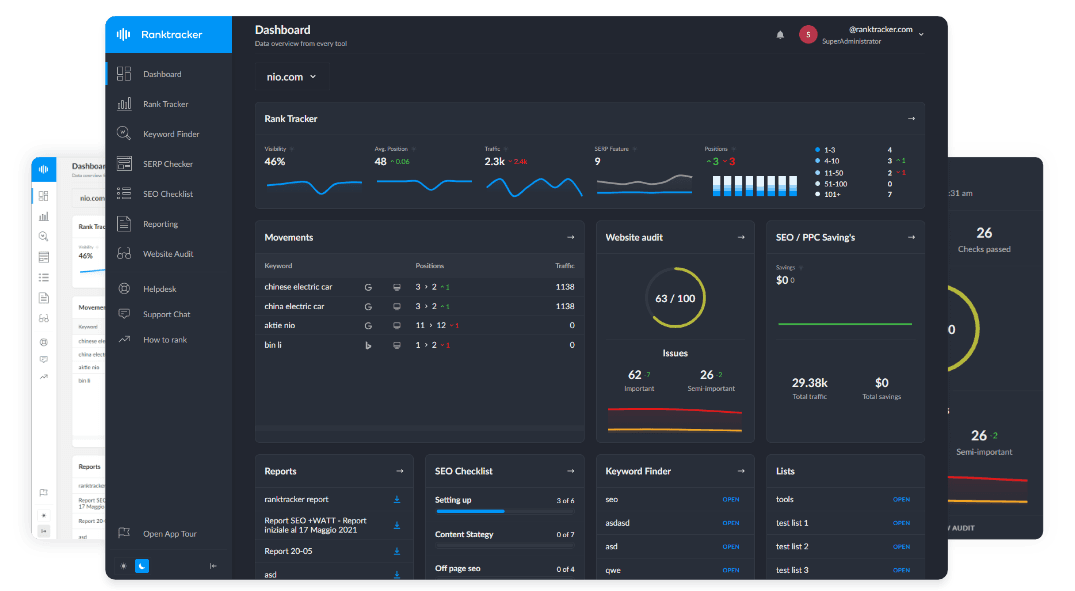

Etkili SEO için Hepsi Bir Arada Platform

Her başarılı işletmenin arkasında güçlü bir SEO kampanyası vardır. Ancak sayısız optimizasyon aracı ve tekniği arasından seçim yapmak, nereden başlayacağınızı bilmek zor olabilir. Artık korkmayın, çünkü size yardımcı olacak bir şeyim var. Etkili SEO için Ranktracker hepsi bir arada platformunu sunuyoruz

Sonunda Ranktracker'a kaydı tamamen ücretsiz olarak açtık!

Ücretsiz bir hesap oluşturunVeya kimlik bilgilerinizi kullanarak oturum açın

Birleşik Krallık merkezli iştirakler için bu, daha sonra herhangi bir potansiyel ceza ve para cezasından kaçınmak için tüm gelirlerin doğru bir şekilde kaydedilmesini ve ilgili taraflara sunulmasını sağlamak anlamına gelir.

HMRC'ye herhangi bir İştirak Geliri hakkında bilgi vermeli miyim?

Kişilerin yasal olarak, kendilerine ödenen paranın (bir vergi yılı boyunca) 1.000 £ tutarının üzerinde olması halinde HMRC'yi bilgilendirmeleri gerekmektedir. İştirak gelirleri için bu, herhangi bir kazancın bu 1.000 £ sınırını aşması durumunda resmi olarak HM Revenue & Customs'a bildirilmesi gerektiği anlamına gelir.

Bir vergi yılı içinde 1.000 £ tutarının altında kalan herhangi bir bağlı kuruluş geliri, ticari gelir ödeneği kapsamına girebilir. Bu gelir ödeneğinden yararlanarak, bireylerin HMRC'ye bildirmek zorunda kalmadan 1.000 £ 'a kadar kazanmalarına izin verilir. Ancak, bu tutarın bir iştirakçinin geliriyle ilgili olduğunu ve mutlaka kârıyla ilgili olmadığını anlamak çok önemlidir.

Herhangi bir sorun veya gözetimden kaçınmak için, vergi yılı içinde kazanılan miktara bakılmaksızın HMRC'ye kaydolmak en iyisidir. Bu, ciro arttığında sorunların önlenmesine yardımcı olur ve Birleşik Krallık merkezli bağlı kuruluşların gelecekte büyük kayıt ceza ücretlerinden kaçınmasını sağlar.

İştirak Gelirinin HMRC'ye Kaydedilmesi

Bağlı kuruluş gelirini HMRC'ye doğru bir şekilde kaydetmek için, bir bağlı kuruluşun kendisini serbest meslek sahibi veya Limited şirket olarak kaydettirmesi gerekecektir. Serbest meslek için, HM Revenue & Customs web sitesinde bir form doldurarak kayıt yapılabilir.

![]() (HMRC için kayıt süreci)

(HMRC için kayıt süreci)

Daha hızlı ve daha verimli bir süreç sağlamak için aşağıdaki bilgileri yakınınızda bulundurmanız iyi bir fikirdir.

- Tam adınız

- Doğum tarihi

- Ulusal Sigorta numarası

- Kayıtlı Birleşik Krallık adresi

- Telefon numarası ve e-posta adresi

- Pasaport ve ehliyet

- Maaş Bordroları ve P60'lar

- İştirak işletmesinin başlangıç tarihi

Kârdan bağımsız olarak serbest meslek sahibi olarak kaydolmayı tercih eden bireyler için, bağlı işletmelerin bunu bir işletme olarak ilk vergi yılının sonundan itibaren 5 Ekim'e kadar yapmaları tavsiye edilir. Başka bir deyişle, Ocak 2023'te başlayan bir işletme, 5 Ekim 2023'e kadar HMRC'ye bildirmekle yükümlüdür.

Son başvuru tarihi kaçırılmışsa, herhangi bir gecikme cezasına maruz kalma riskinden kaçınmak için mümkün olan en kısa sürede kayıt yaptırmak çok önemlidir.

Etkili SEO için Hepsi Bir Arada Platform

Her başarılı işletmenin arkasında güçlü bir SEO kampanyası vardır. Ancak sayısız optimizasyon aracı ve tekniği arasından seçim yapmak, nereden başlayacağınızı bilmek zor olabilir. Artık korkmayın, çünkü size yardımcı olacak bir şeyim var. Etkili SEO için Ranktracker hepsi bir arada platformunu sunuyoruz

Sonunda Ranktracker'a kaydı tamamen ücretsiz olarak açtık!

Ücretsiz bir hesap oluşturunVeya kimlik bilgilerinizi kullanarak oturum açın

Limited Şirket olarak kaydolmak isteyen iştirakler için, herhangi bir iştirak geliri alınmadan önce Companies House'a kaydolmak için atılan adımların tamamlanmış olması gerekir. Şirket kurulduktan sonra, kurulum HMRC'ye bildirilecektir. Bundan sonra, bir Limited Şirket HMRC'den aşağıdaki bilgileri içeren bir mektup almalıdır:

- Limited Şirketin Onaylanması

- Uyulması gereken vergi kuralları ve gereklilikleri

- Vergi konularında kullanılacak Benzersiz Vergi Mükellefi Referansı (UTR)

İştirak Gelirleri Üzerinden Vergi Ödeme

İştirak geliri yukarıda belirtilen 1.000 £ eşiğini aştığında, herhangi bir vergi ödemek zorunda kalmadan bir vergi yılı içinde 12.570 £'a kadar kazanma potansiyeli vardır. Bu, vergiden muaf kişisel ödenek olarak bilinir. Bunun, bir iştirakçinin HMRC'ye kaydolma ve kazançlarını açıklama sorumluluğunu ortadan kaldırmadığını unutmayın.

Aşağıda Birleşik Krallık'taki kazanç ve vergilendirilebilir gelir bantlarının bir dökümü yer almaktadır.

- 12.570 £'a kadar olan gelirler için %0 vergi oranı (kişisel ödenek)

- 12.571 £ ile 50.270 £ (temel oran) arasındaki gelirler için %20 vergi oranı

- 50.271 £ ile 150.000 £ arasındaki gelirler için %40 vergi oranı (yüksek oran)

- 150.000 £ üzerindeki gelirler için %45 vergi oranı (ek oran)

Bir yan iş kapsamında bağlı gelir elde eden ve tam zamanlı olarak çalışmaya devam eden bireylerin, gelir vergisinin birleşik kazançlar temelinde belirleneceğini bilmeleri tavsiye edilir. Bu nedenle, vergiye tabi gelir hesaplanırken, vergi yılı boyunca elde edilen tüm kazançların dahil edilmesi önemlidir.

HMRC'ye serbest meslek sahibi olarak kaydolan iştirakçiler, yukarıda belirtilen kişisel ödenek eşiklerinin üzerindeki tüm ticari karlar üzerinden Ulusal Sigorta ödemelerine de tabi olacaktır. Serbest meslek sahibi iştirakler için Ulusal Sigorta oranları Sınıf 2 veya Sınıf 4 kapsamında olacaktır.

2022/2023 vergi yılı için Ulusal Sigorta oranları aşağıdaki gibidir:

2. Sınıf Ulusal Sigorta - Yıllık 6.725 £ üzerindeki karlar için haftalık 3,15 £

4. Sınıf Ulusal Sigorta - 11.908 £ ile 50.270 £ arasındaki karlar için %9,73 ve bu miktarın üzerindeki karlar için %2,72.

İştirak Geliri ve Doğru Muhasebe

![]() (Bir muhasebe yazılımı gösterge tablosu)

(Bir muhasebe yazılımı gösterge tablosu)

Küçük bir işletmeyi (veya serbest meslek sahibi olarak bir kariyeri) sürdürmenin önemli bir parçası, doğru muhasebe kayıtları tutmaktır. Bu nedenle, muhasebe konularını ve vadesi gelen ödemeler için yaklaşan tarihleri takip etmek, vergiye saygılı her birey veya şirket sahibinin temel bir parçasıdır. Bu nedenle, serbest meslek sahibi bireylere (ve ayrıca küçük işletme sahiplerine) bu çabalarında yardımcı olmak için hükümet, işletmeleri dijitalleştirilmiş kayıtlar tutmak ve HMRC'ye düzenli güncellemeler göndermekle yükümlü kılan Making Tax Digital girişimini başlattı. Amaç, daha hızlı ve daha akıcı bir vergilendirme sürecini kolaylaştırmaktır. Bu sistemlerden yararlanmak ve ticari kazançları HMRC'ye daha basitleştirilmiş bir şekilde bildirmek için işletmelerin MTD (Making Tax Digital) uyumlu bir yazılıma sahip olmaları gerekmektedir. Nisan 2024'ten itibaren bu sistem, kendi kendini değerlendirme için kayıtlı olan herkes için geçerli olacak ve Birleşik Krallık'taki bağlı kuruluşların çoğunun konumlandırılması muhtemeldir.

İştirakler için İzin Verilebilir Giderler

Serbest meslek sahibi bireylerin, bir işletmeyi yürütme maliyetlerinden belirli kesintiler yapmalarına izin verilir. Bunlar genellikle izin verilen giderler olarak bilinir. Örneğin, bir iştirakçinin yıllık geliri 35.000 £ ise ancak izin verilen giderler olarak 5.000 £'u geri talep ederse, vergi yalnızca kalan 30.000 £ (vergilendirilebilir kar) üzerinden ödenecektir.

Aşağıda, bağlı kuruluş sektöründe serbest meslek sahibi olan bireylerin vergi ödemek zorunda kalmayabileceği standart giderlerden bazıları yer almaktadır.

- Markalı kırtasiye malzemeleri veya telefon faturaları gibi ofis masrafları

- Seyahat masrafları (benzin, tren ücretleri, otopark, vb.)

- Banka masrafları veya sigorta gibi finansal maliyetler

- Web sitesi denetim ve bakım maliyetleri

- Ticari reklam ve pazarlama maliyetleri

- İşle ilgili eğitim kursları

Evden çalışan iştirakçiler, aşağıdaki giderler için bazı masrafları geri talep edebilirler:

- Konsey Vergisi

- Isıtma ve elektrik faturaları

- İnternet ve telefon faturaları

- Kira ve ipotek faizi

Ancak bunu yapabilmek için evden çalışan iştirakçilerin bu masrafları adil bir hesaplama yöntemi kullanarak bölüştürmeleri gerekecektir.

Örneğin, 6 yatak odalı bir evde evden çalışan bir iştirakçi sadece 1 odayı ofis olarak kullanabilir. Yıllık elektrik faturası 900 £ ise, iştirakçiler bu faturanın 150 £'unu izin verilen gider olarak geri talep edebilirler (900 £ bölü 6 eşittir 150 £).

Limited Şirket olarak kayıtlı iştirakler için kurallar biraz farklıdır. İş masrafları vergi öncesi yıllık kardan düşülebilir ve şirket menfaati olarak kişisel olarak kullanılan her şey HMRC'ye uygun şekilde bildirilmelidir.

Vergi Beyannamenizi İştirak Olarak Gönderme

Birleşik Krallık'ta vergi yılı herhangi bir yılın 6 Nisan'ında başlar ve bir sonraki yılın 5 Nisan'ında sona erer. Vergilendirme konularının dijitalleştirilmesi, HMRC'nin çevrimiçi vergi beyannamesi portalları kullanılarak yapılabilecek daha basitleştirilmiş bir vergi beyannamesini kolaylaştırmıştır. Tüm öz değerlendirmelerin zamanında sunulmasını sağlamak, bağlı bir işletme için yılın ilerleyen dönemlerinde olası para cezalarını ve sorunları önler.

Tam kayıtlı bir iştirakin vergi beyannamesi vermek için ihtiyaç duyacağı tek şey, işletmenin kaydedildiği gün HMRC tarafından sağlanan kullanıcı kimliği ve şifresidir.

Limited Şirketler için, iştiraklerin HMRC'ye sunulması gereken vergi beyannamelerine ek olarak Companies House'a herhangi bir hesap sunmaları gerekecektir. Bazı özel Limited Şirketler için, bir denetçiye ihtiyaç duyulup duyulmadığına bağlı olarak, bunların her ikisini birlikte dosyalamak mümkündür.

Etkili SEO için Hepsi Bir Arada Platform

Her başarılı işletmenin arkasında güçlü bir SEO kampanyası vardır. Ancak sayısız optimizasyon aracı ve tekniği arasından seçim yapmak, nereden başlayacağınızı bilmek zor olabilir. Artık korkmayın, çünkü size yardımcı olacak bir şeyim var. Etkili SEO için Ranktracker hepsi bir arada platformunu sunuyoruz

Sonunda Ranktracker'a kaydı tamamen ücretsiz olarak açtık!

Ücretsiz bir hesap oluşturunVeya kimlik bilgilerinizi kullanarak oturum açın

HMRC'ye Companies House'dan ayrı olarak bir vergi beyannamesi göndermek için, aşağıdaki HMRC bilgileri her şeyin doğru ve muhasebeleştirildiğinden emin olmak için yararlı olabilir. Süreci hızlandırmak için, tüm HMRC hesap bilgilerinin yanı sıra tüm Şirketler Evi ayrıntılarını ve kayıt numaralarını yakınınızda bulundurmak en iyisidir.

İştirak Gelirleri ve Vergileri: Başarılı Bir Gelecek için Basitleştirilmiş Süreçler

Bir satış ortaklığı işine kaç saat harcandığına ve kârının yarı zamanlı bir hobiden mi yoksa tam zamanlı bir girişimden mi geldiğine bakılmaksızın, kazançları, ödenmesi gereken vergileri ve bunların ödenmesi gereken tarihleri takip etmek, başarılı bir işi sürdürmenin hayati bir parçasıdır.

Tam kayıtlı bir işletme sahibi olarak, bir bağlı kuruluş tüm mali bilgilerin, işlemlerin ve harcamaların açık ve özlü kayıtlarını tutmalıdır. Gelecekteki vergilerin zamanında ve doğru bir şekilde sunulmasını sağlamak için hükümet, bireyleri daha fazla verimlilik, şeffaflık ve doğruluk için tamamen dijital bir vergi platformuna geçişi benimsemeye teşvik etti.

İştirakçiler, neyin ne zaman ödenmesi gerektiği konusunda dikkatli ve titiz davranarak, yönetilmesi daha kolay, önceden planlanmış ve nihayetinde işletmelerini Birleşik Krallık vergi yasalarına bağlı tutmak için daha uygun bir gelecek için zemin hazırlayabilirler.

Daha fazla rehberlik ve diğer sorularınız için, HM Revenue & Customs web sitesinin işletme ve serbest meslek konularına ayrılmış bölümünü ziyaret ettiğinizden emin olun.