Uvod

Partnersko trženje je koristen način za ustvarjanje dodatnega zaslužka ali gradnjo osebne blagovne znamke na spletu. Partnerji so lahko uspešni blogerji, ki v svoje vsebine vnašajo partnerske povezave in tako zaslužijo nekaj dodatnega denarja s krajšim delovnim časom, pa tudi ustvarjalci video vsebin in vplivneži, ki so dobro plačani za potrditev izdelka ali storitve, ki jo lahko ponudi podjetje.

Ta način trženja je v zadnjih letih doživel rast, saj spletnim vplivnežem prinaša novo dimenzijo prihodkov, blagovnim znamkam pa omogoča večjo izpostavljenost. Partnerji niso namenjeni le modnim blogom in luksuznim blagovnim znamkam. Več panog zdaj uporablja affiliate, da bi svoje izdelke izpostavilo novemu občinstvu in pridobilo prednosti, ki jih prinaša povezanost s spletno osebo, ki ji potrošniki zaupajo.

Ta vodnik bo zagotovil načrt za boljše razumevanje tega, kaj je partnersko trženje, ali se morajo partnerji registrirati in plačevati davke za svoje prihodke ter kako se izogniti strogim kaznim, ki lahko nastanejo zaradi neupoštevanja pravil in predpisov, ki veljajo za partnerje in njihove davčne obveznosti.

Kaj je partnerski prihodek?

Za podjetja sta lahko zaupanje in spoštovanje, ki ju je pridobil partner v isti panogi, učinkovit način prodaje izdelka ali storitve. Stranka bo izdelek ali podjetje povezala s partnerjem, blagovna znamka, ki jo partner podpira ali na katero povezuje vsebino, pa bo potencialno pridobila enako zaupanje pri povsem novem občinstvu potrošnikov.

V zameno za to bo podjetje partnerju plačalo provizijo za njihovo promocijo. To partnerju zagotavlja dohodek, ki je lahko odvisen od dosega in priljubljenosti zadevnega založnika.

Kaj je affiliate dohodek? Pomislite nanj kot na provizijo, ki jo affiliate partner dobi v zameno za določeno število konverzij, ki jih povzročijo povezave, ki jih je dal v svoje bloge, ali potrditve, ki jih je dal v video vsebinah za določene izdelke.

Primeri partnerskih prihodkov

Vsak, ki je med brskanjem po spletnem mestu že kdaj zasledil besedi "sponzorirana objava" ali "partnerska povezava", se je tako ali drugače že srečal s partnerskim trženjem. Spodaj je standardni primer, kako v petih preprostih korakih poteka postopek affiliate prihodkov.

![]() (Affiliate povezave, ki primerjajo ponudnike računovodske programske opreme)

(Affiliate povezave, ki primerjajo ponudnike računovodske programske opreme)

- Korak 1: Partner javno potrdi ali prikaže oglas za podjetje s povezavo prek bloga, videoposnetka YouTube, družabnih medijev ali spletnega mesta.

- Korak 2: Uporabnik klikne na edinstveno partnersko povezavo in preuči ponudbo trgovca.

- Korak 3: Uporabnik nato pri zadevnem trgovcu kupi izdelek ali storitev.

- 4. korak: trgovec zabeleži, evidentira in potrdi nakupno transakcijo ali vodenje.

- 5. korak: Ker je bila konverzija ustvarjena s partnersko povezavo, se partnerju izplača denarna provizija za nakup pri trgovcu (pogosto prek partnerskega omrežja).

Vsaka stopnja provizije se razlikuje glede na podjetje in partnerja. V nekaterih redkih primerih se lahko gibljejo od 1 % prodaje do 50 %. Nekateri partnerski sporazumi namesto tega določajo celo dogovorjeno pavšalno stopnjo za vsako prodajo.

Zaslužek partnerskih podjetij in plačevanje davkov

Ne glede na to, ali se posameznik ukvarja s partnerskim trženjem za polni delovni čas ali kot stranski nastop za dodaten zaslužek, za zaslužek, pridobljen kot partner, veljajo enaki davčni in dohodkovni zakoni kot za katero koli drugo obliko dohodka.

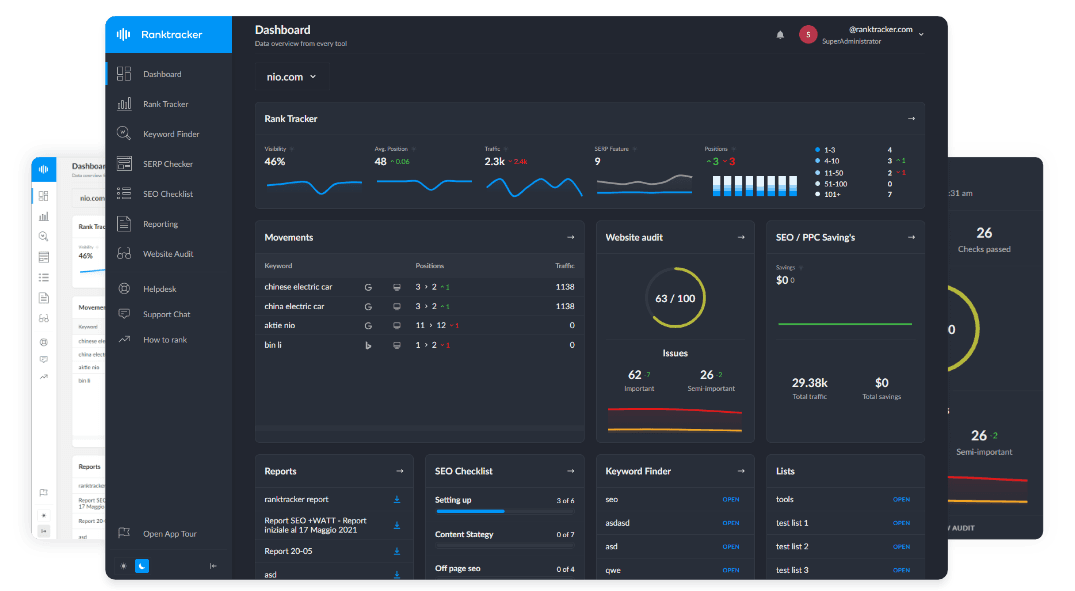

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Za podružnice s sedežem v Združenem kraljestvu to pomeni, da je treba zagotoviti, da so vsi prihodki pravilno zabeleženi in predloženi ustreznim strankam, da bi se izognili morebitnim kaznim in globam, ki bi lahko nast ale pozneje.

Ali moram obvestiti davčno upravo HMRC o morebitnih partnerskih dohodkih?

Ljudje morajo po zakonu obvestiti davčno upravo HMRC o denarju, ki ga prejemajo, če ta dohodek presega znesek 1.000 GBP (v davčnem letu). Za dohodke iz affiliate dejavnosti to pomeni, da bo treba dohodke, ki presegajo mejo 1.000 GBP, uradno razkriti davčnemu uradu HM Revenue & Customs.

Za vsak dohodek povezanih oseb v davčnem letu, ki ne presega zneska 1.000 GBP, lahko veljajo pogoji olajšave za dohodek iz trgovanja. Z izkoriščanjem te olajšave za dohodek lahko posamezniki zaslužijo do 1.000 GBP, ne da bi morali o tem obvestiti davčno upravo HMRC. Vendar je ključno razumeti, da se ta znesek nanaša na dohodek povezane osebe in ne nujno na njen dobiček.

Da bi se izognili kakršnim koli težavam ali spregledom, se je najbolje registrirati pri uradu HMRC ne glede na znesek, ki ga zaslužite v davčnem letu. S tem se izognete težavam, ko se promet poveča, in zagotovite, da se podružnice s sedežem v Združenem kraljestvu v prihodnosti izognejo visokim kazenskim pristojbinam za registracijo.

Registracija partnerskih dohodkov pri HMRC

Za pravilno registracijo dohodka iz affiliate podjetja pri HMRC se mora partner registrirati kot samozaposlena oseba ali kot družba z omejeno odgovornostjo. Za samozaposlitev se lahko registrirate tako, da izpolnite obrazec na spletni strani HM Revenue & Customs.

![]() (postopek registracije za HMRC)

(postopek registracije za HMRC)

Za hitrejši in učinkovitejši postopek je dobro imeti pri roki naslednje informacije.

- Polno ime

- Datum rojstva

- Številka nacionalnega zavarovanja

- Registrirani naslov v Združenem kraljestvu

- Telefonska številka in e-poštni naslov

- Potni list in vozniško dovoljenje

- Plačilni listi in dokumenti P60

- Datum začetka poslovanja s pridruženim podjetjem

Posameznikom, ki se odločijo za registracijo kot samozaposleni, ne glede na dobiček, svetujemo, da povezana podjetja to storijo do 5. oktobra od konca prvega davčnega leta kot podjetje. Z drugimi besedami, podjetje, ki začne poslovati januarja 2023, je dolžno obvestiti HMRC do 5. oktobra 2023.

Če je bil rok zamujen, se je treba čim prej registrirati, da se izognete morebitnemu tveganju za plačilo kazni za zamudo.

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Za povezane družbe, ki se želijo registrirati kot družba z omejeno odgovornostjo, morajo biti koraki za registracijo pri Companies House opravljeni, preden prejmejo kakršen koli prihodek od povezane družbe. Ko bo družba registrirana, bo o ustanovitvi obveščen davčni urad HMRC. Po tem bi morala družba z omejeno odgovornostjo prejeti dopis HMRC, ki vsebuje naslednje informacije:

- Potrditev družbe z omejeno odgovornostjo

- Davčni predpisi in zahteve, ki jih je treba upoštevati

- Enotno referenčno ime davkoplačevalca (UTR), ki se uporablja za davčne zadeve.

Plačevanje davkov na dohodek partnerjev

Ko prihodki iz affiliate dejavnosti presežejo zgoraj omenjeni prag 1.000 £, lahko v davčnem letu zaslužite do 12.570 £, ne da bi vam bilo treba plačati davke. To je tako imenovana neobdavčena osebna olajšava. Upoštevajte, da to ne izključuje odgovornosti partnerja, da se registrira pri davčni upravi in razkrije zaslužke.

Spodaj so razčlenjeni razponi za zaslužek in obdavčljivi dohodek v Združenem kraljestvu.

- 0-odstotna davčna stopnja za dohodke do 12.570 funtov (osebna olajšava).

- 20-odstotna davčna stopnja za dohodke med 12.571 in 50.270 funti (osnovna stopnja).

- 40-odstotna davčna stopnja za dohodke med 50.271 in 150.000 funtov (višja stopnja)

- 45-odstotna davčna stopnja za dohodke nad 150.000 funtov (dodatna stopnja).

Posamezniki, ki v okviru stranske dejavnosti zaslužijo dohodek iz povezane dejavnosti in so še naprej zaposleni za polni delovni čas, se morajo zavedati, da se dohodnina določi na podlagi skupnega zaslužka. Zato je pri izračunu obdavčljivega dohodka pomembno vključiti vse zaslužke v davčnem letu.

Podružnice, ki se pri HMRC registrirajo kot samozaposlene osebe, bodo prav tako zavezane k plačilu nacionalnega zavarovanja za vse poslovne dobičke, ki presegajo zgoraj navedene pragove osebne olajšave. Za povezane osebe, ki so samozaposlene, bodo stopnje nacionalnega zavarovanja spadale v razred 2 ali razred 4.

Za davčno leto 2022/2023 veljajo naslednje stopnje nacionalnega zavarovanja:

Nacionalno zavarovanje 2. razreda - 3,15 £ na teden za dobiček nad 6.725 £ na leto

Nacionalno zavarovanje 4. razreda - 9,73 % na dobiček med 11.908 in 50.270 funtov in 2,72 % na dobiček nad tem zneskom.

Prihodki partnerjev in natančno računovodstvo

![]() (Nadzorna plošča računovodske programske opreme)

(Nadzorna plošča računovodske programske opreme)

Ključni del vzdrževanja malega podjetja (ali kariere samozaposlenega) je vodenje natančnih računovodskih evidenc. Zato je spremljanje računovodskih zadev in prihajajočih datumov za plačila temeljni del vsakega davčno neoporečnega posameznika ali lastnika podjetja. Da bi samozaposlenim posameznikom (in tudi lastnikom malih podjetij) pomagala pri tem prizadevanju, je vlada uvedla pobudo Making Tax Digital, ki podjetja zavezuje k vodenju digitaliziranih evidenc in tudi k rednemu pošiljanju posodobitev davčnemu uradu HMRC. S tem naj bi omogočili hitrejši in učinkovitejši postopek obdavčitve. Da bi podjetja lahko izkoristila te sisteme in na bolj poenostavljen način poročala o vseh poslovnih prihodkih davčnemu uradu HMRC, morajo imeti programsko opremo, ki je skladna z direktivo MTD (Making Tax Digital). Od aprila 2024 bo ta sistem veljal za vse, ki so registrirani za samoobdavčitev, kamor bo verjetno umeščena večina podružnic v Združenem kraljestvu.

Dovoljeni stroški za pridružene družbe

Samozaposlene osebe lahko od stroškov vodenja podjetja odštejejo določene zneske. To so splošno znani kot dovoljeni stroški. Če ima na primer povezanec letni prihodek v višini 35.000 funtov, vendar uveljavlja 5.000 funtov za priznane stroške, bo davek plačal le od preostalega zneska 30.000 funtov (obdavčljivi dobiček).

Spodaj so navedeni nekateri standardni stroški, za katere samozaposlenim osebam v affiliate industriji morda ne bo treba plačati davkov.

- pisarniški stroški, kot so pisarniški material ali telefonski računi.

- Potni stroški (bencin, vozovnice za vlak, parkiranje itd.)

- Finančni stroški, kot so bančni stroški ali zavarovanje.

- Stroškirevizije in vzdrževanjaspletnega mesta

- Stroški poslovnega oglaševanja in trženja

- Tečaji usposabljanja, povezani s poslovanjem.

Partnerji, ki delajo od doma, lahko še vedno uveljavljajo povračilo nekaterih stroškov za naslednje izdatke:

- Davek Sveta

- Računi za ogrevanje in elektriko

- Računi za internet in telefon

- Najemnina in hipotekarne obresti

Vendar bodo morali partnerji, ki delajo od doma, te stroške razdeliti po pravični metodi izračuna.

Partner, ki dela od doma v hiši s šestimi spalnicami, lahko na primer kot pisarno uporablja le eno sobo. Če letni račun za elektriko znaša 900 £, lahko affiliate partnerja uveljavljata 150 £ tega računa kot upravičen strošek (900 £ deljeno s 6 je 150 £).

Za povezane družbe, registrirane kot družba z omejeno odgovornostjo, veljajo nekoliko drugačna pravila. Poslovne stroške je mogoče odšteti od letnega dobička pred obdavčitvijo, vse, kar se osebno uporabi kot ugodnost podjetja, pa je treba ustrezno prijaviti davčnemu uradu HMRC.

Oddaja davčne napovedi kot partner

V Združenem kraljestvu se davčno leto začne 6. aprila posameznega leta in konča 5. aprila naslednjega leta. Digitalizacija davčnih zadev je omogočila enostavnejšo davčno napoved, ki jo je mogoče izdelati z uporabo spletnih portalov za davčno napoved HMRC. Če zagotovite, da so vse samoocene predložene pravočasno, preprečite morebitne globe in težave, ki bi jih pridruženo podjetje lahko imelo pozneje v letu.

Za predložitev davčne napovedi mora v celoti registrirana partnerska družba potrebovati le uporabniško ime in geslo, ki ju je na dan registracije podjetja zagotovil HMRC.

Pri družbah z omejeno odgovornostjo bodo morale podružnice poleg davčnih napovedi, ki jih je treba vložiti pri HMRC, predložiti tudi vse računovodske izkaze pri Companies House. Pri nekaterih zasebnih družbah z omejeno odgovornostjo je mogoče vložiti oba obračuna skupaj, odvisno od tega, ali je potreben revizor.

Platforma "vse v enem" za učinkovito SEO

Za vsakim uspešnim podjetjem stoji močna kampanja SEO. Vendar je ob neštetih orodjih in tehnikah optimizacije težko vedeti, kje začeti. Ne bojte se več, ker imam za vas prav to, kar vam lahko pomaga. Predstavljam platformo Ranktracker vse-v-enem za učinkovito SEO

Končno smo odprli registracijo za Ranktracker popolnoma brezplačno!

Ustvarite brezplačen računAli se prijavite s svojimi poverilnicami

Za predložitev davčne napovedi pri HMRC ločeno od Companies House so lahko koristne naslednje informacije HMRC, ki zagotavljajo, da je vse točno in obračunano. Da bi pospešili postopek, je najbolje, da imate v bližini vse podatke in registracijske številke Companies House ter vse podatke o računih HMRC.

Prihodki in davki povezanih podjetij: Poenostavljeni postopki za uspešno prihodnost

Ne glede na to, koliko ur je vloženih v partnerski posel in ali dobiček izvira iz hobija s krajšim delovnim časom ali polnega delovnega časa, je spremljanje zaslužkov, zapadlih davkov in datumov, ko jih je treba plačati, bistven del vzdrževanja uspešnega posla.

Kot v celoti registrirani lastnik podjetja mora partner voditi jasno in jedrnato evidenco vseh finančnih informacij, transakcij in stroškov. Da bi zagotovili pravočasno in natančno oddajo prihodnjih davkov, je vlada spodbudila posameznike, naj sprejmejo prehod na popolnoma digitalno davčno platformo za večjo učinkovitost, preglednost in natančnost.

Če bodo pozorni in natančni glede tega, kaj je treba plačati in kdaj je to treba storiti, lahko affiliate podjetja postavijo temelje za prihodnost, ki jo bo lažje upravljati, načrtovati in na koncu bo bolj primerna za ohranjanje skladnosti poslovanja z davčnimi zakoni Združenega kraljestva.

Za dodatne napotke in morebitna druga vprašanja obiščite razdelek spletne strani HM Revenue & Customs, namenjen podjetjem in samozaposlenim osebam.