Introducere

Sunteți proprietarul unei mici afaceri? Doriți să vă îmbunătățiți fluxul de numerar? Finanțarea creanțelor ar putea fi soluția de care aveți nevoie.

Prin utilizarea facturilor neplătite, puteți accesa un flux consistent de fonduri pentru a vă ajuta afacerea să se dezvolte. Haideți să vedem cum funcționează această opțiune de finanțare și ce beneficii poate aduce afacerii dumneavoastră.

Haideți să explorăm modul în care finanțarea creanțelor poate să vă stimuleze afacerea spre noi înălțimi!

Definiția finanțării conturilor de creanțe

Finanțarea creanțelor este un tip de finanțare a afacerii care implică utilizarea facturilor ca garanție pentru a asigura un împrumut.

Acest sistem diferă de finanțarea bancară tradițională, deoarece permite companiilor să acceseze rapid fonduri prin vânzarea conturilor lor de creanțe unui finanțator.

Prin valorificarea creanțelor, întreprinderile pot debloca fluxul de numerar și își pot îmbunătăți poziția capitalului de lucru fără a contracta datorii suplimentare.

Cu toate acestea, acest aranjament de finanțare vine cu riscuri, cum ar fi comisioanele potențiale din partea companiilor de factoring și riscul de neplată din partea clientului.

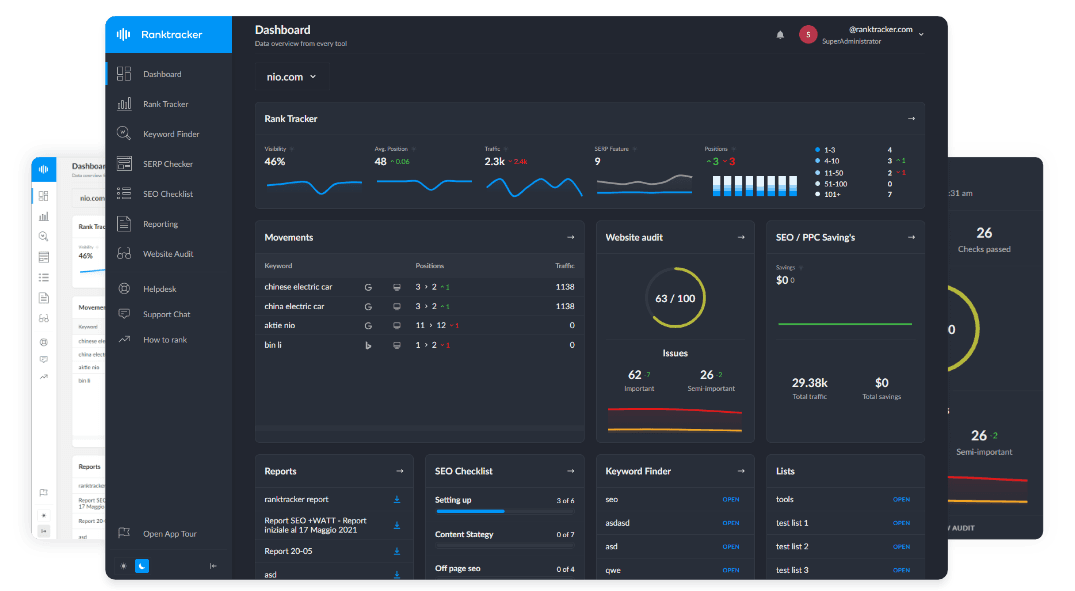

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

În timp ce finanțarea creanțelor poate fi o soluție rapidă pentru nevoile de flux de numerar, întreprinderile ar trebui să ia în considerare și opțiuni alternative de finanțare, cum ar fi liniile de credit sau împrumuturile bazate pe active, care pot fi mai ieftine pe termen lung.

Înțelegerea noțiunilor de bază

Factoringul creanțelor vs. finanțarea bancară tradițională

Factoringul creanțelor și finanțarea bancară tradițională sunt diferite în ceea ce privește modul în care oferă finanțare pentru afaceri.

Împrumuturile bancare tradiționale au nevoie de garanții și de un scor de credit bun. Finanțarea creanțelor utilizează facturile neplătite pentru a asigura capitalul.

Companiile de factoring cumpără aceste facturi la un preț redus, oferind un flux de numerar imediat, fără a crea datorii.

Acest lucru este în avantajul întreprinderilor cu un flux de numerar inconstant sau cu un istoric de credit mai slab.

Finanțarea bancară este mai strictă, fiind axată pe solvabilitate și sănătate financiară.

Întreprinderile cu probleme de flux de numerar pe termen scurt preferă adesea factoringul creanțelor pentru un acces mai rapid la fonduri.

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

Vânzarea facturilor poate îmbunătăți raportul de lichiditate, poate asigura capital de lucru și poate evita riscul de noi datorii.

Gestionarea eficientă a creanțelor ajută la menținerea fluxului de numerar și a stabilității financiare a întreprinderilor.

Concluzii cheie privind structurarea finanțării creanțelor de clienți

Întreprinderile ar trebui să ia în considerare mai mulți factori atunci când structurează finanțarea creanțelor pentru a maximiza beneficiile acesteia.

Aceștia își pot folosi facturile ca garanție pentru a obține un împrumut sau o linie de credit pe baza valorii facturii. Acest lucru oferă un acces rapid la capital fără a afecta bilanțul contabil.

Această metodă de finanțare face ca gestionarea fluxului de numerar și a capitalului de lucru să fie mai eficientă, deoarece transformă creanțele în numerar imediat.

Cu toate acestea, companiile ar trebui să fie atente la potențialele dezavantaje, cum ar fi comisioanele ridicate percepute de finanțatori, care pot reduce profitabilitatea.

Gestionarea riscurilor este, de asemenea, esențială pentru a se asigura că clienții își îndeplinesc obligațiile de plată așa cum au fost convenite.

Înțelegerea finanțării creanțelor poate ajuta întreprinderile să își îmbunătățească lichiditățile și sănătatea financiară.

Avantajele finanțării conturilor de creanțe

Deblocarea fluxului de numerar

Întreprinderile își pot îmbunătăți fluxul de numerar prin finanțarea creanțelor. Aceasta presupune utilizarea facturilor restante pentru a obține un împrumut.

În acest fel, companiile obțin capital imediat din facturile neplătite. Aceasta ajută la acoperirea nevoilor de flux de numerar.

Această strategie stimulează capitalul de lucru. Aceasta ajută la îndeplinirea obligațiilor financiare și la investiții în creștere.

Gestionarea conturilor de plătit este, de asemenea, importantă. Acesta menține echilibrul fluxurilor de numerar.

Întreprinderile pot lucra cu finanțatorii pentru a stabili un plan de finanțare a creanțelor. Acestea își folosesc facturile ca garanție.

Acest aranjament reduce riscul pentru creditori. De asemenea, oferă întreprinderilor fonduri pentru a continua să funcționeze și să se extindă.

Finanțarea creanțelor este o soluție utilă pentru ca întreprinderile să optimizeze fluxul de numerar și valoarea activelor.

Valorificarea activelor curente

Întreprinderile pot spori capitalul de lucru prin valorificarea activelor curente, cum ar fi creanțele, prin opțiuni de finanțare precum factoringul. Aceasta presupune vânzarea facturilor restante către un finanțator pentru a obține rapid bani în loc să aștepte plățile clienților. Este o modalitate de a crește capitalul de lucru fără a lua un împrumut tradițional.

Gestionarea eficientă a conturilor de plătit este crucială în acest proces pentru a menține un flux de numerar sănătos. Prin echilibrarea atentă a termenelor de plată a conturilor de plătit și a colectării creanțelor, o companie poate maximiza valoarea activelor sale. Acest aranjament de finanțare oferă o soluție pentru nevoile de numerar pe termen scurt, fără a crește datoriile din bilanț.

Utilizarea activelor circulante, cum ar fi finanțarea creanțelor, poate ajuta întreprinderile să sporească lichiditățile și să gestioneze eficient riscurile.

Gestionarea conturilor de plată

Întreprinderile se concentrează adesea pe gestionarea conturilor de plătit pentru a îmbunătăți fluxul de numerar. Prin gestionarea strategică a facturilor primite, o companie poate dispune de suficient capital de lucru pentru cheltuieli. Acest lucru elimină nevoia de împrumuturi costisitoare. Tactici precum negocierea unor termene de plată mai lungi cu furnizorii, utilizarea platformelor online pentru procesarea facturilor și stabilirea unor politici de plată clare pot contribui la reducerea întârzierilor la plată și la îmbunătățirea fluxului de numerar.

În plus, utilizarea unor opțiuni precum finanțarea creanțelor poate oferi un impuls rapid de capital bazat pe valoarea facturilor restante. Acest lucru este benefic în timpul perioadelor cu cheltuieli ridicate sau cu venituri scăzute. Gestionarea activă a conturilor de plătit permite unei întreprinderi să urmărească datoriile, să reducă riscul financiar și să mențină un bilanț sănătos. Prin gestionarea eficientă a conturilor de plătit, întreprinderile pot obține stabilitate financiară pentru a reuși pe piața competitivă de astăzi.

Stimularea capitalului de lucru

Finanțarea creanțelor ajută întreprinderile să își mărească capitalul de lucru. Acest instrument presupune obținerea unui împrumut pe baza facturilor restante pentru a avea acces rapid la bani. Întreprinderile își vând facturile unui finanțator la un preț redus pentru a obține imediat numerar, răspunzând astfel nevoilor de flux de numerar pe termen scurt. Acest proces transformă creanțele în active lichide, sporind capitalul de lucru și susținând operațiunile.

În plus, utilizarea acestei finanțări poate ajuta la gestionarea conturilor de plătit, reducând riscul de îndatorare și menținând un bilanț sănătos. Aceasta îmbunăt�ățește fluxul de numerar, raportul rapid și oferă flexibilitate în gestionarea financiară. Principalele beneficii includ accesul mai rapid la fonduri, îmbunătățirea fluxului de numerar și o mai bună gestionare a obligațiilor financiare.

Cum funcționează finanțarea conturilor de creanțe

Procesul de subscriere

Procesul de subscriere pentru finanțarea creanțelor implică mai multe etape:

În primul rând, finanțatorul evaluează valoarea facturilor restante ale afacerii pentru a determina valoarea capitalului. Această evaluare se bazează pe solvabilitatea clienților, ale căror plăți servesc drept garanție pentru împrumut.

Finanțarea creanțelor se concentrează pe valoarea facturii pe parcursul istoriei financiare a unei companii. Sunt luați în considerare factori precum raportul rapid, activele lichide și scorul de credit al clientului.

Prin evaluarea acestor factori, finanțatorii pot evalua riscul asociat cu finanțarea creanțelor. Scopul este de a se asigura că activele acoperă plata împrumutului.

Procesul are ca scop să ofere o soluție pe termen scurt pentru ca întreprinderile să își îmbunătățească fluxul de numerar prin vânzarea creanțelor lor. Acest lucru permite companiilor să utilizeze activele fără a adăuga datorii.

Această strategie de finanțare este valoroasă pentru gestionarea conturilor de plătit și a încasărilor. Aceasta include comisioane, solduri și gestionarea bilanțului clientului.

Exemplu de finanțare AR

Un exemplu de finanțare a creanțelor prezintă avantajele finanțării creanțelor pentru întreprinderi.

Companiile își pot îmbunătăți capitalul de lucru și pot investi în oportunități de creștere prin convertirea facturilor restante în numerar imediat, prin intermediul unui împrumut.

Atunci când se structurează un acord de finanțare a creanțelor, trebuie evaluați cu atenție factori precum valoarea facturii, solvabilitatea clienților și bilanțul companiei pentru a reduce riscurile.

În practică, finanțarea creanțelor presupune ca o întreprindere să își vândă facturile unui finanțator la un preț redus, în schimbul unui acces rapid la bani.

Această strategie poate contribui la gestionarea fluxului de numerar, la reducerea datoriilor și la îmbunătățirea managementului financiar general al companiei.

Prin această soluție pe termen scurt, întreprinderile pot valorifica creanțele ca pe o vânzare de active valoroase pentru a obține o linie de credit și pentru a-și spori capitalul fără a contracta datorii sau garanții suplimentare.

Dezavantajele și distragerile finanțării conturilor de creanțe

Riscuri și provocări potențiale

Riscurile potențiale asociate cu finanțarea creanțelor includ posibilitatea ca clienții să nu plătească, ceea ce duce la probleme de flux de numerar pentru întreprinderea care se bazează pe finanțare.

În plus, dacă facturile folosite ca garanție prezintă inexactități, finanțatorul le poate respinge, afectând capacitatea companiei de a obține fondurile necesare. Acest aranjament de finanțare vine, de asemenea, cu comisioane și dobânzi care se pot aduna în timp, crescând costul total al împrumutului. Provocările legate de utilizarea finanțării creanțelor ca opțiune de finanțare pot implica gestionarea echilibrului între valorificarea facturilor pentru nevoile imediate de capital și asigurarea unui nivel sănătos de capital de lucru pentru operațiunile zilnice. Întreprinderile trebuie să ia în considerare, de asemenea, modul în care companiile de factoring pot interacționa cu clienții lor în timpul colectării, deoarece acest lucru poate avea un impact asupra relațiilor cu clienții.

În plus, riscul acumulării de datorii și impactul asupra bilanțului și a scorului de credit al unei companii ar trebui să fie gestionate cu atenție atunci când se angajează în finanțarea creanțelor.

Costuri și considerații pe termen lung

Atunci când se gândesc la finanțarea creanțelor, întreprinderile ar trebui să știe care sunt costurile potențiale pe termen lung.

Prin utilizarea finanțării cu facturi, companiile s-ar putea confrunta cu comisioane mai mari din partea companiilor de factoring sau a finanțatorilor. Acest lucru poate avea un impact asupra rezultatelor lor.

Există, de asemenea, riscul ca clienții să nu plătească. Acest lucru ar putea duce la acumularea de datorii.

Întreprinderile ar trebui să analizeze cu atenție modul în care finanțarea creanțelor le afectează sănătatea și stabilitatea financiară pe termen lung.

Ar trebui să ia în considerare modul în care acest lucru afectează bilanțul lor, scorul de credit și nivelul de îndatorare.

Întreprinderile ar trebui să analizeze, de asemenea, modul în care utilizarea finanțării creanțelor afectează capitalul de lucru și capacitatea de a investi în oportunități de creștere.

Luând în considerare acești factori, companiile pot crea o bună strategie de finanțare. Acest lucru va reduce riscul și va crește valoarea activelor lor pe termen lung.

Alternative mai ieftine la Finanțarea creanțelor de clienți

Explorarea altor opțiuni de finanțare

Întreprinderile au la dispoziție diferite opțiuni de finanțare pe care le pot explora în afară de finanțarea creanțelor. Acestea pot lua în considerare împrumuturile bancare tradiționale, liniile de credit și împrumuturile bazate pe active.

Platforma All-in-One pentru un SEO eficient

În spatele fiecărei afaceri de succes se află o campanie SEO puternică. Dar, având în vedere că există nenumărate instrumente și tehnici de optimizare din care puteți alege, poate fi greu să știți de unde să începeți. Ei bine, nu vă mai temeți, pentru că am exact ceea ce vă poate ajuta. Vă prezentăm platforma Ranktracker all-in-one pentru un SEO eficient

Am deschis în sfârșit înregistrarea la Ranktracker absolut gratuit!

Creați un cont gratuitSau Conectați-vă folosind acreditările dvs.

De exemplu, factoringul presupune vânzarea facturilor către un finanțator pentru a obține imediat numerar la un preț redus. Împrumuturile bazate pe active utilizează garanția unei companii, cum ar fi stocuri sau echipamente, pentru a garanta un împrumut.

Aceste opțiuni de finanțare variază în funcție de costuri, flexibilitate și disponibilitate. Atunci când aleg, companiile trebuie să găsească un echilibru între comisioane, rate, nevoi imediate de capital și obiective financiare pe termen lung.

Este important să înțelegem modul în care aceste alegeri afectează bilanțul, fluxul de numerar și gestionarea riscurilor unei companii. Evaluarea unor factori precum cerințele privind punctajul de credit, nivelurile de îndatorare și gestionarea recuperărilor ajută întreprinderile să ia decizii în cunoștință de cauză pentru a sprijini creșterea și stabilitatea financiară.

Gânduri finale

Finanțarea creanțelor ajută întreprinderile să aibă acces la lichidități prin vânzarea facturilor neplătite la un preț redus către un creditor terț.

Această opțiune este rapidă și eficientă, permițând companiilor să își îmbunătățească lichiditățile fără a contracta mai multe datorii. Este o modalitate excelentă de a răspunde nevoilor de flux de numerar pe termen scurt.

ÎNTREBĂRI FRECVENTE

Ce este finanțarea creanțelor?

Finanțarea creanțelor este un tip de finanțare prin care o companie primește un împrumut pe baza facturilor sale restante. Creditorul colectează plățile direct de la clienți. Acest lucru poate contribui la îmbunătățirea fluxului de numerar și la furnizarea de capital de lucru pentru operațiunile de afaceri.

Cum contribuie finanțarea creanțelor la deblocarea fluxului de numerar?

Finanțarea creanțelor ajută la deblocarea fluxului de numerar prin furnizarea imediată de fonduri pentru facturile restante. Acest lucru poate ajuta întreprinderile cu capital limitat să acopere cheltuielile, să investească în oportunități de creștere și să asigure buna desfășurare a operațiunilor.

Care sunt beneficiile utilizării finanțării creanțelor?

Finanțarea creanțelor asigură un flux de numerar imediat, îmbunătățește capitalul de lucru și ajută întreprinderile să facă față unor cheltuieli precum cele cu salariile, inventarul și oportunitățile de creștere. Această opțiune de finanțare poate reduce, de asemenea, riscul de creanțe neperformante și poate îmbunătăți ratingul de credit al întreprinderilor.

Este finanțarea creanțelor o practică obișnuită în afaceri?

Da, finanțarea creanțelor este o practică obișnuită în afaceri, în special pentru companiile mici și în creștere. Aceasta permite întreprinderilor să acceseze rapid numerar prin utilizarea facturilor restante ca garanție. Multe industrii, cum ar fi producția, personalul și transportul, utilizează finanțarea creanțelor pentru a îmbunătăți fluxul de numerar.

Cum se pot califica întreprinderile pentru finanțarea creanțelor?

Întreprinderile se pot califica pentru finanțarea creanțelor dacă au un flux constant de facturi restante de la clienți solvabili. De asemenea, acestea ar trebui să aibă un istoric de plăți la timp și o stabilitate financiară solidă. Exemple de industrii care se califică includ producția, distribuția și serviciile profesionale.