Introdução

Você é proprietário de uma pequena empresa? Deseja melhorar seu fluxo de caixa? O financiamento de contas a receber pode ser a solução de que você precisa.

Ao usar suas faturas não pagas, você pode ter acesso a um fluxo consistente de fundos para ajudar sua empresa a crescer. Vamos ver como essa opção de financiamento funciona e como ela pode beneficiar sua empresa.

Vamos explorar como o financiamento de contas a receber pode levar sua empresa a novos patamares!

Definição de financiamento de contas a receber

O financiamento de contas a receber é um tipo de financiamento empresarial que envolve o uso de faturas como garantia para assegurar um empréstimo.

Isso difere do financiamento bancário tradicional, pois permite que as empresas tenham acesso a fundos rapidamente, basicamente vendendo suas contas a receber a um financiador.

Ao alavancar suas contas a receber, as empresas podem liberar o fluxo de caixa e melhorar sua posição de capital de giro sem assumir dívidas adicionais.

No entanto, esse acordo de financiamento traz riscos, como possíveis taxas das empresas de factoring e o risco de não pagamento do cliente.

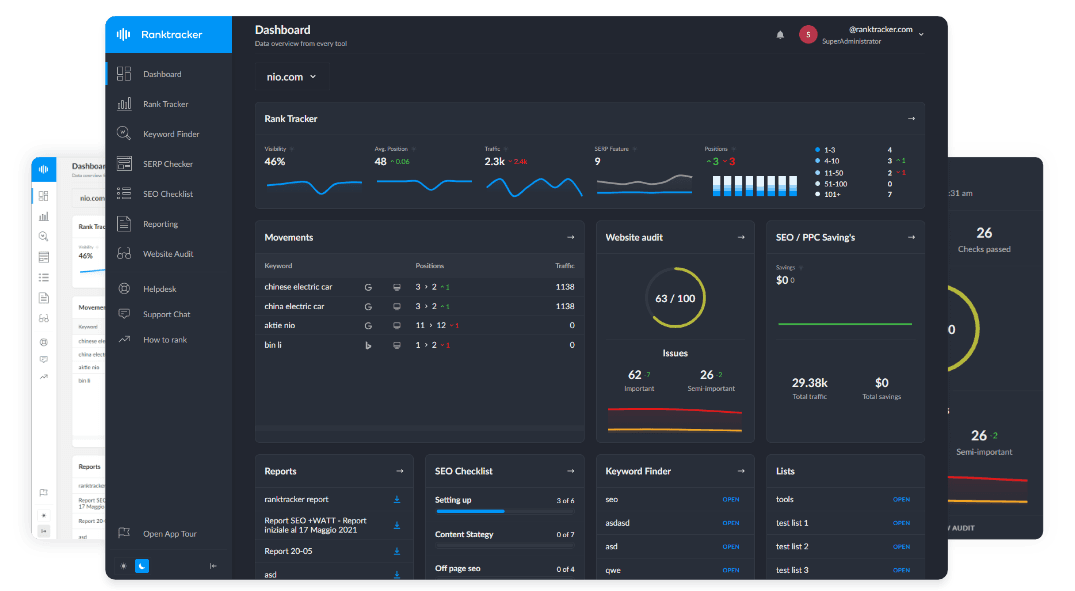

A plataforma All-in-One para uma SEO eficaz

Por trás de cada negócio de sucesso está uma forte campanha de SEO. Mas com inúmeras ferramentas e técnicas de otimização por aí para escolher, pode ser difícil saber por onde começar. Bem, não tenha mais medo, porque eu tenho exatamente o que ajudar. Apresentando a plataforma multifuncional Ranktracker para uma SEO eficaz

Finalmente abrimos o registro para o Ranktracker absolutamente grátis!

Criar uma conta gratuitaOu faça login usando suas credenciais

Embora o financiamento de contas a receber possa ser uma solução rápida para as necessidades de fluxo de caixa, as empresas também devem considerar opções alternativas de financiamento, como linhas de crédito ou empréstimos baseados em ativos, que podem ser mais baratos no longo prazo.

Entendendo os conceitos básicos

Factoring de contas a receber vs. financiamento bancário tradicional

O factoring de contas a receber e o financiamento bancário tradicional são diferentes na forma como fornecem financiamento empresarial.

Os empréstimos bancários tradicionais precisam de garantias e de uma boa pontuação de crédito. O financiamento de contas a receber usa faturas não pagas para garantir capital.

As empresas de factoring compram essas faturas com desconto, proporcionando fluxo de caixa imediato sem criar dívidas.

Isso beneficia as empresas com fluxo de caixa inconsistente ou histórico de crédito mais fraco.

O financiamento bancário é mais rigoroso, com foco na capacidade de crédito e na saúde financeira.

As empresas com problemas de fluxo de caixa de curto prazo geralmente preferem o factoring de contas a receber para ter acesso mais rápido aos fundos.

A plataforma All-in-One para uma SEO eficaz

Por trás de cada negócio de sucesso está uma forte campanha de SEO. Mas com inúmeras ferramentas e técnicas de otimização por aí para escolher, pode ser difícil saber por onde começar. Bem, não tenha mais medo, porque eu tenho exatamente o que ajudar. Apresentando a plataforma multifuncional Ranktracker para uma SEO eficaz

Finalmente abrimos o registro para o Ranktracker absolutamente grátis!

Criar uma conta gratuitaOu faça login usando suas credenciais

A venda de faturas pode melhorar o índice de liquidez imediata, fornecer capital de giro e evitar novos riscos de endividamento.

O gerenciamento eficiente das contas a receber ajuda a manter o fluxo de caixa e a estabilidade financeira das empresas.

Principais conclusões sobre a estruturação do financiamento de contas a receber

As empresas devem considerar vários fatores ao estruturar o financiamento de contas a receber para maximizar seus benefícios.

Eles podem usar suas faturas como garantia para assegurar um empréstimo ou uma linha de crédito com base no valor da fatura. Isso proporciona acesso rápido ao capital sem afetar o balanço patrimonial.

Esse método de financiamento torna o gerenciamento do fluxo de caixa e do capital de giro mais eficiente, pois converte as contas a receber em dinheiro imediato.

No entanto, as empresas devem estar atentas às possíveis desvantagens, como as altas taxas cobradas pelos financiadores, que podem reduzir a lucratividade.

O gerenciamento de riscos também é essencial para garantir que os clientes cumpram as obrigações de pagamento conforme acordado.

Entender o financiamento de contas a receber pode ajudar as empresas a melhorar a liquidez e a saúde financeira.

Vantagens do financiamento de contas a receber

Desbloqueio do fluxo de caixa

As empresas podem melhorar seu fluxo de caixa por meio do financiamento de contas a receber. Isso envolve o uso de faturas pendentes para obter um empréstimo.

Ao fazer isso, as empresas obtêm capital imediato de faturas não pagas. Isso ajuda nas necessidades de fluxo de caixa.

Essa estratégia aumenta o capital de giro. Ela ajuda a cumprir as obrigações financeiras e a investir no crescimento.

O gerenciamento de contas a pagar também é importante. Ele mantém os fluxos de caixa equilibrados.

As empresas podem trabalhar com instituições financeiras para estabelecer um plano de financiamento de contas a receber. Elas usam suas faturas como garantia.

Esse acordo reduz o risco para os credores. Além disso, oferece às empresas fundos para continuar funcionando e se expandir.

O financiamento de contas a receber é uma solução útil para as empresas otimizarem o fluxo de caixa e o valor dos ativos.

Alavancagem de ativos atuais

As empresas podem aumentar o capital de giro alavancando os ativos atuais, como as contas a receber, por meio de opções de financiamento como o factoring. Isso envolve a venda de faturas pendentes a um financiador para obter dinheiro rapidamente em vez de esperar pelos pagamentos dos clientes. É uma forma de aumentar o capital de giro sem tomar um empréstimo tradicional.

O gerenciamento eficaz das contas a pagar é fundamental nesse processo para manter um fluxo de caixa saudável. Ao equilibrar cuidadosamente os termos de pagamento das contas a pagar com a cobrança das contas a receber, a empresa pode maximizar o valor de seus ativos. Esse acordo de financiamento oferece uma solução para as necessidades de caixa de curto prazo sem aumentar a dívida no balanço patrimonial.

A utilização de ativos circulantes, como o financiamento de contas a receber, pode ajudar as empresas a aumentar a liquidez e gerenciar os riscos de forma eficaz.

Gerenciamento de contas a pagar

As empresas geralmente se concentram no gerenciamento de suas contas a pagar para melhorar o fluxo de caixa. Ao lidar com as faturas recebidas de forma estratégica, a empresa pode ter capital de giro suficiente para as despesas. Isso elimina a necessidade de empréstimos caros. Táticas como a negociação de prazos de pagamento mais longos com os fornecedores, o uso de plataformas on-line para o processamento de faturas e a definição de políticas claras de pagamento podem ajudar a reduzir os atrasos de pagamento e melhorar o fluxo de caixa.

Além disso, a utilização de opções como o financiamento de contas a receber pode oferecer um rápido aumento de capital com base no valor das faturas pendentes. Isso é benéfico durante períodos de alta despesa ou baixa receita. O gerenciamento ativo das contas a pagar permite que uma empresa controle as dívidas, reduza os riscos financeiros e mantenha um balanço patrimonial saudável. Por meio de um gerenciamento eficaz das contas a pagar, as empresas podem obter estabilidade financeira para ter sucesso no mercado competitivo de hoje.

Aumento do capital de giro

O financiamento de contas a receber ajuda as empresas a aumentar seu capital de giro. Essa ferramenta envolve a obtenção de um empréstimo com base em faturas pendentes para acesso rápido ao dinheiro. As empresas vendem suas faturas a um financiador com desconto para obter dinheiro imediato, atendendo às necessidades de fluxo de caixa de curto prazo. Esse processo transforma as contas a receber em ativos líquidos, aumentando o capital de giro e sustentando as operações.

Além disso, o uso desse financiamento pode ajudar a gerenciar as contas a pagar, reduzindo o risco de endividamento e mantendo um balanço patrimonial saudável. Ele aumenta o fluxo de caixa, o índice de liquidez imediata e proporciona flexibilidade na gestão financeira. Os principais benefícios incluem acesso mais rápido aos fundos, melhor fluxo de caixa e melhor gerenciamento das obrigações financeiras.

Como funciona o financiamento de contas a receber

Processo de subscrição

O processo de subscrição do financiamento de contas a receber envolve várias etapas:

Primeiro, o financiador avalia o valor das faturas pendentes da empresa para determinar o valor do capital. Essa avaliação se baseia na capacidade de crédito dos clientes, cujos pagamentos servem de garantia para o empréstimo.

O financiamento de contas a receber concentra-se no valor da fatura em relação ao histórico financeiro de uma empresa. São considerados fatores como índice de liquidez, ativos líquidos e pontuação de crédito do cliente.

Ao avaliar esses fatores, os financiadores podem avaliar o risco associado ao financiamento de contas a receber. O objetivo é garantir que os ativos cubram o pagamento do empréstimo.

O processo tem como objetivo fornecer uma solução de curto prazo para que as empresas melhorem o fluxo de caixa por meio da venda de suas contas a receber. Isso permite que as empresas usem os ativos sem aumentar a dívida.

Essa estratégia de financiamento é valiosa para o gerenciamento de contas a pagar e cobranças. Ela inclui taxas, saldos e gerenciamento do balanço patrimonial do cliente.

Exemplo de finanças de AR

Um exemplo de financiamento de contas a receber mostra as vantagens do financiamento de contas a receber para empresas.

As empresas podem melhorar seu capital de giro e investir em oportunidades de crescimento convertendo faturas pendentes em dinheiro imediato por meio de um empréstimo.

Ao estruturar um contrato de financiamento de contas a receber, fatores como o valor da fatura, a capacidade de crédito dos clientes e o balanço patrimonial da empresa precisam ser cuidadosamente avaliados para reduzir os riscos.

Na prática, o financiamento de contas a receber envolve uma empresa que vende suas faturas a um financiador com desconto em troca de acesso rápido ao dinheiro.

Essa estratégia pode ajudar a gerenciar o fluxo de caixa, reduzir a dívida e melhorar a gestão financeira geral da empresa.

As empresas podem aproveitar suas contas a receber como uma venda de ativos valiosos para garantir uma linha de crédito e aumentar seu capital sem assumir dívidas ou garantias adicionais usando essa solução de curto prazo.

Desvantagens e distrações do financiamento de contas a receber

Riscos e desafios em potencial

Os possíveis riscos associados ao financiamento de contas a receber incluem a possibilidade de os clientes não efetuarem o pagamento, o que leva a problemas de fluxo de caixa para a empresa que depende do financiamento.

Além disso, se as faturas usadas como garantia tiverem imprecisões, o financiador poderá rejeitá-las, afetando a capacidade da empresa de garantir os fundos necessários. Esse acordo de financiamento também vem acompanhado de taxas e juros que podem se acumular com o tempo, aumentando o custo geral do empréstimo. Os desafios da utilização do financiamento de contas a receber como opção de financiamento podem envolver o gerenciamento do equilíbrio entre a alavancagem de faturas para necessidades imediatas de capital e a garantia de um nível saudável de capital de giro para as operações diárias. As empresas também devem considerar como as empresas de factoring podem interagir com seus clientes durante as cobranças, pois isso pode afetar o relacionamento com os clientes.

Além disso, o risco de acúmulo de dívidas e o impacto sobre o balanço patrimonial e a pontuação de crédito de uma empresa devem ser cuidadosamente gerenciados ao se envolver no financiamento de contas a receber.

Custos e considerações de longo prazo

Ao pensar em financiamento de contas a receber, as empresas devem conhecer os possíveis custos de longo prazo.

Ao usar o financiamento com faturas, as empresas podem enfrentar taxas mais altas de empresas de factoring ou financeiras. Isso pode afetar seus resultados financeiros.

Há também o risco de os clientes não pagarem. Isso pode levar ao acúmulo de dívidas.

As empresas devem analisar cuidadosamente como o financiamento de contas a receber afeta sua saúde e estabilidade financeira de longo prazo.

Eles devem considerar como isso afeta o balanço patrimonial, a pontuação de crédito e os níveis de endividamento.

As empresas também devem analisar como o uso do financiamento de contas a receber afeta seu capital de giro e sua capacidade de investir em oportunidades de crescimento.

Ao considerar esses fatores, as empresas podem criar uma boa estratégia de financiamento. Isso reduzirá o risco e aumentará o valor de seus ativos no longo prazo.

Alternativas mais baratas para o financiamento de contas a receber

Exploração de outras opções de financiamento

As empresas têm diferentes opções de financiamento para explorar além do financiamento de contas a receber. Elas podem considerar empréstimos bancários tradicionais, linhas de crédito e empréstimos baseados em ativos.

A plataforma All-in-One para uma SEO eficaz

Por trás de cada negócio de sucesso está uma forte campanha de SEO. Mas com inúmeras ferramentas e técnicas de otimização por aí para escolher, pode ser difícil saber por onde começar. Bem, não tenha mais medo, porque eu tenho exatamente o que ajudar. Apresentando a plataforma multifuncional Ranktracker para uma SEO eficaz

Finalmente abrimos o registro para o Ranktracker absolutamente grátis!

Criar uma conta gratuitaOu faça login usando suas credenciais

Por exemplo, o factoring envolve a venda de faturas a um financiador para obter dinheiro imediato com desconto. Os empréstimos com base em ativos usam as garantias de uma empresa, como estoque ou equipamento, para garantir um empréstimo.

Essas opções de financiamento variam em termos de custo, flexibilidade e disponibilidade. Ao escolher, as empresas precisam equilibrar taxas, tarifas, necessidades imediatas de capital e metas financeiras de longo prazo.

É importante entender como essas escolhas afetam o balanço patrimonial, o fluxo de caixa e o gerenciamento de riscos de uma empresa. A avaliação de fatores como requisitos de pontuação de crédito, níveis de endividamento e gerenciamento de cobranças ajuda as empresas a tomar decisões informadas para apoiar o crescimento e a estabilidade financeira.

Considerações finais

O financiamento de contas a receber ajuda as empresas a ter acesso a dinheiro vendendo faturas não pagas com desconto a um credor terceirizado.

Essa opção é rápida e eficiente, permitindo que as empresas melhorem a liquidez sem incorrer em mais dívidas. É uma ótima maneira de atender às necessidades de fluxo de caixa de curto prazo.

PERGUNTAS FREQUENTES

O que é financiamento de contas a receber?

O financiamento de contas a receber é um tipo de financiamento em que uma empresa recebe um empréstimo com base em suas faturas pendentes. O credor recebe os pagamentos diretamente dos clientes. Isso pode ajudar a melhorar o fluxo de caixa e fornecer capital de giro para as operações comerciais.

Como o financiamento de contas a receber ajuda a liberar o fluxo de caixa?

O financiamento de contas a receber ajuda a liberar o fluxo de caixa, fornecendo fundos imediatos para faturas pendentes. Isso pode ajudar as empresas com capital limitado a cobrir despesas, investir em oportunidades de crescimento e garantir operações tranquilas.

Quais são os benefícios de usar o financiamento de contas a receber?

O financiamento de contas a receber proporciona fluxo de caixa imediato, melhora o capital de giro e ajuda as empresas a cobrir despesas como folha de pagamento, estoque e oportunidades de crescimento. Essa opção de financiamento também pode reduzir o risco de inadimplência e melhorar as classificações de crédito das empresas.

O financiamento de contas a receber é uma prática comum nas empresas?

Sim, o financiamento de contas a receber é uma prática comum nas empresas, especialmente para empresas pequenas e em crescimento. Ele permite que as empresas tenham acesso a dinheiro rapidamente usando suas faturas pendentes como garantia. Muitos setores, como manufatura, pessoal e transporte, utilizam o financiamento de contas a receber para melhorar o fluxo de caixa.

Como as empresas podem se qualificar para o financiamento de contas a receber?

As empresas podem se qualificar para o financiamento de contas a receber se tiverem um fluxo constante de faturas pendentes de clientes com capacidade de crédito. Elas também devem ter um histórico de pagamentos pontuais e forte estabilidade financeira. Exemplos de setores qualificados incluem manufatura, distribuição e serviços profissionais.