Wprowadzenie

Prowadzenie firmy w Wielkiej Brytanii to nie lada wyczyn, zwłaszcza jeśli chodzi o równoważenie finansów osobistych i biznesowych. Jako przedsiębiorca, stres finansowy może szybko eskalować, jeśli osobiste oszczędności, budżetowanie i planowanie długoterminowe nie są starannie zarządzane. W tym miejscu wkraczają narzędzia finansów osobistych, oferując niezbędne wsparcie, pomagając właścicielom firm zachować kontrolę nad finansami osobistymi podczas rozwijania swoich firm.

Niezależnie od tego, czy dopiero zaczynasz, czy jesteś doświadczonym przedsiębiorcą, stabilność finansowa poza firmą ma kluczowe znaczenie. Wielu przedsiębiorców staje przed wyzwaniem nieregularnych dochodów, nieoczekiwanych wydatków i trudności z konsekwentnym oszczędzaniem. Istnieją potężne zasoby, które pomagają rozwijać firmę, ale co z finansami osobistymi? Narzędzia do finansów osobistych mogą sprostać tym wyzwaniom, zapewniając zaawansowane funkcje budżetowania, oszczędzania i planowania, które pomogą Ci w pełni wykorzystać swoje finanse.

Narzędzia finansów osobistych uzupełniające rozwój firmy

Korzystając z narzędzi takich jak kalkulatory emerytalne, przewodniki ISA (Indywidualne Konto Oszczędnościowe) i zasoby planowania podatkowego, przedsiębiorcy mogą wyznaczać jasne cele finansowe, śledzić oszczędności i upewnić się, że mają wystarczająco dużo odłożonych środków na emeryturę.

Platformy finansów osobistych oferują wgląd w czasie rzeczywistym w to, jak niewielkie zmiany w składkach mogą z czasem prowadzić do znacznych oszczędności. Na przykład, rozpoczynając wcześnie plan emerytalny lub regularnie wpłacając składki na konto ISA, przedsiębiorcy mogą zmaksymalizować korzyści wynikające ze wzrostu składanego i rządowych ulg podatkowych. Ma to kluczowe znaczenie dla tych, którzy żonglują finansami osobistymi i biznesowymi, zapewniając, że nie zostaną pozostawieni sami sobie, gdy pojawią się nieoczekiwane koszty.

Zmniejszenie stresu finansowego dzięki inteligentnemu budżetowaniu

Dla brytyjskich przedsiębiorców niespójne przepływy pieniężne mogą często powodować niepokój, jeśli chodzi o zarządzanie wydatkami osobistymi. Narzędzia do budżetowania ułatwiają tworzenie miesięcznych lub rocznych budżetów, które uwzględniają zarówno wydatki osobiste, jak i biznesowe. Funkcje te pomagają przedsiębiorcom ustalać realistyczne cele, monitorować wydatki i zapewniać realizację celów oszczędnościowych nawet w chudych miesiącach biznesowych.

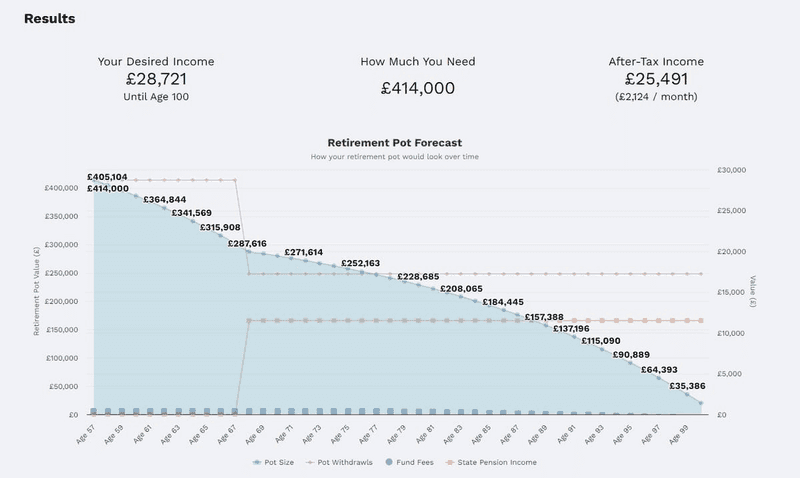

Ponadto wiele narzędzi zapewnia kalkulatory i funkcje planowania, które pozwalają właścicielom firm przewidzieć, ile będą potrzebować oszczędności, czy to na przyszłe inwestycje, czy na emeryturę. Tego rodzaju przyszłościowe planowanie ma zasadnicze znaczenie dla zmniejszenia stresu finansowego.

Planowanie przyszłości: Dlaczego to ma znaczenie

Przedsiębiorcy często koncentrują się na rozwoju biznesu, ale równie ważne jest zapewnienie długoterminowego osobistego bezpieczeństwa finansowego. Narzędzia finansowe są idealne dla przedsiębiorców, którzy chcą skonfigurować osobiste plany emerytalne lub zbadać efektywne podatkowo narzędzia oszczędnościowe, takie jak akcje i udziały ISA.

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

Narzędzia te zachęcają użytkowników do regularnej oceny swojej sytuacji finansowej, pomagając im zidentyfikować obszary, w których mogliby skuteczniej oszczędzać. Niezależnie od tego, czy chodzi o zmniejszenie wydatków osobistych, czy optymalizację wpłat na efektywne podatkowo konta oszczędnościowe, te drobne działania mogą pomóc zabezpieczyć finansową przyszłość.

Siła kompensacji w funduszach emerytalnych i kontach ISA

Jednym z najbardziej przekonujących powodów, dla których warto wcześnie inwestować w emerytury i konta ISA, są korzyści płynące ze skumulowanych zysków. Z biegiem czasu nawet niewielkie, regularne wpłaty mogą znacznie wzrosnąć, ponieważ zyski są reinwestowane. Na przykład, konsekwentne wpłacanie składek na konto emerytalne lub konto ISA pozwala na składanie inwestycji, generując z czasem większy majątek. Im wcześniej zaczniesz, tym bardziej wyraźne staną się te zwroty, co czyni składanie kluczową strategią dla przedsiębiorców poszukujących długoterminowego bezpieczeństwa finansowego.

Pomostowa emerytura z kontem ISA

Powszechną strategią inteligentnych oszczędzających jest budowanie solidnej puli emerytalnej przy jednoczesnym rozwijaniu funduszu akcji i udziałów ISA. Takie podejście pozwala ISA działać jako pomost finansowy dla tych, którzy chcą przejść na wcześniejszą emeryturę, pokrywając koszty utrzymania do czasu uzyskania dostępu do emerytury. Dla przedsiębiorców poszukujących elastyczności i wcześniejszej emerytury, ta podwójna strategia oszczędzania oferuje zarówno bezpieczeństwo, jak i możliwości.

Dotrzymywanie kroku HMRC

Plany finansowe mogą być realizowane z powodzeniem tylko wtedy, gdy są modelowane zgodnie z aktualnymi przepisami HMRC, które regulują podatek dochodowy, ubezpieczenie społeczne, podatek od zysków kapitałowych, limity ISA, limity emerytalne i inne. Ważne jest, aby korzystać z wysokiej jakości oprogramowania, które jest zgodne z najnowszymi przepisami, które zwykle zmieniają się co 12 miesięcy, gdy rząd ogłasza roczne budżety.

Wiele narzędzi nie jest dobrze utrzymanych i może korzystać z zeszłorocznych (lub co gorsza, jeszcze starszych) stawek podatkowych, co skutkuje niewiarygodnymi i niedokładnymi wynikami, którym nie należy ufać. Na przykład w kwietniu 2023 r. roczna ulga na składki emerytalne wzrosła z 40 000 GBP do 60 000 GBP - wzrost o 50% - co ma znaczący wpływ na planowanie finansów osobistych w Wielkiej Brytanii.

Wysokiej jakości oprogramowanie do finansów osobistych będzie na bieżąco aktualizowane i powinno oznaczać, gdzie obowiązują stawki podatkowe i kiedy zostały zaktualizowane, abyś wiedział, że obliczeniom, które generuje, można zaufać.

Optymalizacja planu

Podobnie jak w biznesie, optymalizacja elementów, które można kontrolować, ma kluczowe znaczenie dla zwięzłego planu: na przykład składki emerytalne, kredyty hipoteczne, kredyty samochodowe i wydatki na styl życia. Najlepsze oprogramowanie do finansów osobistych pozwoli ci dostarczyć te dane jako dane wejściowe i symulować różne możliwe plany, ale wiele z nich może być zbyt restrykcyjnych lub pomijać określone elementy, nie przedstawiając szerszego obrazu.

Ostatecznym celem wielu przedsiębiorców jest niezależność finansowa, która wymaga solidnych podstaw w postaci osobistych oszczędności i inteligentnych strategii inwestycyjnych. Saving Tool UK zapewnia zasoby do stworzenia stabilnego planu finansów osobistych, pozwalając skupić się na rozwoju biznesu bez martwienia się o osobiste trudności finansowe.

Oferując przystępne, praktyczne narzędzia do wszystkiego, od codziennego budżetowania po planowanie emerytury, Saving Tool UK pomaga przedsiębiorcom osiągnąć spokój ducha i wolność finansową - umożliwiając im dalsze budowanie biznesu.