Wprowadzenie

Ciekawi Cię handel opcjami i dźwignia finansowa, ale nie wiesz od czego zacząć? Pojęcia te mogą wydawać się onieśmielające, ale nie martw się - wyjaśnimy je w prosty sposób.

Zrozumienie tych narzędzi może pomóc zmaksymalizować potencjalne zyski na rynku akcji.

Usiądź więc wygodnie i przygotuj się na poznanie podstaw handlu opcjami i dźwigni finansowej w przyjaznym dla początkujących przeglądzie.

Zrozumienie handlu opcjami i dźwigni finansowej: Przewodnik dla początkujących

Dźwignia finansowa w handlu opcjami odnosi się do strategii wykorzystywania pożyczonego kapitału w celu zwiększenia potencjalnego zwrotu z inwestycji. Gdy inwestor korzysta z dźwigni finansowej, jest w stanie kontrolować większą pozycję na rynku przy mniejszej kwocie kapitału.

Na przykład, jeśli inwestor kupi kontrakt opcyjny za 500 USD przy wskaźniku dźwigni 10:1, będzie musiał wyłożyć tylko 50 USD własnego kapitału. Zwiększa to zarówno zyski, jak i straty, dlatego ważne jest, aby początkujący zrozumieli związane z tym ryzyko.

Początkujący inwestorzy mogą zidentyfikować punkty wejścia i wyjścia, przeprowadzając analizę techniczną bazowego papieru wartościowego, przyglądając się ruchom cen i biorąc pod uwagę trendy rynkowe. Opracowanie planu handlowego, który zawiera konkretne kryteria wejścia i wyjścia z transakcji, może pomóc początkującym zachować dyscyplinę i uniknąć emocjonalnego podejmowania decyzji.

Handel opcjami oferuje korzyści w postaci ograniczonego ryzyka spadku poprzez zakup opcji sprzedaży lub wykorzystanie strategii takich jak covered calls w celu ochrony przed spadkiem. Jednak handel opcjami wiąże się również z ryzykiem, takim jak potencjalna utrata całej zapłaconej premii, zwłaszcza jeśli opcja wygaśnie out-of-the-money. Ważne jest, aby początkujący inwestorzy dokładnie rozważyli te czynniki przed zainwestowaniem w opcje w ramach swojego portfela.

Podstawy handlu opcjami

Definicja handlu opcjami

Handel opcjami obejmuje kupno i sprzedaż kontraktów. Kontrakty te dają inwestorowi prawo do kupna lub sprzedaży akcji po ustalonej cenie w określonym czasie. W przeciwieństwie do tradycyjnego handlu akcjami, w którym kupowane i sprzedawane są rzeczywiste akcje, w handlu opcjami inwestorzy płacą premię za te kontrakty.

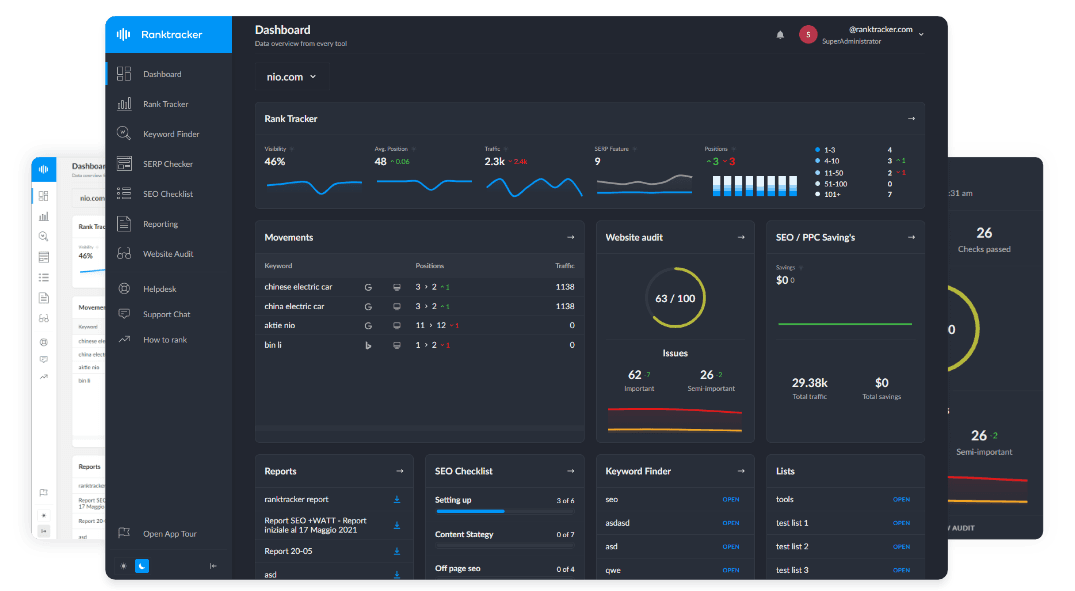

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

Ryzyko w handlu opcjami jest ograniczone do premii zapłaconej za kontrakt. Taka konfiguracja zapewnia inwestorom ochronę przed potencjalnymi stratami. Dźwignia finansowa jest istotnym czynnikiem w handlu opcjami. Pozwala ona inwestorom kontrolować większą pozycję przy mniejszym kapitale.

Chociaż dźwignia finansowa może zwiększyć potencjalne zyski, zwiększa ona również ryzyko utraty kapitału. Traderzy mogą wykorzystywać dźwignię finansową do wdrażania strategii takich jak covered calls lub protective puts w celu zabezpieczenia się przed stratami na bieżących pozycjach.

Zrozumienie daty wygaśnięcia, ceny wykonania i wartości pieniężnej opcji ma kluczowe znaczenie dla podejmowania świadomych decyzji podczas handlu opcjami. Skuteczne zarządzanie portfelem również opiera się na tym zrozumieniu.

Rodzaje opcji

Istnieją dwa główne rodzaje opcji dostępnych do handlu: opcje kupna i opcje sprzedaży.

Opcje kupna dają inwestorowi prawo do zakupu akcji po określonej cenie (cena wykonania). Z kolei opcje sprzedaży dają inwestorowi prawo do sprzedaży akcji po określonej cenie.

Każdy rodzaj opcji ma swoją własną premię, którą inwestor musi zapłacić, aby nabyć kontrakt opcyjny. Ryzyko w handlu opcjami wynika z potencjalnej utraty zapłaconej premii.

Inwestorzy mogą wybrać najbardziej odpowiedni rodzaj opcji dla swoich strategii handlowych w oparciu o swoje prognozy rynkowe i tolerancję ryzyka. Na przykład inwestor, który wierzy, że cena akcji wzrośnie, może wybrać opcję kupna, podczas gdy inwestor, który spodziewa się, że cena akcji spadnie, może zdecydować się na opcję sprzedaży.

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

Rozumiejąc charakterystykę różnych rodzajów opcji i ich zgodność z celami inwestycyjnymi, inwestorzy mogą skutecznie wykorzystywać handel opcjami do zwiększania zysków i zarządzania ryzykiem w swoich portfelach.

Kluczowe terminy w handlu opcjami

Handel opcjami obejmuje kontrakty handlowe dające inwestorom prawo do kupna lub sprzedaży papierów wartościowych po ustalonej cenie przed zakończeniem kontraktu. Znajomość kluczowych terminów jest ważna, aby skutecznie poruszać się po tym rynku.

Rodzaje opcji, takie jak opcje kupna, opcje sprzedaży, pokryte opcje kupna i ochronne opcje sprzedaży, wpływają na strategie handlowe. Pomagają one w zarządzaniu ryzykiem, generowaniu dochodu lub spekulacjach rynkowych.

Powszechne terminy obejmują cenę wykonania, zapłaconą premię, wartość wewnętrzną, wartość pieniężną, datę wygaśnięcia i premię netto opcji.

Ponieważ dźwignia finansowa zwiększa potencjalne zyski i ryzyko, zrozumienie jej działania w handlu opcjami ma kluczowe znaczenie. Dźwignia finansowa pozwala inwestorom kontrolować większą pozycję z mniejszym kapitałem, ale może prowadzić do większych strat, jeśli transakcja się nie powiedzie.

Inwestorzy powinni ocenić wpływ dźwigni finansowej na swoje decyzje dotyczące zarządzania ryzykiem i osiągania celów inwestycyjnych w handlu opcjami.

Popularne strategie handlu opcjami

Long Call

Strategia opcji Long Call polega na zakupie przez inwestorów opcji kupna na aktywa bazowe, takie jak akcje, po określonej cenie wykonania. Celem jest, aby cena rynkowa aktywa przekroczyła cenę wykonania przed wygaśnięciem opcji.

Strategia ta pozwala inwestorom czerpać zyski ze wzrostu cen aktywów bez posiadania akcji. Płacąc premię za opcję kupna, inwestorzy zyskują prawo do zakupu aktywów po cenie wykonania. Zapewnia to dźwignię finansową i potencjał wysokich zysków.

Inwestorzy korzystający ze strategii Long Call mogą czerpać korzyści z ekspozycji na rynek przy ograniczonym ryzyku spadku. Jedyne, co mogą stracić, to premia zapłacona za opcję. Strategia ta jest świetna dla byczych inwestorów, którzy spodziewają się wzrostu cen aktywów.

Long Put

Długa opcja sprzedaży to rodzaj strategii handlu opcjami. W tej strategii inwestor kupuje opcję sprzedaży na określony instrument bazowy.

Opcja sprzedaży daje inwestorowi prawo do sprzedaży instrumentu bazowego po z góry określonej cenie (cena wykonania) przed datą wygaśnięcia opcji. Inwestor nie jest jednak do tego zobowiązany.

Inwestorzy stosują tę strategię, gdy spodziewają się spadku ceny aktywów bazowych.

Korzyści ze strategii długiej sprzedaży:

- Ograniczone ryzyko spadku wartości

- Maksymalna strata jest ograniczona do premii zapłaconej za opcję.

- Zapewnia ochronę przed spadkami, jeśli cena rynkowa spadnie.

Ryzyko związane ze strategią długiej sprzedaży:

- Cena rynkowa może nie spaść zgodnie z oczekiwaniami

- Utrata zapłaconej premii, jeśli cena nie zmieni się zgodnie z oczekiwaniami.

Opcje handlowe, w tym strategia long put, mogą oferować dźwignię finansową i potencjalnie zwiększać zyski. Ważne jest jednak, aby inwestorzy byli świadomi związanego z tym ryzyka przed dodaniem ich do swojego portfela inwestycyjnego.

Bull Call Spread

Bull Call Spread to strategia handlu opcjami. Polega ona na zakupie opcji kupna i sprzedaży innej opcji kupna z wyższą ceną wykonania. Obie opcje mają tę samą datę wygaśnięcia.

Strategia ta przynosi korzyści inwestorom z byczymi perspektywami rynkowymi. Wykorzystuje ona ruch cen aktywów bazowych. Inwestorzy czerpią zyski z różnicy w zapłaconych i otrzymanych premiach.

Wiąże się to jednak z pewnym ryzykiem. Ryzyko to wiąże się głównie z tym, że cena akcji nie będzie zgodna z oczekiwaniami inwestora. Jeśli cena akcji nie wzrośnie zgodnie z oczekiwaniami, mogą wystąpić straty z powodu premii zapłaconej za opcję kupna.

Co więcej, ochrona przed spadkami w przypadku opcji Bull Call Spread jest ograniczona. Jeśli cena rynkowa papieru wartościowego spadnie poniżej ceny wykonania opcji kupna, straty mogą być znaczne.

Spread sprzedaży niedźwiedzia

Bear Put Spread w handlu opcjami obejmuje zakup opcji sprzedaży. Jednocześnie wiąże się to ze sprzedażą innej opcji sprzedaży z niższą ceną wykonania na ten sam bazowy papier wartościowy.

Inwestorzy wykorzystują tę strategię, aby czerpać zyski z umiarkowanego spadku ceny aktywów. Pomaga to ograniczyć ekspozycję na ryzyko w porównaniu do bezpośredniego zakupu opcji sprzedaży. Strategia ta oferuje ograniczoną ochronę przed spadkami, jednocześnie pozwalając na potencjalne zyski, jeśli cena akcji spadnie.

W porównaniu do innych strategii handlu opcjami, takich jak long put lub protective put, Bear Put Spread pozwala inwestorom zmniejszyć premię płaconą za kontrakt opcyjny poprzez sprzedaż opcji put. Może to obniżyć całkowity koszt transakcji i zwiększyć potencjalne zyski.

Korzystanie z opcji Bear Put Spread jest korzystne, gdy inwestorzy mają niedźwiedzie nastawienie do rynku lub konkretnych akcji. Może to być skuteczne, gdy celem jest wykorzystanie potencjalnego spadku ceny rynkowej aktywów bazowych przy jednoczesnym utrzymaniu ograniczonej ekspozycji na ryzyko. Dodatkowo, Bear Put Spread może być częścią większego planu handlowego w celu zarządzania ryzykiem spadkowym i zwiększenia zwrotów w portfelu.

Straddle

Straddle w handlu opcjami obejmuje zakup opcji kupna i opcji sprzedaży po tej samej cenie wykonania i dacie wygaśnięcia dla tego samego bazowego papieru wartościowego.

Strategia ta jest stosowana, gdy inwestor spodziewa się znacznego ruchu cen akcji, ale nie jest pewien jego kierunku.

W przypadku opcji straddle inwestor może czerpać korzyści z ruchów cen przekraczających cenę wykonania plus zapłaconą premię opcyjną netto.

Taka konfiguracja pozwala na nieograniczone zwroty, jeśli cena akcji znacznie się zmieni, przy jednoczesnym ograniczeniu ryzyka spadku do premii zapłaconej za opcje.

Na przykład, jeśli inwestor spodziewa się ogłoszenia dużych zysków, które mogą wstrząsnąć ceną akcji, straddle może pomóc w czerpaniu zysków ze zmienności rynku, niezależnie od kierunku akcji po ogłoszeniu.

Dusić

Strategia strangle w handlu opcjami obejmuje kupno lub sprzedaż zarówno opcji kupna, jak i opcji sprzedaży na ten sam instrument bazowy.

Mają one różne ceny wykonania.

Traderzy stosują tę strategię, aby czerpać korzyści ze znacznych ruchów cen bez konieczności przewidywania ich kierunku.

Strategia strangle różni się od strategii straddle, ponieważ opcje kupna i sprzedaży mają różne ceny wykonania.

Zapewnia to inwestorowi większą elastyczność w zakresie potencjalnego zysku.

Inwestorzy często decydują się na strangle, gdy spodziewają się dużego ruchu cenowego, ale nie są pewni jego kierunku.

Oferuje ograniczone ryzyko z szansą na wysokie zyski, jeśli rynek znacząco się zmieni.

Inwestorzy, którzy chcą zabezpieczyć istniejącą pozycję, wykorzystują strangle do ochrony przed spadkami.

Korzystając z koncepcji handlu opcjami i wykorzystując dźwignię finansową, strategia strangle może pomóc inwestorom zmaksymalizować zyski przy jednoczesnym skutecznym zarządzaniu ryzykiem.

Korzyści z handlu opcjami

Handel opcjami ma zalety w porównaniu z innymi formami handlu. Oto kilka zalet:

- Inwestorzy mogą kontrolować więcej akcji za mniejsze pieniądze, korzystając z dźwigni finansowej. Może to zwiększyć zwrot z inwestycji.

- Handel opcjami ogranicza potencjalne straty do premii zapłaconej za opcję, zapewniając ochronę przed spadkami.

- Dzięki strategicznemu wykorzystaniu opcji kupna i sprzedaży inwestorzy mogą skutecznie zarządzać ryzykiem i dywersyfikować swoje portfele.

- Handel opcjami oferuje elastyczność w strategiach, aby wykorzystać ruchy rynkowe, raporty o zyskach lub akcje dywidendowe.

- Generowanie dochodu jest możliwe dzięki covered calls lub protective puts.

- Zrozumienie i odpowiednie wykorzystanie handlu opcjami może skutkować wyższymi zwrotami, niższym ryzykiem i lepszym zarządzaniem portfelem.

Ryzyko związane z handlem opcjami

Inwestorzy, którzy handlują opcjami, powinni wiedzieć o związanym z tym ryzyku. Jednym z nich jest to, że opcje mogą stać się bezwartościowe, jeśli cena akcji nie zmieni się zgodnie z oczekiwaniami, co doprowadzi do utraty zapłaconej premii. Ponadto wykorzystanie dźwigni finansowej w handlu opcjami może zwiększyć ryzyko, ponieważ niewielka zmiana ceny aktywów może spowodować duże straty. Aby poradzić sobie z tym ryzykiem, inwestorzy mogą stosować strategie takie jak covered calls lub protective puts w celu ograniczenia ryzyka spadkowego.

Ważne jest, aby inwestorzy zrozumieli związek między ceną wykonania a ceną rynkową aktywów, a także wartością pieniężną opcji. Rozkładając inwestycje na różne aktywa, inwestorzy mogą obniżyć ryzyko i zwiększyć szanse na osiągnięcie zysku. Zrozumienie ryzyka związanego z handlem opcjami i stosowanie odpowiednich strategii zarządzania ryzykiem może pomóc inwestorom w poruszaniu się po złożoności rynku i ochronie ich pieniędzy.

Korzystanie z dźwigni finansowej w handlu opcjami

Definicja dźwigni finansowej

Dźwignia finansowa w handlu opcjami pozwala inwestorom kontrolować większą pozycję przy mniejszym kapitale. Przykładowo, zakup opcji call na akcje z ceną wykonania 50 USD za premię w wysokości 5 USD daje prawo do zakupu 100 akcji po 50 USD za 500 USD każda (bez premii).

Dźwignia finansowa może zwiększyć zyski, ale także zwiększyć ryzyko. Traderzy zwiększają wpływ ruchów rynkowych na inwestycje za pomocą dźwigni finansowej. Jednak straty mogą być również większe, jeśli transakcje pójdą w złym kierunku. Zrozumienie dźwigni finansowej i jej skutków ma kluczowe znaczenie dla tworzenia skutecznych strategii handlu opcjami.

Jak działa dźwignia finansowa w handlu opcjami

Handel opcjami wykorzystuje dźwignię finansową w celu zwiększenia zysków i strat. Inwestorzy mogą kontrolować duże pozycje za mniejsze pieniądze.

Na przykład, inwestor może kupić opcję na 100 akcji po niższym koszcie niż cena akcji.

Jeśli akcje poruszają się korzystnie, zwrot może być wysoki. Ale straty też mogą być duże.

Zarządzanie ryzykiem związanym z dźwignią finansową jest ważne dla portfela handlowego opcji.

Korzystanie ze strategii takich jak covered calls lub protective puts może pomóc w usprawnieniu handlu.

Inwestorzy muszą znaleźć równowagę między zwiększaniem zysków a ograniczaniem ryzyka, aby osiągnąć swoje cele inwestycyjne.

Narzędzia analityczne dla handlu opcjami

Analiza techniczna

Analiza techniczna jest ważna w handlu opcjami. Pomaga inwestorom zidentyfikować trendy i punkty wejścia/wyjścia.

Traderzy używają wskaźników takich jak średnie kroczące, RSI i MACD, aby podejmować świadome decyzje w oparciu o wcześniejsze ruchy cen.

Formacje wykresu, takie jak głowa i ramiona, podwójne szczyty i dna oraz trójkąty są również wykorzystywane do przewidywania przyszłych ruchów cen.

Analiza tych wzorców pomaga inwestorom tworzyć strategie pozwalające czerpać korzyści z ruchów cen papierów wartościowych. Przykładowo, inwestor może wykorzystać długą opcję sprzedaży na rynku niedźwiedzim lub opcję kupna z pokryciem, aby wygenerować dochód z istniejących akcji.

Korzystanie z analizy technicznej zapewnia wgląd w trendy rynkowe, pomagając inwestorom zarządzać ryzykiem i potencjalnie osiągać zyski.

Analiza fundamentalna

Handel opcjami obejmuje dwa rodzaje analizy:

- -Analiza fundamentalna:-

- Ocenia wewnętrzną wartość aktywów, takich jak akcje, aby przewidzieć zmiany cen.

- Bierze pod uwagę takie czynniki jak kondycja finansowa spółki, trendy rynkowe, dywidendy i potencjał zysków.

- Analizuje jakość zarządzania, trendy branżowe i pozycję konkurencyjną w celu uzyskania wglądu.

- -Analiza techniczna:-

- Koncentruje się na historycznych wzorcach cenowych i wolumenach w celu prognozowania przyszłych cen.

- Aby stworzyć skuteczne strategie opcyjne, kluczowe jest zrozumienie relacji ceny akcji do jej zabezpieczenia, daty wygaśnięcia, ceny wykonania i zapłaconej premii.

- Inwestorzy mogą maksymalizować zyski i zarządzać ryzykiem za pomocą strategii takich jak covered calls, protective puts lub straddles.

Tworzenie planu handlowego dla handlu opcjami

Wyznaczanie celów

Wyznaczając cele dla handlu opcjami, inwestorzy powinni wziąć pod uwagę takie czynniki, jak

- Cena aktywów bazowych,

- Cena wykonania opcji,

- Data wygaśnięcia umowy,

- Ryzyko związane z transakcją, oraz

- Potencjalny zwrot z inwestycji.

Wyznaczanie konkretnych i mierzalnych celów jest ważne. Może to pomóc inwestorom skupić się na strategiach:

- Zarządzanie ryzykiem,

- Maksymalizacja zysków i

- Chronić swój kapitał.

Na przykład, wyznaczając cel generowania dochodu poprzez sprzedaż covered calls na akcjach dywidendowych, inwestorzy mogą pokonać inflację i uzyskać pasywny dochód.

Wyznaczenie celu zakupu ochronnych opcji sprzedaży może zapewnić ochronę przed spadkami na niestabilnym rynku, jednocześnie ograniczając potencjalne straty.

Definiując jasne cele i dostosowując je do strategii handlowej, inwestorzy mogą zwiększyć swoje szanse na sukces w handlu opcjami. Można to osiągnąć poprzez wykorzystanie potęgi kapitału i pieniędzy.

Identyfikacja punktów wejścia i wyjścia

Podczas handlu opcjami skuteczna identyfikacja punktów wejścia wymaga uwzględnienia kilku czynników:

- Cena rynkowa aktywów bazowych

- Cena wykonania

- Data wygaśnięcia

- Pieniężność opcji

Analizując te zmienne, inwestor może strategicznie wejść w opcję kupna dla byczego rynku lub zainicjować opcję sprzedaży dla ochrony przed spadkami.

Dodatkowo, analiza premii zapłaconej za opcję, wraz z wartością wewnętrzną i zewnętrzną, może pomóc inwestorowi w podejmowaniu świadomych decyzji.

Określenie najlepszych punktów wyjścia w handlu opcjami obejmuje ocenę:

- Zwrot z inwestycji

- Potencjalne zagrożenia

- Warunki rynkowe

Czynniki takie jak ruchy akcji, raporty o zyskach i wypłaty dywidend mogą wpływać na to, kiedy inwestor powinien zamknąć swoją pozycję.

Właściwe zarządzanie ryzykiem związanym z handlem opcjami ma kluczowe znaczenie. Określa ono zainwestowany kapitał i dźwignię wykorzystywaną w handlu, wpływając na ogólną rentowność portfela inwestycyjnego.

Wybór aktywów bazowych dla handlu opcjami

Zrozumienie aktywów bazowych

Rozpoczynając handel opcjami, inwestorzy powinni dokładnie przeanalizować aktywa stojące za opcjami. Czynniki takie jak cena akcji, udziały, dywidendy i bezpieczeństwo aktywów są ważne. Zrozumienie ceny wykonania, daty wygaśnięcia i relacji ceny rynkowej ma kluczowe znaczenie dla podejmowania mądrych decyzji. Wybór odpowiedniego aktywa wpływa na ryzyko i potencjalny zwrot. Znajomość wartości pieniężnej, wartości wewnętrznej i trendów jest ważna. Wybór może zapewnić ochronę, lewarować kapitał i pokonać inflację.

Zrozumienie aktywów jest kluczem do udanego handlu opcjami i budowania silnego portfela.

Wybór odpowiedniego kontraktu opcyjnego

Wybierając kontrakt opcyjny, ważne jest, aby zastanowić się nad ceną wykonania i datą wygaśnięcia, które pasują do Twojego planu handlowego. Weź pod uwagę takie czynniki jak cena papieru wartościowego, warunki rynkowe i poziom ryzyka, z którym czujesz się komfortowo.

Możesz wybrać opcję kupna, opcję sprzedaży lub inne typy w oparciu o swój pogląd na rynek i cele. Strategie takie jak covered calls, protective puts, straddles i długie pozycje mogą pomóc zmniejszyć ryzyko i zwiększyć zyski.

Zrozumienie wewnętrznej wartości kontraktu jest kluczowe. Pomaga w podjęciu decyzji, czy inwestować w akcje dywidendowe, zabezpieczyć się przed inflacją, czy też skorzystać z sezonu zysków.

Platforma "wszystko w jednym" dla skutecznego SEO

Za każdym udanym biznesem stoi silna kampania SEO. Ale z niezliczonych narzędzi optymalizacji i technik tam do wyboru, może być trudno wiedzieć, gdzie zacząć. Cóż, nie obawiaj się więcej, ponieważ mam właśnie coś, co może pomóc. Przedstawiamy Ranktracker - platformę all-in-one dla skutecznego SEO.

W końcu otworzyliśmy rejestrację do Ranktrackera całkowicie za darmo!

Załóż darmowe kontoLub Zaloguj się używając swoich danych uwierzytelniających

Ocena wartości pieniądza, ceny rynkowej i istniejących pozycji w celu skutecznego zarządzania kapitałem i ochrony przed stratami.

Rozumiejąc zawiłości handlu opcjami i stosując odpowiednie strategie, można opracować zrównoważony plan inwestycyjny o ograniczonym ryzyku i wyższym potencjale zysków.

Wnioski

Handel opcjami polega na kupowaniu i sprzedawaniu kontraktów. Kontrakty te dają posiadaczowi prawo (ale nie obowiązek) do zakupu lub sprzedaży aktywów po ustalonej cenie przed określoną datą.

Dźwignia finansowa jest ważną częścią handlu opcjami. Pozwala ona inwestorom kontrolować większą pozycję przy użyciu mniejszego kapitału.

Dźwignia finansowa może jednak zwiększyć zarówno zyski, jak i straty. Dlatego też początkujący powinni znać ryzyko przed wejściem na rynek opcji.

FAQ

Czym jest handel opcjami?

Handel opcjami to forma inwestowania, w której inwestorzy kupują lub sprzedają kontrakty dające prawo, ale nie obowiązek, do zakupu lub sprzedaży aktywów po określonej cenie przed określoną datą. Na przykład zakup opcji kupna na akcje pozwala na zakup akcji po ustalonej cenie.

Jak działa dźwignia finansowa w handlu opcjami?

Dźwignia finansowa w handlu opcjami pozwala inwestorom kontrolować dużą pozycję przy niewielkiej inwestycji. Na przykład zakup opcji kupna za 1 USD pozwala kontrolować 100 akcji. Zwiększa to potencjalne zyski lub straty.

Jakie ryzyko wiąże się z korzystaniem z dźwigni finansowej w handlu opcjami?

Ryzyko związane z wykorzystaniem dźwigni finansowej w handlu opcjami obejmuje powiększone straty, wezwania do uzupełnienia depozytu zabezpieczającego i zwiększoną zmienność. Na przykład niewielka zmiana ceny aktywów bazowych może prowadzić do znacznych strat w przypadku korzystania z dźwigni finansowej.

Czy korzystanie z dźwigni finansowej w handlu opcjami przynosi jakieś korzyści?

Tak, wykorzystanie dźwigni finansowej w handlu opcjami może zwiększyć zyski, ale także zwiększyć ryzyko. Na przykład, korzystanie z dźwigni finansowej może pozwolić na kontrolowanie większej pozycji przy mniejszym kapitale, potencjalnie prowadząc do wyższych zysków. Ważne jest jednak, aby korzystać z dźwigni ostrożnie i skutecznie zarządzać ryzykiem.

Jakie są popularne strategie dla początkujących w handlu opcjami?

Niektóre popularne strategie dla początkujących w handlu opcjami obejmują kupowanie opcji kupna lub sprzedaży, korzystanie z opcji covered call oraz wdrażanie spreadów, takich jak spready pionowe lub kalendarzowe. Strategie te pozwalają początkującym ograniczyć ryzyko i zmaksymalizować potencjalne zyski.