Ievads

Vēlaties uzzināt vairāk par iespēju līgumu tirdzniecību un sviras finansējumu, bet nezināt, ar ko sākt? Šie jēdzieni var šķist biedējoši, bet neuztraucieties - mēs jums tos izskaidrosim vienkāršā valodā.

Izpratne par šiem rīkiem var palīdzēt jums maksimāli palielināt potenciālo peļņu akciju tirgū.

Tāpēc piesēdieties un gatavojieties apgūt iespējas līgumu tirdzniecības pamatus un sviras efektu iesācējiem draudzīgā pārskatā.

Izpratne par opciju tirdzniecību un aizņemto līdzekļu izmantošanu: Iesācēja ceļvedis

Sviras efekts iespēju līgumu tirdzniecībā attiecas uz aizņemta kapitāla izmantošanas stratēģiju, lai palielinātu potenciālo peļņu no ieguldījuma. Kad tirgotājs izmanto sviras efektu, viņš var kontrolēt lielāku pozīciju tirgū ar mazāku kapitāla apjomu.

Piemēram, ja ieguldītājs pērk iespēju līgumu par 500 ASV dolāriem ar sviras koeficientu 10:1, viņam būs jāiegulda tikai 50 ASV dolāru no sava kapitāla. Tas palielina gan peļņu, gan zaudējumus, tāpēc iesācējiem ir svarīgi saprast ar to saistītos riskus.

Iesācēji tirgotāji var noteikt ieejas un izejas punktus, veicot pamatā esošā vērtspapīra tehnisko analīzi, aplūkojot cenu svārstības un ņemot vērā tirgus tendences. Izstrādājot tirdzniecības plānu, kurā ietverti konkrēti kritēriji, kā ieiet un iziet no darījumiem, iesācējiem var palīdzēt saglabāt disciplīnu un izvairīties no emocionālu lēmumu pieņemšanas.

Iespēju tirdzniecība piedāvā ierobežotu lejupvērstu risku, iegādājoties pārdošanas iespēju līgumu vai izmantojot tādas stratēģijas kā segtie pirkšanas līgumi, lai nodrošinātu aizsardzību pret lejupvērstu risku. Tomēr iespējas līgumu tirdzniecība ir saistīta arī ar riskiem, piemēram, iespējamu visas samaksātās prēmijas zaudējumu, jo īpaši, ja iespējas līguma termiņš beidzas ar nepamatotu cenu. Iesācējiem ir svarīgi rūpīgi apsvērt šos faktorus, pirms ieguldīt iespējas līgumos kā daļu no sava portfeļa.

Iespēju tirdzniecības pamati

Opciju tirdzniecības definīcija

Iespēju tirdzniecība ietver līgumu pirkšanu un pārdošanu. Šie līgumi dod tirgotājam tiesības noteiktā laikā pirkt vai pārdot akcijas par noteiktu cenu. Atšķirībā no tradicionālās akciju tirdzniecības, kur tiek pirktas un pārdotas reālas akcijas, iespējas līgumu tirdzniecībā tirgotāji par šiem līgumiem maksā prēmiju.

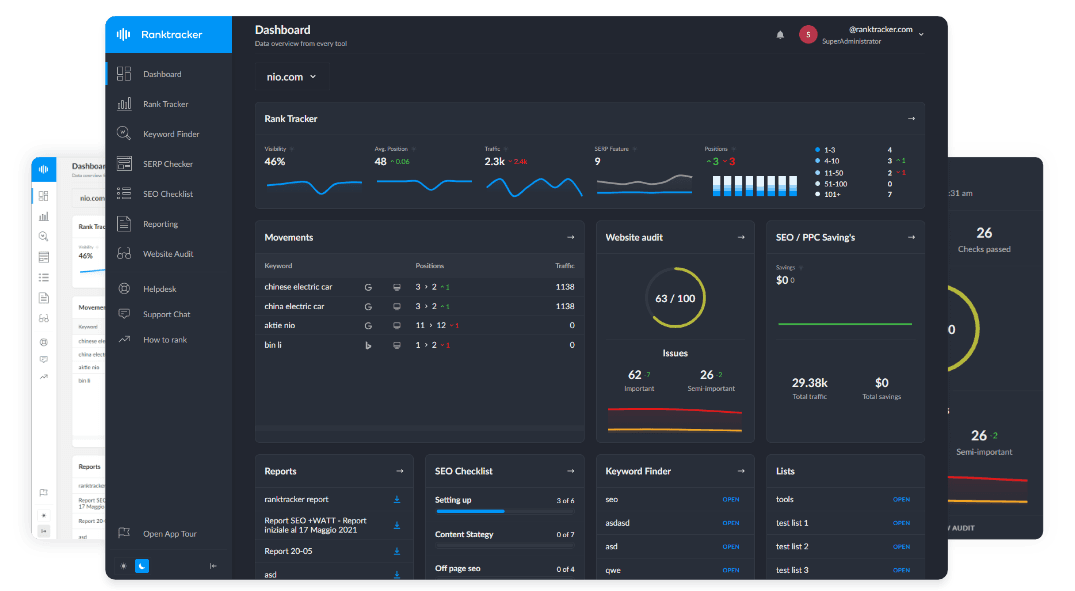

"Viss vienā" platforma efektīvai SEO optimizācijai

Katra veiksmīga uzņēmuma pamatā ir spēcīga SEO kampaņa. Taču, ņemot vērā neskaitāmos optimizācijas rīkus un paņēmienus, var būt grūti saprast, ar ko sākt. Nu, nebaidieties, jo man ir tieši tas, kas jums palīdzēs. Iepazīstinu ar Ranktracker "viss vienā" platformu efektīvai SEO optimizācijai.

Mēs beidzot esam atvēruši reģistrāciju Ranktracker pilnīgi bez maksas!

Izveidot bezmaksas kontuVai Pierakstīties, izmantojot savus akreditācijas datus

Risks iespējas līgumu tirdzniecībā ir ierobežots līdz prēmijai, kas samaksāta par līgumu. Šāds iestatījums investoriem nodrošina aizsardzību pret iespējamām negatīvām sekām. Sviras efekts ir būtisks faktors iespējas līgumu tirdzniecībā. Tas ļauj tirgotājiem kontrolēt lielāku pozīciju ar mazāku kapitālu.

Sviras efekts var palielināt potenciālo peļņu, taču tas arī palielina kapitāla zaudējumu risku. Tirgotāji var izmantot sviras finansējumu, lai īstenotu tādas stratēģijas kā segtie pirkšanas līgumi vai aizsargājošie pārdošanas līgumi, lai nodrošinātos pret zaudējumiem pašreizējās pozīcijās.

Izpratne par iespējas līguma derīguma termiņa beigu datumu, izpildes cenu un ienesīgumu ir ļoti svarīga, lai, tirgojot iespējas līgumus, pieņemtu pamatotus lēmumus. No šīs izpratnes ir atkarīga arī efektīva portfeļa pārvaldība.

Iespēju veidi

Tirdzniecībai ir pieejami divi galvenie iespējas līgumu veidi: pirkšanas iespējas līgumi un pārdošanas iespējas līgumi.

Pirkšanas iespēju līgumi dod tirgotājam tiesības iegādāties akcijas par noteiktu cenu (izpildes cena). Savukārt pārdošanas iespējas līgumi dod tirgotājam tiesības pārdot akcijas par noteiktu cenu.

Katram iespējas līguma veidam ir sava prēmija, kas tirgotājam jāmaksā, lai iegādātos iespējas līgumu. Risku iespējas līgumu tirdzniecībā rada iespējamie zaudējumi no samaksātās prēmijas.

Ieguldītāji var izvēlēties savām tirdzniecības stratēģijām vispiemērotāko iespēju līgumu veidu, pamatojoties uz savām tirgus perspektīvām un riska toleranci. Piemēram, tirgotājs, kurš uzskata, ka akciju cena pieaugs, var izvēlēties pirkšanas iespēju līgumu, savukārt tirgotājs, kurš sagaida akciju cenu kritumu, var izvēlēties pārdošanas iespēju līgumu.

"Viss vienā" platforma efektīvai SEO optimizācijai

Katra veiksmīga uzņēmuma pamatā ir spēcīga SEO kampaņa. Taču, ņemot vērā neskaitāmos optimizācijas rīkus un paņēmienus, var būt grūti saprast, ar ko sākt. Nu, nebaidieties, jo man ir tieši tas, kas jums palīdzēs. Iepazīstinu ar Ranktracker "viss vienā" platformu efektīvai SEO optimizācijai.

Mēs beidzot esam atvēruši reģistrāciju Ranktracker pilnīgi bez maksas!

Izveidot bezmaksas kontuVai Pierakstīties, izmantojot savus akreditācijas datus

Izprotot dažādu veidu iespēju līgumu īpašības un to atbilstību ieguldījumu mērķiem, tirgotāji var efektīvi izmantot iespēju līgumu tirdzniecību, lai palielinātu peļņu un pārvaldītu risku savos portfeļos.

Galvenie opciju tirdzniecības termini

Iespēju tirdzniecība ietver tirdzniecības līgumus, kas tirgotājiem dod tiesības pirkt vai pārdot vērtspapīrus par noteiktu cenu pirms līguma termiņa beigām. Lai efektīvi orientētos šajā tirgū, ir svarīgi zināt galvenos terminus.

Tirdzniecības stratēģijas ietekmē tādi iespējas līgumu veidi kā pirkšanas iespējas līgumi, pārdošanas iespējas līgumi, segtie pirkšanas iespējas līgumi un aizsargājošie pirkšanas iespējas līgumi. Tie palīdz pārvaldīt risku, gūt ienākumus vai spekulēt tirgū.

Biežāk lietotie termini ir izpildes cena, samaksātā prēmija, iekšējā vērtība, naudas vērtība, derīguma termiņš un neto iespējas līguma prēmija.

Tā kā sviras efekts palielina iespējamo peļņu un riskus, ir ļoti svarīgi saprast, kā sviras efekts darbojas iespēju līgumu tirdzniecībā. Sviras efekts ļauj tirgotājiem kontrolēt lielāku pozīciju ar mazāku kapitālu, bet var radīt lielākus zaudējumus, ja darījums neizdodas.

Tirgotājiem jāizvērtē sviras efekta ietekme uz viņu lēmumiem, lai pārvaldītu risku un sasniegtu savus ieguldījumu mērķus iespējas līgumu tirdzniecībā.

Kopējās opciju tirdzniecības stratēģijas

Garais zvans

Garā pirkšanas iespējas līguma stratēģija paredz, ka investori iegādājas pirkšanas iespējas līgumu par pamatā esošo aktīvu, piemēram, akciju, par noteiktu izpildes cenu. Mērķis ir panākt, lai aktīva tirgus cena pārsniegtu izpildes cenu pirms iespējas līguma termiņa beigām.

Šī stratēģija ļauj tirgotājiem gūt peļņu no aktīva cenas pieauguma, nepiederot akcijām. Samaksājot prēmiju par pirkšanas iespēju līgumu, tirgotāji iegūst tiesības iegādāties aktīvu par izpildes cenu. Tas nodrošina sviras efektu un iespēju gūt lielu peļņu.

Ieguldītāji, kas izmanto Long Call stratēģiju, var gūt labumu no tirgus ar ierobežotu lejupvērstu risku. Lielākais, ko viņi var zaudēt, ir prēmija, kas samaksāta par iespēju līgumu. Šī stratēģija ir lieliski piemērota bullish investoriem, kuri sagaida aktīva cenas pieaugumu.

Long Put

Garā pārdošanas opcija ir opciju tirdzniecības stratēģijas veids. Šajā stratēģijā tirgotājs pērk pārdošanas iespēju līgumu par konkrētu pamatā esošo vērtspapīru.

Pārdošanas iespējas līgums dod tirgotājam tiesības pārdot pamatā esošo aktīvu par iepriekš noteiktu cenu (izpildes cena) pirms iespējas līguma termiņa beigām. Taču tirgotājam nav pienākuma to darīt.

Investori izmanto šo stratēģiju, ja sagaida, ka bāzes aktīva cena samazināsies.

Garās pārdošanas stratēģijas priekšrocības:

- Ierobežots negatīvs risks

- Maksimālie zaudējumi ir ierobežoti ar prēmiju, kas samaksāta par iespēju līgumu.

- Nodrošina aizsardzību pret lejupslīdes risku, ja tirgus cena krītas.

Garās pārdošanas stratēģijas riski:

- Tirgus cena var nesamazināties, kā gaidīts

- Samaksātās prēmijas zaudējums, ja cena nemainās, kā paredzēts.

Iespēju tirdzniecība, tostarp garā pārdošanas stratēģija, var piedāvāt sviras efektu un potenciāli palielināt peļņu. Tomēr ieguldītājiem ir svarīgi apzināties ar to saistītos riskus, pirms tos pievienot savam ieguldījumu portfelim.

Bull Call Spread

Bull Call Spread ir opciju tirdzniecības stratēģija. Tā ietver pirkšanu pirkšanas iespēju līguma un cita pirkšanas iespēju līguma ar augstāku izpildes cenu pārdošanu. Abiem iespēju līgumiem ir vienāds derīguma termiņš.

Šī stratēģija ir izdevīga tirgotājiem ar bullish tirgus perspektīvas. Tā izmanto pamatā esošā aktīva cenu sviras efektu. Tirgotāji gūst peļņu no samaksāto un saņemto prēmiju starpības.

Tomēr pastāv ar to saistīti riski. Šie riski galvenokārt ir saistīti ar to, ka akciju cena neatbilst tirgotāja gaidām. Ja akciju cena nepieaug, kā gaidīts, var rasties zaudējumi par pirkšanas iespēju līgumu samaksātās prēmijas dēļ.

Turklāt Bull Call Spread ir ierobežota aizsardzība pret lejupslīdi. Ja vērtspapīra tirgus cena samazinās zem pirkšanas iespējas līguma izpildes cenas, zaudējumi var būt ievērojami.

Bear Put Spread

Lāča Put Spread iespējas līgumu tirdzniecībā ietver pārdošanas iespēju līguma iegādi. Vienlaikus tiek pārdots cits pārdošanas iespēju līgums ar zemāku izpildes cenu par to pašu pamatā esošo vērtspapīru.

Tirgotāji izmanto šo stratēģiju, lai gūtu peļņu no mērena aktīva cenas samazinājuma. Tā palīdz ierobežot risku, salīdzinot ar tiešo pārdošanas iespēju līguma pirkšanu. Šī stratēģija piedāvā ierobežotu aizsardzību pret lejupslīdi, vienlaikus ļaujot gūt potenciālu peļņu, ja akciju cena samazinās.

Salīdzinot ar citām iespēju līgumu tirdzniecības stratēģijām, piemēram, garu pārdošanas iespēju līgumu vai aizsargājošu pārdošanas iespēju līgumu, Bear Put Spread ļauj investoriem samazināt prēmiju, kas samaksāta par iespēju līgumu, pārdodot arī pārdošanas iespēju līgumu. Tas var samazināt kopējās tirdzniecības izmaksas un uzlabot potenciālo peļņu.

Lāča Put Spread izmantošana ir izdevīga, ja investoriem ir lācīgs skatījums uz tirgu vai konkrētu akciju. Tas var būt efektīvs, ja mērķis ir gūt peļņu no iespējamā bāzes aktīva tirgus cenas krituma, vienlaikus saglabājot ierobežotu risku. Turklāt Bear Put Spread var būt daļa no plašāka tirdzniecības plāna, lai pārvaldītu lejupvērsto risku un palielinātu portfeļa ienesīgumu.

Straddle

Iespēju iespējas līgumu tirdzniecībā tiek pirkts pirkšanas iespēju līgums un pārdošanas iespēju līgums par vienu un to pašu bāzes vērtspapīru pārdošanas cenu un derīguma termiņu.

Šo stratēģiju izmanto, ja tirgotājs sagaida ievērojamu akciju cenu kustību, bet nav pārliecināts par tās virzienu.

Izmantojot izkliedēto iespēju līgumu, tirgotājs var gūt labumu no cenu svārstībām, kas pārsniedz izpildes cenu, pieskaitot samaksāto neto iespējas līguma prēmiju.

Šāds iestatījums ļauj gūt neierobežotu peļņu, ja akciju cena ievērojami mainās, vienlaikus ierobežojot lejupvērsto risku ar prēmiju, kas samaksāta par iespējas līgumiem.

Piemēram, ja tirgotājs paredz lielu peļņas paziņojumu, kas varētu satricināt akciju cenu, straddle var palīdzēt gūt peļņu no tirgus svārstībām neatkarīgi no akciju virziena pēc paziņojuma.

Strangle

Iespēju līgumu tirdzniecības stratēģijā tiek pirkts vai pārdots gan pirkšanas iespēju līgums, gan pārdošanas iespēju līgums par vienu un to pašu pamatā esošo aktīvu.

Tām ir dažādas izpildes cenas.

Tirgotāji izmanto šo stratēģiju, lai gūtu labumu no ievērojamas cenu kustības, neparedzot virzienu.

Strangle atšķiras no straddle stratēģijas, jo pirkšanas un pārdošanas iespējas līgumiem ir dažādas izpildes cenas.

Tas nodrošina tirgotājam lielāku potenciālās peļņas elastību.

Tirgotāji bieži izvēlas strangle, ja sagaida lielu cenu kustību, bet nav pārliecināti par virzienu.

Tā piedāvā ierobežotu risku ar iespēju gūt lielu peļņu, ja tirgus būtiski mainās.

Ieguldītāji, kuri vēlas aizsargāt esošo pozīciju, izmanto "strangle", lai nodrošinātu aizsardzību pret lejupslīdi.

Izmantojot iespēju līgumu tirdzniecības koncepcijas un izmantojot sviras efektu, strangle stratēģija var palīdzēt tirgotājiem palielināt peļņu, vienlaikus efektīvi pārvaldot risku.

Iespēju tirdzniecības priekšrocības

Opciju tirdzniecībai ir priekšrocības salīdzinājumā ar citiem tirdzniecības veidiem. Šeit ir dažas priekšrocības:

- Izmantojot sviras efektu, tirgotāji var kontrolēt vairāk akciju ar mazāk naudas. Tas var palielināt peļņu no ieguldījumiem.

- Iespēju līgumu tirdzniecība ierobežo iespējamos zaudējumus līdz prēmijai, kas samaksāta par iespēju līgumu, tādējādi nodrošinot aizsardzību pret lejupslīdi.

- Stratēģiski izmantojot pirkšanas un pārdošanas iespējas līgumus, investori var pārvaldīt risku un efektīvi diversificēt savus portfeļus.

- Iespēju tirdzniecība piedāvā elastīgas stratēģijas, lai izmantotu tirgus svārstības, peļņas ziņojumus vai dividenžu akcijas.

- Ienākumu gūšana ir iespējama, izmantojot segtos pirkšanas vai aizsargājošos pārdošanas darījumus.

- Izprotot un pareizi izmantojot iespējas līgumu tirdzniecību, var gūt lielāku peļņu, mazāku risku un labāku portfeļa pārvaldību.

Ar opciju tirdzniecību saistītie riski

Tirgotājiem, kuri veic iespēju līgumu tirdzniecību, jāzina par riskiem, kas saistīti ar to. Viens no riskiem ir tas, ka iespējas līgumi var kļūt bezvērtīgi, ja akciju cena nemainās, kā gaidīts, kā rezultātā var zaudēt samaksāto prēmiju. Arī sviras efekta izmantošana iespēju līgumu tirdzniecībā var palielināt riskus, jo nelielas aktīvu cenas izmaiņas var radīt lielus zaudējumus. Lai pārvaldītu šos riskus, tirgotāji var izmantot tādas stratēģijas kā segtie pirkšanas līgumi vai aizsargājošie pārdošanas līgumi, lai samazinātu risku.

Investoriem ir svarīgi saprast saikni starp izpildes cenu un aktīva tirgus cenu, kā arī iespējas līguma ienesīgumu. Izkliedējot ieguldījumus dažādos aktīvos, tirgotāji var samazināt risku un uzlabot peļņas gūšanas izredzes. Izpratne par riskiem iespēju līgumu tirdzniecībā un pareizu riska pārvaldības stratēģiju izmantošana var palīdzēt tirgotājiem orientēties tirgus sarežģītībā un aizsargāt savu naudu.

Sviras izmantošana iespēju tirdzniecībā

Sviras definīcija

Iespēju tirdzniecības sviras efekts ļauj tirgotājiem kontrolēt lielāku pozīciju ar mazāku kapitālu. Piemēram, iegādājoties akciju pirkšanas iespēju līgumu ar 50 ASV dolāru bāzes cenu par 5 ASV dolāru prēmiju, ir tiesības par 500 ASV dolāriem (neskaitot prēmiju) iegādāties 100 akcijas, katru par 50 ASV dolāriem.

Šis sviras efekts var palielināt peļņu, bet arī palielināt riskus. Tirgotāji, izmantojot sviras efektu, palielina tirgus kustību ietekmi uz ieguldījumiem. Tomēr arī zaudējumi var būt lielāki, ja darījumi izvēršas nepareizi. Izpratne par sviras efektu un tā ietekmi ir būtiska, lai veidotu efektīvas iespējas līgumu tirdzniecības stratēģijas.

Kā darbojas sviras efekts iespēju tirdzniecībā

Opciju tirdzniecībā tiek izmantots sviras efekts, lai palielinātu peļņu un zaudējumus. Tirgotāji var kontrolēt lielu pozīciju ar mazāk naudas.

Piemēram, tirgotājs var iegādāties iespēju līgumu 100 akcijām par zemāku cenu nekā akcijas cena.

Ja akciju kurss ir labvēlīgs, peļņa var būt liela. Taču arī zaudējumi var būt lieli.

Iespēju tirdzniecības portfelim ir svarīgi pārvaldīt sviras finansējuma riskus.

Izmantojot tādas stratēģijas kā segtie aicinājumi vai aizsargājošie pārdošanas līgumi, var uzlabot tirdzniecību.

Lai sasniegtu savus ieguldījumu mērķus, tirgotājiem ir jāatrod līdzsvars starp peļņas palielināšanu un risku ierobežošanu.

Analīzes rīki opciju tirdzniecībai

Tehniskā analīze

Iespēju tirdzniecībā ir svarīga tehniskā analīze. Tā palīdz tirgotājiem noteikt tendences un ieejas/izejas punktus.

Tirgotāji izmanto rādītājus, piemēram, pārvietojas vidējie, RSI, un MACD, lai pieņemtu pamatotus lēmumus, pamatojoties uz pagātnes cenu kustības.

Diagrammas modeļi, piemēram, galvu un pleciem, dubultā topi un dibeni, un trijstūri tiek izmantoti arī, lai prognozētu nākotnes cenu kustības.

Šo modeļu analīze palīdz tirgotājiem izveidot stratēģijas, lai gūtu labumu no vērtspapīru cenu svārstībām. Piemēram, tirgotājs var izmantot garo pārdošanas iespēju līgumu lāča tirgū vai segto pirkšanas iespēju līgumu, lai gūtu ienākumus no esošajām akcijām.

Tehniskās analīzes izmantošana sniedz ieskatu tirgus tendencēs, palīdzot tirgotājiem pārvaldīt risku un potenciāli gūt peļņu.

Fundamentālā analīze

Iespēju tirdzniecība ietver divu veidu analīzi:

- -Fundamentālā analīze:-

- Novērtē aktīvu, piemēram, akciju, patieso vērtību, lai prognozētu cenu izmaiņas.

- Ņem vērā tādus faktorus kā uzņēmuma finanšu stāvoklis, tirgus tendences, dividendes un peļņas potenciāls.

- Izpēta vadības kvalitāti, nozares tendences un konkurētspēju, lai gūtu ieskatu.

- -Tehniskā analīze:-

- Koncentrējas uz vēsturiskajiem cenu modeļiem un apjomiem, lai prognozētu nākotnes cenas.

- Lai veidotu efektīvas iespējas līgumu stratēģijas, ļoti svarīgi ir izprast akciju cenas saistību ar tās vērtspapīru, derīguma termiņa beigu datumu, izpildes cenu un samaksāto prēmiju.

- Tirgotāji var palielināt peļņu un pārvaldīt riskus, izmantojot tādas stratēģijas kā segtie pirkšanas līgumi, aizsargājošie pārdošanas līgumi vai izstieptās pozīcijas.

Tirdzniecības plāna izveide opciju tirdzniecībai

Mērķu noteikšana

Nosakot opciju tirdzniecības mērķus, tirgotājiem jāņem vērā tādi faktori kā:

- Bāzes aktīva cena,

- iespējas līgumu izpildes cena,

- Līguma beigu datums,

- Ar tirdzniecību saistītais risks un

- Iespējamā ieguldījumu atdeve.

Ir svarīgi noteikt konkrētus un izmērāmus mērķus. Tas var palīdzēt tirgotājiem koncentrēties uz stratēģijām, lai:

- Riska pārvaldība,

- Maksimizēt peļņu un

- Aizsargājiet savu kapitālu.

Piemēram, nospraužot mērķi gūt ienākumus, pārdodot dividenžu akciju segtos pirkšanas līgumus, investori var pārspēt inflāciju un gūt pasīvus ienākumus.

Nosakot mērķi iegādāties aizsargājošus pārdošanas darījumus, var nodrošināt aizsardzību pret lejupslīdi svārstīgajā tirgū, vienlaikus ierobežojot iespējamos zaudējumus.

Definējot skaidrus mērķus un saskaņojot tos ar tirdzniecības stratēģiju, tirgotāji var palielināt savas izredzes gūt panākumus iespēju līgumu tirdzniecībā. To var panākt, izmantojot kapitāla un naudas spēku.

Ieejas un izejas punktu identificēšana

Veicot iespēju līgumu tirdzniecību, efektīvi identificējot ieejas punktus, jāņem vērā vairāki faktori:

- Bāzes aktīva tirgus cena

- Izpildes cena

- Derīguma termiņš

- Izvēles iespējas darījuma monetaritāte

Analizējot šos mainīgos lielumus, tirgotājs var stratēģiski noslēgt pirkšanas iespēju līgumu par bullish tirgū vai uzsākt pārdošanas iespēju līgumu par lejupvērstu aizsardzību.

Turklāt, analizējot par iespēju līgumu samaksāto prēmiju, kā arī iekšējo un ārējo vērtību, tirgotājs var pieņemt pamatotus lēmumus.

Labāko izeju punktu noteikšana iespēju līgumu tirdzniecībā ietver novērtēšanu:

- Ieguldījumu atdeve

- Iespējamie riski

- Tirgus apstākļi

Tādi faktori kā akciju kustība, peļņas pārskati un dividenžu izmaksas var ietekmēt to, kad investoram vajadzētu slēgt savu pozīciju.

Ļoti svarīgi ir pareizi pārvaldīt ar iespēju līgumu tirdzniecību saistīto risku. Tas nosaka ieguldīto kapitālu un tirdzniecībā izmantoto sviras efektu, ietekmējot kopējo ieguldījumu portfeļa ienesīgumu.

Pamataktīva izvēle opciju tirdzniecībai

Izpratne par pamatā esošo aktīvu

Uzsākot iespēju līgumu tirdzniecību, tirgotājiem rūpīgi jāanalizē aktīvs, kas atrodas aiz iespējām. Svarīgi ir tādi faktori kā akciju cena, akcijas, dividendes un aktīvu drošība. Lai pieņemtu gudrus lēmumus, ļoti svarīgi ir izprast iespējas līguma izpildes cenu, termiņa beigu datumu un tirgus cenas attiecību. Pareiza aktīva izvēle ietekmē risku un iespējamo peļņu. Svarīgi ir zināt naudas vērtību, iekšējo vērtību un tendences. Izvēle var nodrošināt aizsardzību, piesaistīt kapitālu un pārspēt inflāciju.

Izpratne par aktīviem ir galvenais priekšnosacījums veiksmīgai iespēju līgumu tirdzniecībai un spēcīga portfeļa veidošanai.

Pareizā izvēles līguma izvēle

Izvēloties iespēju līgumu, ir svarīgi padomāt par to, kāda izpildes cena un derīguma termiņš atbilst jūsu tirdzniecības plānam. Apsveriet tādus faktorus kā vērtspapīra cena, tirgus apstākļi un riska līmenis, kas jums ir pieņemams.

Jūs varat izvēlēties pirkšanas iespēju līgumu, pārdošanas iespēju līgumu vai citus veidus, pamatojoties uz savu tirgus viedokli un mērķiem. Tādas stratēģijas kā segtie pirkšanas un pārdošanas iespējas līgumi, aizsargājošie pārdošanas līgumi, "straddles" un garās pozīcijas var palīdzēt samazināt risku un palielināt peļņu.

Svarīgi ir izprast līguma patieso vērtību. Tas palīdz izlemt, vai ieguldīt dividendēs, nodrošināties pret inflāciju vai izmantot peļņas sezonas priekšrocības.

"Viss vienā" platforma efektīvai SEO optimizācijai

Katra veiksmīga uzņēmuma pamatā ir spēcīga SEO kampaņa. Taču, ņemot vērā neskaitāmos optimizācijas rīkus un paņēmienus, var būt grūti saprast, ar ko sākt. Nu, nebaidieties, jo man ir tieši tas, kas jums palīdzēs. Iepazīstinu ar Ranktracker "viss vienā" platformu efektīvai SEO optimizācijai.

Mēs beidzot esam atvēruši reģistrāciju Ranktracker pilnīgi bez maksas!

Izveidot bezmaksas kontuVai Pierakstīties, izmantojot savus akreditācijas datus

Novērtējiet naudas vērtību, tirgus cenu un esošās pozīcijas, lai efektīvi pārvaldītu kapitālu un pasargātu no zaudējumiem.

Izprotot iespējas līgumu tirdzniecības nianses un piemērojot piemērotas stratēģijas, jūs varat izstrādāt sabalansētu ieguldījumu plānu ar ierobežotu risku un lielāku peļņas potenciālu.

Secinājums

Iespēju tirdzniecība ir līgumu pirkšana un pārdošana. Šie līgumi dod turētājam tiesības (bet ne pienākumu) pirkt vai pārdot aktīvu par noteiktu cenu līdz noteiktam datumam.

Sviras efekts ir liela daļa no iespējas līgumu tirdzniecības. Tas ļauj investoriem kontrolēt lielāku pozīciju, izmantojot mazāku kapitālu.

Taču sviras efekts var palielināt gan peļņu, gan zaudējumus. Tāpēc iesācējiem, pirms ienirt iespēju līgumu tirgū, ir jāzina riski.

BIEŽĀK UZDOTIE JAUTĀJUMI

Kas ir iespējas līgumu tirdzniecība?

Iespēju tirdzniecība ir investīciju veids, kurā investori pērk vai pārdod līgumus, kas dod tiesības, bet ne pienākumu pirkt vai pārdot aktīvu par konkrētu cenu līdz noteiktam datumam. Piemēram, pērkot akciju pirkšanas iespēju līgumu, jūs varat iegādāties akcijas par noteiktu cenu.

Kā darbojas sviras efekts iespēju līgumu tirdzniecībā?

Sviras efekts iespēju līgumu tirdzniecībā ļauj investoriem kontrolēt lielu pozīciju ar nelielu ieguldījumu. Piemēram, pērkot pirkšanas iespēju līgumu par 1 ASV dolāru, var kontrolēt 100 akcijas. Tas palielina potenciālo peļņu vai zaudējumus.

Kādi ir riski, kas saistīti ar sviras efekta izmantošanu iespēju līgumu tirdzniecībā?

Riski, kas saistīti ar sviras finansējuma izmantošanu iespēju līgumu tirdzniecībā, ietver lielākus zaudējumus, maržas pieprasījumu un lielāku svārstīgumu. Piemēram, nelielas bāzes aktīva cenas izmaiņas var radīt ievērojamus zaudējumus, ja tiek izmantots sviras efekts.

Vai ir kādas priekšrocības, izmantojot sviras efektu iespēju līgumu tirdzniecībā?

Jā, sviras izmantošana iespēju līgumu tirdzniecībā var palielināt peļņu, bet arī palielināt risku. Piemēram, sviras efekta izmantošana var ļaut jums kontrolēt lielāku pozīciju ar mazāku kapitālu, kas var palielināt peļņu. Tomēr ir svarīgi piesardzīgi izmantot sviras finansējumu un efektīvi pārvaldīt risku.

Kādas ir dažas izplatītākās stratēģijas iesācējiem iespēju līgumu tirdzniecībā?

Dažas izplatītas stratēģijas iesācējiem iespēju līgumu tirdzniecībā ietver pirkšanas vai pārdošanas iespēju līgumu iegādi, segto zvanu izmantošanu un izplatīšanas iespēju, piemēram, vertikālo vai kalendāro iespēju līgumu izplatīšanu. Šīs stratēģijas ļauj iesācējiem ierobežot risku un palielināt iespējamo peļņu.