Intro

Kíváncsi az opciós kereskedésre és a tőkeáttételre, de nem tudja, hol kezdje? Ezek a fogalmak ijesztően hangozhatnak, de ne aggódjon - mi leegyszerűsítjük Önnek.

Ezen eszközök megértése segíthet maximalizálni a tőzsdén elért potenciális nyereséget.

Tehát foglaljon helyet, és készüljön fel az opciós kereskedés és a tőkeáttétel alapjainak elsajátítására egy kezdőbarát áttekintésben.

Az opciós kereskedés és a tőkeáttétel megértése: A Beginner's Guide

A tőkeáttétel az opciós kereskedésben azt a stratégiát jelenti, hogy a befektetések potenciális megtérülésének növelése érdekében kölcsönvett tőkét használnak. Amikor egy kereskedő tőkeáttételt használ, kisebb tőkeösszeggel nagyobb piaci pozíciót tud irányítani.

Ha például egy befektető 500 dollárért vásárol egy opciós szerződést 10:1 tőkeáttételi arány mellett, akkor csak 50 dollárt kell saját tőkéjéből befektetnie. Ez mind a nyereséget, mind a veszteséget felerősíti, ezért fontos, hogy a kezdők megértsék a kockázatokat.

A kezdő kereskedők az alapul szolgáló értékpapír technikai elemzésével, az ármozgások vizsgálatával és a piaci trendek figyelembevételével azonosíthatják a belépési és kilépési pontokat. A kereskedési terv kidolgozása, amely konkrét kritériumokat tartalmaz a kereskedések be- és kilépésére, segíthet a kezdőknek fegyelmezettnek maradni, és elkerülni az érzelmi döntéseket.

Az opciós kereskedés az eladási opció megvásárlásával vagy olyan stratégiák alkalmazásával, mint a fedezett vételi opció, korlátozott lefelé irányuló kockázatot kínál. Az opciós kereskedés azonban olyan kockázatokkal is jár, mint például a teljes kifizetett prémium esetleges elvesztése, különösen, ha az opció a pénzen kívül jár le. A kezdők számára elengedhetetlen, hogy alaposan mérlegeljék ezeket a tényezőket, mielőtt portfóliójuk részeként opciókba fektetnének.

Az opciós kereskedés alapjai

Az opciós kereskedés meghatározása

Az opciós kereskedés magában foglalja a kontraktusok vételét és eladását. Ezek a szerződések jogot biztosítanak a kereskedőnek arra, hogy egy részvényt meghatározott áron, meghatározott időn belül megvásároljon vagy eladjon. A hagyományos részvénykereskedelemmel ellentétben, ahol a tényleges részvények vétele és eladása történik, az opciós kereskedésben a kereskedők prémiumot fizetnek ezekért a szerződésekért.

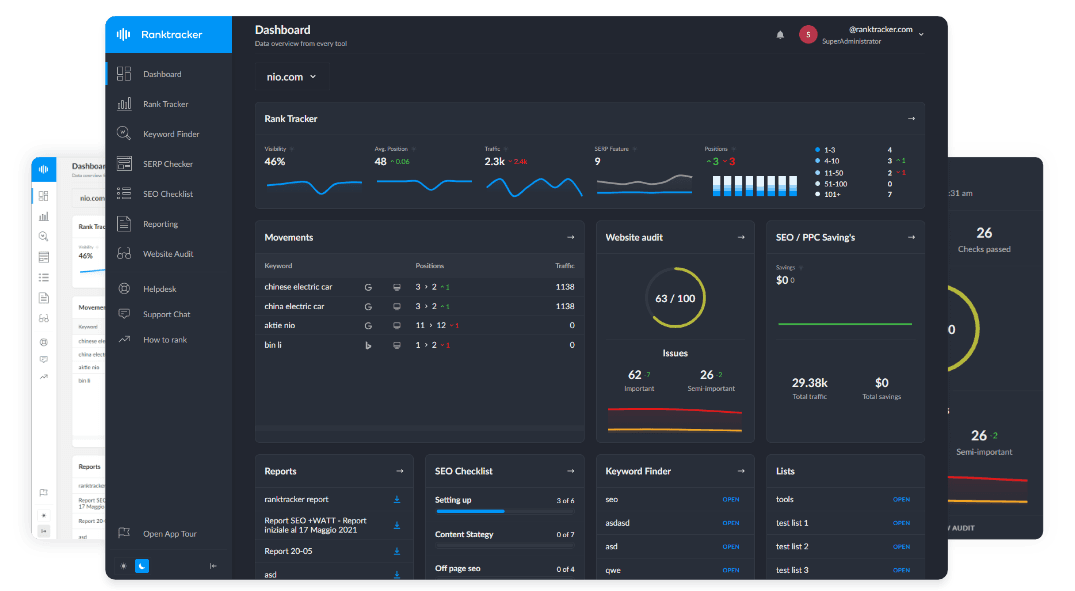

Az All-in-One platform a hatékony SEO-hoz

Minden sikeres vállalkozás mögött egy erős SEO kampány áll. De a számtalan optimalizálási eszköz és technika közül lehet választani, ezért nehéz lehet tudni, hol kezdjük. Nos, ne félj tovább, mert van egy ötletem, ami segíthet. Bemutatom a Ranktracker all-in-one platformot a hatékony SEO-ért.

Végre megnyitottuk a Ranktracker regisztrációt teljesen ingyenesen!

Ingyenes fiók létrehozásaVagy Jelentkezzen be a hitelesítő adatokkal

Az opciós kereskedés kockázata a szerződésért fizetett prémiumra korlátozódik. Ez a beállítás védelmet nyújt a befektetők számára a potenciális veszteségekkel szemben. A tőkeáttétel jelentős tényező az opciós kereskedésben. Lehetővé teszi a kereskedők számára, hogy kisebb tőkével nagyobb pozíciót irányítsanak.

Bár a tőkeáttétel növelheti a potenciális hozamot, ugyanakkor növeli a tőkeveszteség kockázatát is. A kereskedők a tőkeáttételt olyan stratégiák megvalósítására használhatják, mint a fedezett vételi vagy a védett eladási stratégiák, hogy fedezzék az aktuális pozícióikban bekövetkező veszteségeket.

A lejárati dátum, a kötési ár és az opció pénznemének megértése elengedhetetlen ahhoz, hogy tájékozott döntéseket hozzon az opciókkal való kereskedés során. A hatékony portfóliókezelés is erre a megértésre támaszkodik.

Az opciók típusai

Két fő opciós típus áll rendelkezésre a kereskedéshez: vételi opciók és eladási opciók.

A vételi opciók jogot biztosítanak a kereskedőnek arra, hogy egy részvény részvényeit egy meghatározott áron (kötési ár) megvásárolja. Az eladási opciók ezzel szemben a kereskedőnek jogot adnak arra, hogy részvényeket adjon el egy meghatározott áron.

Minden egyes opciótípusnak saját prémiuma van, amelyet a kereskedőnek az opciós szerződés megvásárlásáért kell fizetnie. Az opciós kereskedés kockázata a kifizetett prémium esetleges elvesztéséből adódik.

A befektetők piaci kilátásaik és kockázattűrő képességük alapján választhatják ki a kereskedési stratégiájukhoz legmegfelelőbb opciós típust. Például egy kereskedő, aki úgy véli, hogy egy részvény árfolyama emelkedni fog, vételi opciót választhat, míg egy kereskedő, aki egy részvény árfolyamának csökkenésére számít, eladási opciót választhat.

Az All-in-One platform a hatékony SEO-hoz

Minden sikeres vállalkozás mögött egy erős SEO kampány áll. De a számtalan optimalizálási eszköz és technika közül lehet választani, ezért nehéz lehet tudni, hol kezdjük. Nos, ne félj tovább, mert van egy ötletem, ami segíthet. Bemutatom a Ranktracker all-in-one platformot a hatékony SEO-ért.

Végre megnyitottuk a Ranktracker regisztrációt teljesen ingyenesen!

Ingyenes fiók létrehozásaVagy Jelentkezzen be a hitelesítő adatokkal

A különböző típusú opciók jellemzőinek és a befektetési céljaikhoz való illeszkedésük megértésével a kereskedők hatékonyan használhatják az opciós kereskedést a hozamuk növelésére és a portfóliójuk kockázatának kezelésére.

Kulcsfogalmak az opciós kereskedésben

Az opciós kereskedés olyan kereskedelmi szerződéseket foglal magában, amelyek a kereskedők számára jogot biztosítanak arra, hogy a szerződés lejárta előtt meghatározott áron értékpapírokat vásároljanak vagy adjanak el. A legfontosabb kifejezések ismerete fontos ahhoz, hogy hatékonyan navigálhassunk ezen a piacon.

Az opciók típusai, mint például a vételi opciók, eladási opciók, fedezett vételi opciók és védett eladási opciók befolyásolják a kereskedési stratégiákat. Segítenek a kockázatkezelésben, a jövedelemtermelésben vagy a piaci spekulációban.

Az általános kifejezések közé tartozik a kötési ár, a fizetett prémium, a belső érték, a pénzérték, a lejárati dátum és a nettó opciós prémium.

Mivel a tőkeáttétel felerősíti a lehetséges hozamokat és kockázatokat, a tőkeáttétel működésének megértése az opciós kereskedésben kulcsfontosságú. A tőkeáttétel lehetővé teszi a kereskedők számára, hogy kisebb tőkével nagyobb pozíciót irányítsanak, de nagyobb veszteségekhez vezethet, ha a kereskedés rosszul alakul.

A kereskedőknek fel kell mérniük a tőkeáttétel hatását a kockázatkezelésre és a befektetési céljaik elérésére vonatkozó döntéseikre az opciós kereskedésben.

Közös opciós kereskedési stratégiák

Hosszú hívás

A hosszú vételi opciós stratégiában a befektetők vételi opciót vásárolnak egy mögöttes eszközre, például egy részvényre, egy meghatározott kötési áron. A cél az, hogy az eszköz piaci ára a kötési ár fölé emelkedjen, mielőtt az opció lejár.

Ez a stratégia lehetővé teszi a kereskedők számára, hogy profitáljanak az eszköz árfolyamának emelkedéséből anélkül, hogy birtokolnák a részvényeket. A vételi opcióért fizetett prémiummal a kereskedők jogot szereznek arra, hogy a kötési áron megvásárolják az eszközt. Ez tőkeáttételt és magas hozamlehetőséget biztosít.

A Long Call stratégiát alkalmazó befektetők a piacnak való kitettség előnyeit élvezhetik, korlátozott lefelé irányuló kockázat mellett. Legfeljebb az opcióért fizetett prémiumot veszíthetik el. Ez a stratégia nagyszerű a bullish befektetők számára, akik az eszköz árfolyamának emelkedésére számítanak.

Long Put

A hosszú eladási opció egyfajta opciós kereskedési stratégia. Ebben a stratégiában a kereskedő egy adott mögöttes értékpapírra vonatkozó eladási opciót vásárol.

Az eladási opció jogot biztosít a kereskedőnek arra, hogy a mögöttes eszközt egy előre meghatározott áron (kötési ár) eladja az opció lejárata előtt. A kereskedő azonban nem köteles ezt megtenni.

A befektetők akkor alkalmazzák ezt a stratégiát, ha a mögöttes eszköz árfolyamának csökkenésére számítanak.

A hosszú eladási stratégia előnyei:

- Korlátozott lefelé mutató kockázat

- A maximális veszteséget az opcióért fizetett prémiumban maximálják.

- Lefelé irányuló védelmet nyújt, ha a piaci ár csökken.

A hosszú eladási stratégia kockázatai:

- A piaci ár nem csökkenhet a várt mértékben

- A befizetett prémium elvesztése, ha az árfolyam nem a várt módon mozog.

Az opciókkal való kereskedés, beleértve a hosszú eladási stratégiát is, tőkeáttételt kínálhat, és potenciálisan növelheti a hozamot. Fontos azonban, hogy a befektetők tisztában legyenek az ezzel járó kockázatokkal, mielőtt befektetési portfóliójukba vennék őket.

Bull Call Spread

A Bull Call Spread egy opciós kereskedési stratégia. Ez egy vételi opció megvásárlását és egy másik, magasabb kötési árú vételi opció eladását jelenti. Mindkét opciónak ugyanaz a lejárati dátuma.

Ez a stratégia a bullish piaci kilátásokkal rendelkező kereskedőknek kedvez. A mögöttes eszköz ármozgását használja ki. A kereskedők a fizetett és kapott prémiumok különbségéből profitálnak.

Ez azonban kockázatokkal jár. Ezek a kockázatok elsősorban azzal kapcsolatosak, hogy a részvények árfolyama nem felel meg a kereskedő várakozásainak. Ha a részvényárfolyam nem emelkedik a vártnak megfelelően, veszteségek keletkezhetnek a vételi opcióért fizetett prémium miatt.

Ráadásul a Bull Call Spread esetében a lefelé irányuló védelem korlátozott. Ha az értékpapír piaci ára a vételi opció kötési ára alá esik, a veszteségek jelentősek lehetnek.

Bear Put Spread

A Bear Put Spread az opciós kereskedésben egy eladási opció megvásárlását jelenti. Ezzel egyidejűleg egy másik, alacsonyabb kötési árú eladási opciót ad el ugyanarra a mögöttes értékpapírra.

A kereskedők ezt a stratégiát arra használják, hogy profitáljanak az eszköz árának mérsékelt csökkenéséből. Segít a kockázati kitettség korlátozásában az eladási opció közvetlen megvásárlásához képest. Ez a stratégia korlátozott lefelé irányuló védelmet nyújt, miközben lehetővé teszi a potenciális nyereséget, ha a részvény árfolyama csökken.

Más opciós kereskedési stratégiákkal, például a hosszú eladási vagy a védő eladási stratégiával összehasonlítva a Bear Put Spread lehetővé teszi a befektetők számára, hogy csökkentsék az opciós szerződésért fizetett prémiumot egy eladási opció eladásával is. Ez csökkentheti a kereskedés teljes költségét és javíthatja a potenciális hozamot.

A Bear Put Spread használata akkor előnyös, ha a befektetők a piacra vagy egy adott részvényre vonatkozóan csökkenő kilátásokkal rendelkeznek. Hatékony lehet, ha a cél az, hogy a mögöttes eszköz piaci árfolyamának potenciális csökkenéséből tőkét kovácsoljunk, miközben korlátozott kockázatot vállalunk. Emellett a Bear Put Spread része lehet egy nagyobb kereskedési tervnek, amely a lefelé irányuló kockázatot kezeli, és növeli a portfólió hozamát.

Straddle

Az opciós kereskedésben a straddle egy vételi és egy eladási opció megvásárlását jelenti, ugyanazon alapértékpapírra vonatkozó azonos kötési áron és lejárati dátummal.

Ezt a stratégiát akkor alkalmazzák, ha a kereskedő jelentős árfolyam-elmozdulásra számít, de nem biztos az irányban.

A straddle esetében a kereskedő profitálhat a kötési árat meghaladó ármozgásokból, valamint a kifizetett nettó opciós prémiumból.

Ez a beállítás korlátlan hozamot tesz lehetővé, ha a részvényárfolyam jelentősen elmozdul, miközben a lefelé irányuló kockázatot az opciókért fizetett prémiumban korlátozza.

Például, ha egy kereskedő egy nagy nyereségbejelentésre számít, amely megingathatja a részvények árfolyamát, a straddle segíthet profitálni a piaci volatilitásból, függetlenül a részvények bejelentés utáni irányától.

Fojtogatás

Az opciós kereskedésben a strangle stratégia magában foglalja egy vételi és egy eladási opció vásárlását vagy eladását ugyanarra a m�ögöttes eszközre.

Különböző leütési árakkal rendelkeznek.

A kereskedők ezt a stratégiát arra használják, hogy kihasználják a jelentős ármozgásokat anélkül, hogy meg kellene jósolniuk az irányt.

A strangle különbözik a straddle stratégiától, mivel a vételi és eladási opcióknak különböző kötési ára van.

Ez nagyobb rugalmasságot biztosít a kereskedő számára a potenciális nyereség tekintetében.

A kereskedők gyakran választják a strangle-t, amikor nagy ármozgásra számítanak, de bizonytalanok az irányt illetően.

Korlátozott kockázatot kínál a magas hozam esélyével, ha a piac jelentősen megmozdul.

Azok a befektetők, akik egy meglévő pozíciót szeretnének megvédeni, a lefelé irányuló védelem érdekében strangle-t használnak.

Az opciós kereskedési koncepciók felhasználásával és a tőkeáttétel kihasználásával a strangle stratégia segíthet a kereskedőknek maximalizálni a hozamot, miközben hatékonyan kezelik a kockázatot.

Az opciós kereskedés előnyei

Az opciós kereskedésnek vannak előnyei más kereskedési formákkal szemben. Íme néhány előny:

- A kereskedők a tőkeáttétel segítségével több részvényt tudnak ellenőrizni kevesebb pénzzel. Ez növelheti a befektetések megtérülését.

- Az opciós kereskedés a lehetséges veszteségeket az opcióért fizetett prémiumra korlátozza, így biztosítva védelmet a lefelé mutató árfolyamra.

- A vételi és eladási opciók stratégiai felhasználásával a befektetők kezelhetik a kockázatot és hatékonyan diverzifikálhatják portfóliójukat.

- Az opciós kereskedés rugalmas stratégiákat kínál a piaci mozgások, a nyereségjelentések vagy az osztalékrészvények kihasználására.

- A jövedelemszerzés fedezett hívásokkal vagy védő putokkal lehetséges.

- Az opciós kereskedés megértése és megfelelő alkalmazása magasabb hozamot, alacsonyabb kockázatot és jobb portfóliókezelést eredményezhet.

Az opciós kereskedéssel kapcsolatos kockázatok

Az opciós kereskedéssel foglalkozó kereskedőknek tisztában kell lenniük az ezzel járó kockázatokkal. Az egyik kockázat az, hogy az opciók értéktelenné válhatnak, ha a részvények árfolyama nem a várt módon alakul, ami a kifizetett prémium elvesztéséhez vezet. Emellett a tőkeáttétel használata az opciós kereskedésben növelheti a kockázatokat, mivel az eszköz árfolyamának kis változása nagy veszteségeket okozhat. E kockázatok kezelésére a kereskedők olyan stratégiákat alkalmazhatnak, mint a fedezett vételi vagy a védett eladási opciók, hogy csökkentsék a lefelé irányuló kockázatot.

A befektetők számára fontos, hogy megértsék a kötési ár és az eszköz piaci ára, valamint az opció pénzszerűsége közötti kapcsolatot. A befektetések különböző eszközökre történő elosztásával a kereskedők csökkenthetik a kockázatot és javíthatják a nyereségszerzés esélyét. Az opciós kereskedés kockázatainak megértése és a megfelelő kockázatkezelési stratégiák alkalmazása segíthet a kereskedőknek eligazodni a piac bonyolultságában és megvédeni a pénzüket.

A tőkeáttétel használata az opciós kereskedésben

A tőkeáttétel meghatározása

Az opciós kereskedési tőkeáttétel lehetővé teszi a kereskedők számára, hogy kisebb tőkével nagyobb pozíciót irányítsanak. Például egy 50 dolláros kötési árú részvényre vonatkozó vételi opció megvásárlása 5 dolláros prémiumért jogot ad arra, hogy 500 dollárért (a prémium nélkül) 100 darab részvényt vásároljon egyenként 50 dollárért.

Ez a tőkeáttétel felerősítheti a hozamokat, de a kockázatokat is növelheti. A kereskedők a tőkeáttétel révén felnagyítják a piaci mozgások befektetésekre gyakorolt hatását. Ugyanakkor a veszteségek is nagyobbak lehetnek, ha a kereskedések rosszul alakulnak. A tőkeáttétel és hatásainak megértése kulcsfontosságú a hatékony opciós kereskedési stratégiák kialakításához.

Hogyan működik a tőkeáttétel az opciós kereskedésben

Az opciós kereskedés tőkeáttételt használ a nyereségek és veszteségek növelésére. A kereskedők kevesebb pénzzel nagy pozíciót tudnak irányítani.

Egy kereskedő például 100 részvényre szóló opciót vásárolhat a részvény árfolyamánál alacsonyabb áron.

Ha a részvény kedvezően mozog, a hozam magas lehet. De a veszteségek is nagyok lehetnek.

A tőkeáttétel kockázatainak kezelése fontos az opciós kereskedési portfólió szempontjából.

Az olyan stratégiák használata, mint a fedezett hívások vagy a védett eladások segíthetnek a kereskedés javításában.

A kereskedőknek egyensúlyt kell találniuk a hozamok növelése és a kockázatok korlátozása között, hogy elérjék befektetési céljaikat.

Elemzési eszközök az opciós kereskedéshez

Technikai elemzés

A technikai elemzés fontos az opciós kereskedésben. Segít a kereskedőknek azonosítani a trendeket és a belépési/kilépési pontokat.

A kereskedők olyan mutatókat használnak, mint a mozgóátlagok, az RSI és a MACD, hogy megalapozott döntéseket hozzanak a múltbeli ármozgások alapján.

A jövőbeli ármozgások előrejelzésére olyan grafikonmintákat is használnak, mint a fej és váll, a dupla csúcsok és aljak, valamint a háromszögek.

Ezeknek a mintáknak az elemzése segít a kereskedőknek olyan stratégiákat létrehozni, amelyekkel kihasználhatják az értékpapír ármozgásait. Egy kereskedő például hosszú eladási opciót használhat egy csökkenő piacon, vagy fedezett vételi opciót, hogy jövedelmet termeljen a meglévő részvényekből.

A technikai elemzés használata betekintést nyújt a piaci trendekbe, segítve a kereskedőket a kockázatkezelésben és a potenciális hozamszerzésben.

Alapelemzés

Az opciós kereskedés kétféle elemzést foglal magában:

- -Fundamentális elemzés:-

- Értékeli az eszközök, például a részvények belső értékét az árváltozások előrejelzése érdekében.

- Olyan tényezőket vesz figyelembe, mint a vállalat pénzügyi helyzete, a piaci trendek, az osztalékok és a jövedelmi potenciál.

- Megvizsgálja a menedzsment minőségét, az iparági trendeket és a versenyképességet a betekintés érdekében.

- -Technikai elemzés:-

- A jövőbeli árak előrejelzéséhez a múltbeli ármintákra és volumenekre összpontosít.

- A hatékony opciós stratégiák kialakításához elengedhetetlen a részvény árfolyamának és az értékpapírnak, a lejárati dátumnak, a kötési árnak és a fizetett prémiumnak a megértése.

- A kereskedők maximalizálhatják a hozamot és kezelhetik a kockázatokat olyan stratégiákkal, mint a fedezett hívások, a védett eladások vagy a straddles.

Kereskedési terv készítése az opciós kereskedéshez

Célok kitűzése

Az opciós kereskedési célok meghatározásakor a kereskedőknek olyan tényezőket kell figyelembe venniük, mint például:

- A mögöttes eszköz ára,

- Az opciók kötési ára,

- A szerződés lejárati dátuma,

- A kereskedelemmel kapcsolatos kockázat, és

- A befektetés potenciális megtérülése.

Fontos, hogy konkrét és mérhető célokat tűzzünk ki. Ez segíthet a kereskedőknek a stratégiákra összpontosítani:

- Kezelje a kockázatot,

- maximalizálja a nyereséget, és

- Védjék a tőkéjüket.

Ha például azt a célt tűzi ki maga elé, hogy az osztalékrészvények fedezett vételi opcióinak eladásával jövedelmet termeljen, a befektetők megelőzhetik az inflációt és passzív jövedelemre tehetnek szert.

Ha célul tűzi ki a védő eladási opciók vásárlását, akkor a potenciális veszteségek korlátozása mellett lefelé irányuló védelmet nyújthat egy volatilis piacon.

A kereskedők világos célok meghatározásával és azok kereskedési stratégiával való összehangolásával növelhetik sikerük esélyét az opciós kereskedésben. Ez a tőke és a pénz erejének kihasználásával érhető el.

Be- és kilépési pontok azonosítása

Opciók kereskedésekor a belépési pontok hatékony azonosítása több tényező figyelembevételével történik:

- A mögöttes eszköz piaci ára

- Kötési ár

- Lejárati idő

- Az opció pénzbeli értéke

E változók elemzésével a kereskedő stratégiailag be tud lépni egy vételi opcióba egy bullish piacra, vagy egy eladási opciót kezdeményezhet a lefelé irányuló védelem érdekében.

Emellett az opcióért fizetett prémium, valamint a belső és külső érték elemzése segítheti a kereskedőt a megalapozott döntések meghozatalában.

Az opciós kereskedésben a legjobb kiszállási pontok meghatározása magában foglalja a következőket:

- A befektetés megtérülése

- Potenciális kockázatok

- Piaci feltételek

Az olyan tényezők, mint a részvények mozgása, az eredményjelentések és az osztalékfizetések befolyásolhatják, hogy a befektető mikor zárja le a pozícióját.

Az opciós kereskedéssel kapcsolatos kockázatok megfelelő kezelése kulcsfontosságú. Ez határozza meg a befektetett tőkét és a kereskedésben alkalmazott tőkeáttételt, ami hatással van a befektetési portfólió teljes jövedelmezőségére.

A mögöttes eszköz kiválasztása opciós kereskedéshez

Az alapul szolgáló eszköz megértése

Az opciós kereskedés megkezdésekor a kereskedőknek alaposan elemezniük kell az opciók mögött álló eszközt. Fontosak az olyan tényezők, mint a részvényár, a részvények, az osztalékok és az eszközbiztonság. A kötési ár, a lejárati dátum és a piaci ár viszonyának megértése kulcsfontosságú az okos döntésekhez. A megfelelő eszköz kiválasztása befolyásolja a kockázatot és a potenciális hozamot. Fontos a pénzbeliség, a belső érték és a trendek ismerete. A választás védelmet nyújthat, tőkeáttételt jelenthet, és legyőzheti az inflációt.

Az eszköz megértése kulcsfontosságú a sikeres opciós kereskedéshez és egy erős portfólió felépítéséhez.

A megfelelő opciós szerződés kiválasztása

Az opciós szerződés kiválasztásakor fontos, hogy a kereskedési tervének megfelelő kötési árat és lejárati dátumot válasszon. Vegye figyelembe az olyan tényezőket, mint az értékpapír árfolyama, a piaci feltételek és az Ön számára kényelmes kockázati szint.

Választhat vételi opciót, eladási opciót vagy más típusú opciót a piaci nézete és céljai alapján. Az olyan stratégiák, mint a fedezett hívások, a védett eladások, a straddle-ek és a hosszú pozíciók segíthetnek a kockázat csökkentésében és a hozam növelésében.

A szerződés belső értékének megértése kulcsfontosságú. Segít annak eldöntésében, hogy érdemes-e osztalékrészvényekbe fektetni, az infláció ellen fedezni, vagy kihasználni a nyereségszezont.

Az All-in-One platform a hatékony SEO-hoz

Minden sikeres vállalkozás mögött egy erős SEO kampány áll. De a számtalan optimalizálási eszköz és technika közül lehet választani, ezért nehéz lehet tudni, hol kezdjük. Nos, ne félj tovább, mert van egy ötletem, ami segíthet. Bemutatom a Ranktracker all-in-one platformot a hatékony SEO-ért.

Végre megnyitottuk a Ranktracker regisztrációt teljesen ingyenesen!

Ingyenes fiók létrehozásaVagy Jelentkezzen be a hitelesítő adatokkal

A tőke hatékony kezelése és a veszteségek elleni védekezés érdekében értékelje a pénzmennyiséget, a piaci árat és a meglévő pozíciókat.

Az opciós kereskedés rejtelmeinek megismerésével és a megfelelő stratégiák alkalmazásával kiegyensúlyozott befektetési tervet dolgozhat ki, amely korlátozott kockázatot és nagyobb profitlehetőséget biztosít.

Következtetés

Az opciós kereskedés a kontraktusok vételéről és eladásáról szól. Ezek a szerződések jogot (de nem kötelezettséget) adnak a tulajdonosnak arra, hogy egy eszközt egy meghatározott időpont előtt meghatározott áron megvásároljon vagy eladjon.

A tőkeáttétel nagy része az opciós kereskedésnek. Lehetővé teszi a befektetők számára, hogy kisebb tőke felhasználásával nagyobb pozíciót irányítsanak.

A tőkeáttétel azonban mind a nyereséget, mind a veszteséget növelheti. Ezért a kezdőknek ismerniük kell a kockázatokat, mielőtt belevetik magukat az opciós piacra.

GYIK

Mi az opciós kereskedés?

Az opciós kereskedés a befektetés egy olyan formája, amelyben a befektetők olyan szerződéseket vásárolnak vagy adnak el, amelyek jogot, de nem kötelezettséget adnak arra, hogy egy eszközt egy bizonyos időpont előtt egy meghatározott áron vásároljanak vagy adjanak el. Például egy részvényre vonatkozó vételi opció megvásárlása lehetővé teszi, hogy meghatározott áron részvényeket vásároljon.

Hogyan működik a tőkeáttétel az opciós kereskedésben?

Az opciós kereskedésben a tőkeáttétel lehetővé teszi a befektetők számára, hogy kis befektetéssel nagy pozíciót irányítsanak. Például egy vételi opció megvásárlása 1 dollárért 100 részvény feletti ellenőrzést tesz lehetővé. Ez felnagyítja a potenciális nyereséget vagy veszteséget.

Milyen kockázatokkal jár a tőkeáttétel használata az opciós kereskedésben?

Az opciós kereskedésben a tőkeáttétel használatával járó kockázatok közé tartoznak a megnövekedett veszteségek, a margin callok és a megnövekedett volatilitás. Például a tőkeáttétel használata esetén a mögöttes eszköz árfolyamának kis változása jelentős veszteségekhez vezethet.

Vannak-e előnyei a tőkeáttétel használatának az opciós kereskedésben?

Igen, a tőkeáttétel használata az opciós kereskedésben növelheti a nyereséget, de a kockázatot is. A tőkeáttétel használata például lehetővé teheti, hogy kisebb tőkével nagyobb pozíciót irányítson, ami potenciálisan magasabb hozamot eredményezhet. Fontos azonban, hogy a tőkeáttételt óvatosan használja és hatékonyan kezelje a kockázatot.

Milyen gyakori stratégiák vannak a kezdők számára az opciós kereskedésben?

Néhány gyakori stratégia a kezdők számára az opciós kereskedésben: vételi vagy eladási opciók vásárlása, fedezett vételi opciók használata, valamint olyan spreadek alkalmazása, mint a függőleges vagy naptári spreadek. Ezek a stratégiák lehetővé teszik a kezdők számára a kockázat korlátozását és a lehetséges hozamok maximalizálását.