Intro

Vous êtes propriétaire d'une petite entreprise et vous souhaitez épargner davantage ? Envisagez d'ouvrir un compte d'épargne spécifique. Ce compte spécial peut vous aider à faire face à des coûts imprévus et à planifier votre expansion future.

En séparant les fonds de votre entreprise, vous pouvez mettre en place un filet de sécurité et assurer votre stabilité financière. C'est une façon intelligente de protéger votre entreprise et d'en assurer la croissance.

Examinons de plus près les avantages des comptes d'épargne dédiés aux petites entreprises. Commencez dès maintenant à épargner judicieusement pour assurer votre avenir financier !

Avantages des comptes d'épargne dédiés aux entreprises

Les rendements annuels en pourcentage plus élevés des comptes d'épargne dédiés aux entreprises permettent aux chefs d'entreprise de percevoir davantage d'intérêts sur les fonds qu'ils ont accumulés, ce qui augmente leur épargne globale.

En déposant leur argent sur ces comptes, les chefs d'entreprise peuvent bénéficier de taux d'intérêt compétitifs proposés par diverses institutions financières telles que Live Oak Bank, Prime Alliance et First Internet Bank.

Cela signifie que l'argent de l'entreprise peut fructifier plus rapidement au fil du temps que s'il était placé sur un compte courant.

En plus d'être mieux rémunérés, les comptes d'épargne dédiés aux entreprises permettent à ces dernières d'éviter les frais de transaction excessifs.

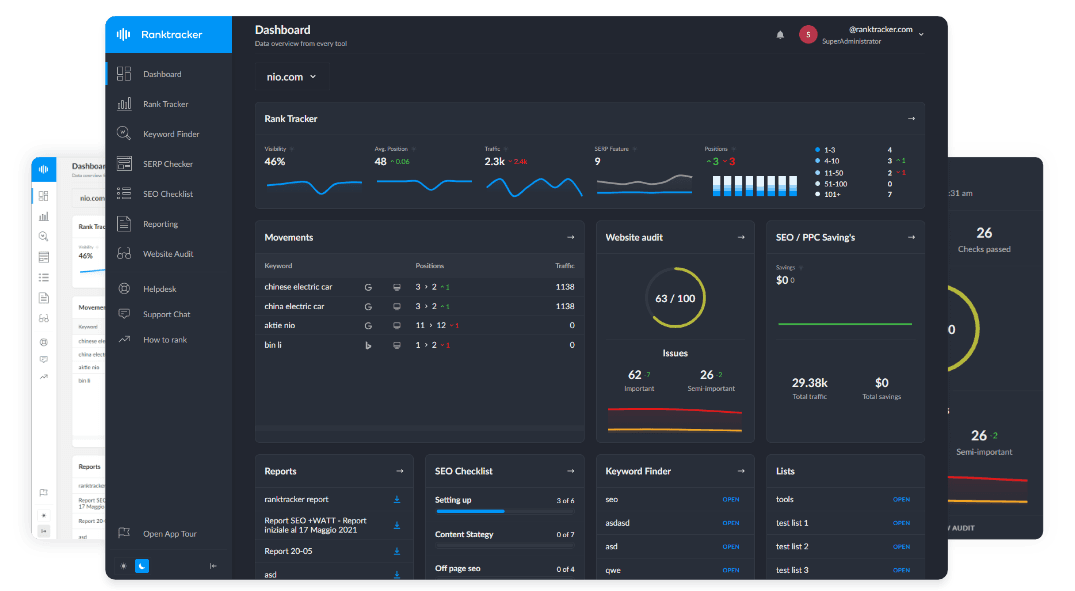

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Les comptes d'épargne professionnels sont généralement soumis à des exigences de solde plus élevées que les comptes chèques, ce qui peut dissuader les retraits fréquents et les transactions inutiles susceptibles d'entraîner des frais.

En outre, ces comptes permettent d'éviter les frais de découvert en exigeant le maintien d'un solde minimum, ce qui évite aux entreprises de dépasser leur budget par inadvertance et d'encourir des pénalités.

Choisir les meilleurs comptes d'épargne d'entreprise

Lorsqu'ils choisissent un compte d'épargne entreprise, les chefs d'entreprise doivent prendre en compte les éléments suivants :

- Taux d'intérêt

- Frais mensuels

- Solde minimum requis

- Montants des dépôts d'ouverture

Faites des recherches auprès de différentes institutions financières pour trouver les taux les plus élevés et les frais les plus bas.

La réputation d'une banque est importante pour sa fiabilité et sa stabilité.

L'accès aux guichets automatiques n'est pas forcément nécessaire, car les services bancaires en ligne ou les privilèges de contrôle peuvent être des alternatives.

Évaluer les caractéristiques et les avantages pour choisir le compte qui répond aux besoins financiers.

Facteurs à prendre en compte lors de l'ouverture d'un compte d'épargne professionnel

Lorsqu'ils ouvrent un compte d'épargne professionnel, les chefs d'entreprise doivent tenir compte de plusieurs facteurs pour prendre une décision en connaissance de cause.

Tout d'abord, ils doivent se renseigner sur le rendement annuel en pourcentage (APY) offert par le compte. Ce taux détermine les intérêts perçus sur le solde du compte.

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Il est essentiel de comprendre les exigences en matière de dépôt minimum. Certains comptes peuvent nécessiter un montant spécifique pour être ouverts.

Les comptes d'épargne d'entreprise peuvent proposer des promotions ou des offres spéciales aux nouveaux titulaires de compte. Il peut s'agir de taux d'intérêt de lancement ou de dispenses de frais pour une période limitée.

Tenez compte des frais mensuels associés au compte et vérifiez s'il est possible d'y renoncer en maintenant un solde minimum.

Il est important de surveiller les taux d'intérêt proposés. Des taux plus élevés peuvent aider les chefs d'entreprise à mieux rentabiliser leur épargne.

Enfin, la comparaison de différentes institutions financières, banques en ligne, coopératives de crédit et banques traditionnelles telles que Prime Alliance, First Internet Bank ou NBKC Bank peut aider à trouver le meilleur compte d'épargne pour entreprise qui réponde à leurs besoins.

Comparaison des frais des comptes d'épargne pour entreprises

Les frais typiques associés aux comptes d'épargne d'entreprise sont les suivants :

- Frais d'entretien mensuels

- Frais de transaction en cas de dépassement de la limite de retrait

- Solde minimum requis

Lorsque vous comparez les frais de différents comptes d'épargne pour entreprises, tenez compte de ce qui suit :

- Frais de tenue de compte

- Frais de transaction par retrait ou transfert

- Solde minimum pour éviter les frais supplémentaires

Certains comptes d'épargne d'entreprise peuvent offrir

- Réductions pour les chefs d'entreprise

- Promotions telles que l'annulation des frais mensuels pour le maintien d'un certain solde

- Réduction des frais de transaction pour les titulaires de comptes chèques d'entreprise

Les propriétaires de petites entreprises doivent examiner attentivement les structures de frais des comptes d'épargne d'entreprise des banques, des banques en ligne, des coopératives de crédit et des institutions financières afin de choisir ce qui répond le mieux à leurs besoins financiers.

Avantages du compte d'épargne entreprise

Rendement annuel en pourcentage plus élevé

Les facteurs qui permettent aux comptes d'épargne d'entreprise de produire plus d'intérêts sont notamment des taux compétitifs, des frais moins élevés et des exigences favorables en matière de solde. Le choix de comptes à taux élevés auprès de banques en ligne ou de coopératives de crédit peut augmenter les revenus d'intérêts.

Les comptes à rendement annuel élevé peuvent permettre une croissance significative de l'épargne au fil du temps. Ils offrent à la fois un coussin financier pour les situations d'urgence et des possibilités d'investissements futurs.

L'association d'un compte d'épargne à taux d'intérêt annuel élevé et d'un compte de chèques d'entreprise permet d'offrir des privilèges de chèques tout en maximisant les intérêts sur les fonds supplémentaires. Cette formule peut améliorer la santé financière d'une petite entreprise en faisant travailler davantage son argent sans sacrifier l'accessibilité ou la stabilité.

Exigences de dépôt minimum moins élevées

L'abaissement des exigences en matière de dépôt minimum pour les comptes d'épargne d'entreprise présente plusieurs avantages pour les propriétaires d'entreprise. Elle réduit le montant initial nécessaire à l'ouverture d'un compte, ce qui facilite l'accès des petites entreprises à d'importants outils d'épargne. Cette accessibilité financière permet aux entreprises de percevoir des intérêts sur leur argent et de maintenir un solde quotidien plus élevé.

Des exigences plus faibles en matière de dépôt minimum offrent également de la flexibilité. Elles permettent aux chefs d'entreprise de transférer facilement des fonds entre leurs comptes d'épargne et leurs comptes courants. En outre, elles améliorent l'accessibilité, ce qui permet aux entreprises de bénéficier plus facilement des taux d'intérêt plus élevés offerts par les banques en ligne et les coopératives de crédit.

Offres spéciales pour les comptes d'épargne d'entreprise

Les comptes d'épargne d'entreprise peuvent offrir des avantages particuliers pour aider les entreprises à économiser de l'argent. Il peut s'agir de taux d'intérêt plus élevés, de frais moins élevés ou de primes pour l'ouverture d'un compte. En profitant de ces offres, les entreprises peuvent améliorer leur bien-être financier.

Pour choisir le bon compte d'épargne pour entreprise avec des offres spéciales, les propriétaires d'entreprise doivent tenir compte de facteurs tels que le dépôt minimum requis, les frais mensuels, les taux d'intérêt et les exigences en matière de solde. Il est essentiel de comparer les différentes options proposées par divers établissements financiers, tels que les banques en ligne, les banques traditionnelles, les coopératives de crédit ou les banques offrant des avantages pour les comptes chèques d'entreprise.

Grâce à la recherche et à la comparaison, les propriétaires d'entreprise peuvent maximiser leur potentiel d'épargne et obtenir les taux les plus élevés possibles sur leurs comptes d'épargne d'entreprise. Cela peut en fin de compte améliorer la santé financière globale de l'entreprise.

Transactions maximales limitées

Les comptes d'épargne d'entreprise sont soumis à une limite de transactions mensuelles. Il est important pour les propriétaires de petites entreprises de comprendre cette limite afin d'éviter des frais supplémentaires. Si vous dépassez le nombre d'opérations autorisé, qui est généralement d'environ six par mois, vous risquez de devoir payer des frais supplémentaires. Ces frais peuvent varier d'une banque à l'autre et réduire vos revenus d'intérêts. Le suivi de l'activité mensuelle de votre compte est essentiel pour respecter les limites et éviter les frais supplémentaires.

En gardant une trace de vos transactions, vous pouvez maximiser les avantages de votre compte d'épargne entreprise et éviter les frais qui affectent vos finances.

Éviter les frais de transaction excessifs

Lorsqu'ils gèrent un compte d'épargne professionnel, les chefs d'entreprise doivent suivre des stratégies pour éviter les frais de transaction excessifs. Voici quelques conseils pour y parvenir :

- Consolider les transactions pour réduire le nombre de retraits et de dépôts chaque mois.

- Évitez les erreurs courantes comme le fait de ne pas atteindre le solde minimum requis ou de dépasser les limites de transaction.

- Surveillez attentivement l'activité de votre compte et envisagez de transférer des fonds en grandes quantités du compte courant vers le compte d'épargne, plutôt que de procéder à des transferts fréquents en petites quantités.

- Restez attentif aux soldes des comptes, aux taux d'intérêt et aux frais associés afin de maximiser les économies et d'éviter les frais inutiles de la part des institutions financières.

Éviter les frais de découvert

Pour éviter les frais de découvert sur les comptes d'épargne professionnels, les chefs d'entreprise peuvent prendre plusieurs mesures :

- Mettre en place des alertes ou des notifications par l'intermédiaire de leur institution financière. Ces alertes peuvent les prévenir lorsque le solde de leur compte atteint un certain seuil, ce qui leur permet d'éviter d'être à découvert.

- Surveillez régulièrement le solde de votre compte et les transactions effectuées. L'utilisation d'outils tels que les services bancaires en ligne ou les applications mobiles fournies par la banque peut aider à suivre les entrées et les sorties d'argent.

- Certains établissements proposent des services de protection contre les découverts qui relient le compte d'épargne professionnel à un compte courant, ce qui garantit que des fonds suffisants sont toujours disponibles.

En gérant leur compte de manière proactive et en restant informés de leur situation financière, les propriétaires d'entreprise peuvent éviter des frais de découvert coûteux et maintenir un solde sain sur leur compte d'épargne d'entreprise.

Choisir le bon compte d'épargne d'entreprise

Prise en compte de la réputation de la banque

La réputation d'une banque est cruciale pour les comptes d'épargne d'entreprise.

Tenez compte des taux d'intérêt, des frais et du solde minimum requis.

Vérifiez également la stabilité de la banque.

Examinez ses antécédents en matière de taux compétitifs sur les comptes d'épargne et les comptes du marché monétaire.

Les retraits faciles et les services bancaires en ligne pour les comptes chèques sont pratiques.

Recherchez différentes institutions financières : banques en ligne, coopératives de crédit et banques traditionnelles.

Comparez des options comme Prime Alliance, First Internet Bank, Live Oak Bank et NBKC Bank.

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Les facteurs à prendre en compte sont le taux d'intérêt annuel, les exigences en matière de solde quotidien et le montant du dépôt d'ouverture.

Pour en savoir plus, consultez Forbes Advisor et la Réserve fédérale.

Disponibilité du Business Checking Account

Lors de l'évaluation d'un compte courant d'entreprise, les propriétaires d'entreprise doivent prendre en compte les éléments suivants :

- Le dépôt minimum requis pour ouvrir le compte,

- Frais mensuels liés au compte,

- les exigences en matière de solde minimum, et

- Taux d'intérêt proposés.

Il est essentiel d'avoir un accès facile aux cartes de guichet automatique liées au compte courant pour effectuer des retraits et des transactions en toute commodité. Certains comptes peuvent être soumis à des restrictions, comme le maintien d'un solde quotidien ou la limitation des retraits mensuels.

En comparant les options des banques, des banques en ligne, des coopératives de crédit et des institutions comme Live Oak Bank, Prime Alliance, First Internet Bank, Capital One et NBKC Bank, les propriétaires d'entreprise peuvent trouver ce qui leur convient le mieux. Forbes Advisor suggère de prendre en compte les taux APY, les privilèges des chèques et la réputation de l'institution pour prendre une décision éclairée sur les comptes d'épargne des petites entreprises.

Accès aux cartes de guichet automatique

L'accès aux cartes de guichet automatique avec un compte d'épargne entreprise peut varier selon l'institution financière. Certaines banques fournissent des cartes de guichet automatique pour les comptes d'épargne d'entreprise afin de faciliter les retraits d'argent aux guichets automatiques. Il s'agit de banques traditionnelles comme Capital One ou de banques en ligne comme First Internet Bank. Ces comptes sont rémunérés mensuellement sur la base du solde quotidien et peuvent être soumis à des conditions de solde pour éviter les frais.

Des institutions comme Live Oak Bank ou Prime Alliance peuvent offrir des taux d'intérêt annuels compétitifs sur les comptes d'épargne d'entreprise. Si les comptes d'épargne personnels peuvent offrir des taux plus élevés, les comptes d'épargne d'entreprise permettent toujours aux propriétaires d'entreprise de percevoir des intérêts sur leurs fonds. Il est important que les propriétaires de petites entreprises comparent les différentes options, y compris les exigences en matière de solde minimum et les frais mensuels, afin de choisir le compte le mieux adapté à leurs besoins.

Résumé

L'ouverture d'un compte d'épargne spécifique peut aider les petites entreprises :

- Épargner de l'argent et percevoir des intérêts.

- Suivre les dépenses plus facilement.

- Évitez de mélanger les fonds.

- Fournir un coussin financier pour les dépenses imprévues.

- Gérer et faire fructifier leurs finances de manière efficace.

FAQ

Qu'est-ce qu'un compte d'épargne dédié aux petites entreprises ?

Un compte d'épargne dédié aux petites entreprises est un compte distinct utilisé spécifiquement pour épargner et gérer les fonds de l'entreprise, séparément des finances personnelles. Il peut s'agir, par exemple, d'un compte d'épargne professionnel ouvert par une banque comme Chase ou Wells Fargo.

Pourquoi les petites entreprises devraient-elles envisager d'ouvrir un compte d'épargne spécifique ?

Les petites entreprises devraient ouvrir un compte d'épargne spécifique afin de séparer les finances personnelles et professionnelles, de percevoir des intérêts sur les fonds inutilisés et d'épargner en vue de dépenses imprévues ou d'investissements futurs.

Quels sont les avantages d'un compte d'épargne spécifique pour une petite entreprise ?

L'ouverture d'un compte d'épargne dédié à une petite entreprise permet de séparer les finances personnelles de celles de l'entreprise, de percevoir des intérêts sur les fonds inutilisés et de se préparer à des dépenses imprévues ou à des opportunités de croissance. Il garantit la stabilité financière et permet de suivre facilement les dépenses de l'entreprise.

Comment les petites entreprises peuvent-elles économiser de l'argent grâce à un compte d'épargne spécifique ?

Les petites entreprises peuvent économiser de l'argent grâce à un compte d'épargne dédié, en mettant de côté une partie de chaque vente ou de chaque bénéfice pour constituer des fonds en cas d'urgence ou pour de futurs investissements. Ce compte doit être assorti d'un taux d'intérêt compétitif et de frais peu élevés afin de maximiser le potentiel de croissance.

Y a-t-il des caractéristiques spécifiques à rechercher lors du choix d'un compte d'épargne dédié à une petite entreprise ?

Recherchez des comptes avec des taux d'intérêt compétitifs, des frais réduits, un accès en ligne et une assurance FDIC. Les comptes de banques en ligne comme Ally Bank ou Capital One Spark Business Savings en sont des exemples.