Intro

Le marketing d'affiliation est un moyen utile de gagner un petit revenu supplémentaire ou de construire une marque personnelle en ligne. Les affiliés peuvent aller des blogueurs à succès qui mettent des liens d'affiliation dans leur contenu pour gagner un peu d'argent supplémentaire à temps partiel aux producteurs de contenu vidéo et aux influenceurs qui sont payés grassement pour leur approbation d'un produit ou d'un service qu'une entreprise peut offrir.

Cette méthode de marketing a connu une croissance au fil des ans, ajoutant une nouvelle dimension de revenus pour les influenceurs en ligne et offrant aux marques la possibilité de gagner en visibilité. L'affiliation ne concerne pas seulement les blogs de mode et les marques de luxe. Plusieurs industries font désormais appel aux affiliés afin d'exposer leurs produits à de nouveaux publics et de bénéficier des avantages d'être associé à une personne en ligne en qui les consommateurs ont confiance.

Ce guide vous permettra de mieux comprendre ce qu'est le marketing d'affiliation, si les affiliés sont tenus de s'enregistrer et de payer des impôts sur leurs revenus, et comment éviter les lourdes pénalités qui peuvent découler du non-respect des règles et réglementations applicables aux affiliés et à leurs responsabilités fiscales.

Qu'est-ce qu'un revenu d'affiliation ?

Pour une entreprise, la confiance et le respect qu'un affilié du même secteur a acquis peuvent être un moyen efficace de vendre un produit ou un service. Un client associera ce produit ou cette entreprise à l'affilié et, par procuration, la marque que l'affilié soutient ou à laquelle il associe du contenu gagnera potentiellement cette même confiance auprès d'un tout nouveau public de consommateurs.

En échange, une entreprise verse à l'affilié une commission pour sa promotion. Cela procure un revenu à l'affilié, dont le prix peut varier en fonction de la portée et de la popularité de l'éditeur en question.

Alors, qu'est-ce qu'un revenu d'affiliation ? Il s'agit d'une commission qu'un affilié perçoit en échange d'un certain nombre de conversions provenant des liens qu'il place sur son blog ou de la promotion de certains produits dans ses vidéos.

Exemples de revenus d'affiliation

Quiconque a déjà vu les mots "article sponsorisé" ou "lien d'affiliation" en parcourant un site Web a déjà rencontré le marketing d'affiliation d'une manière ou d'une autre. Vous trouverez ci-dessous un exemple type du fonctionnement du processus de revenu d'affiliation en 5 étapes simples.

![]() (Liens d'affiliation comparant les fournisseurs de logiciels de comptabilité)

(Liens d'affiliation comparant les fournisseurs de logiciels de comptabilité)

- Étape 1 : Un affilié soutient publiquement ou montre une publicité pour une entreprise avec un lien via un blog, une vidéo YouTube, des médias sociaux ou un site web.

- Étape 2 : L'utilisateur clique ensuite sur le lien d'affiliation unique fourni et explore l'offre du marchand.

- Étape 3 : L'utilisateur achète ensuite un produit ou un service auprès du marchand en question.

- Étape 4 : La transaction d'achat ou l'avance est notée, enregistrée et confirmée par le commerçant.

- Étape 5 : Comme la conversion a été générée par le lien d'affiliation, l'affilié reçoit une commission monétaire pour l'achat effectué auprès du commerçant (souvent via un réseau d'affiliation).

Chaque taux de commission varie en fonction de la société et de l'affilié. Il peut aller de 1 % d'une vente à plus de 50 % dans certains cas rares. Certains accords d'affiliation prévoient même un taux fixe convenu pour chaque vente.

Gagner des revenus d'affiliation et payer des impôts

Qu'il s'agisse d'une activité à plein temps ou d'un revenu complémentaire, les gains obtenus grâce au marketing d'affiliation sont soumis aux mêmes lois sur les impôts et les revenus que toute autre forme de revenu.

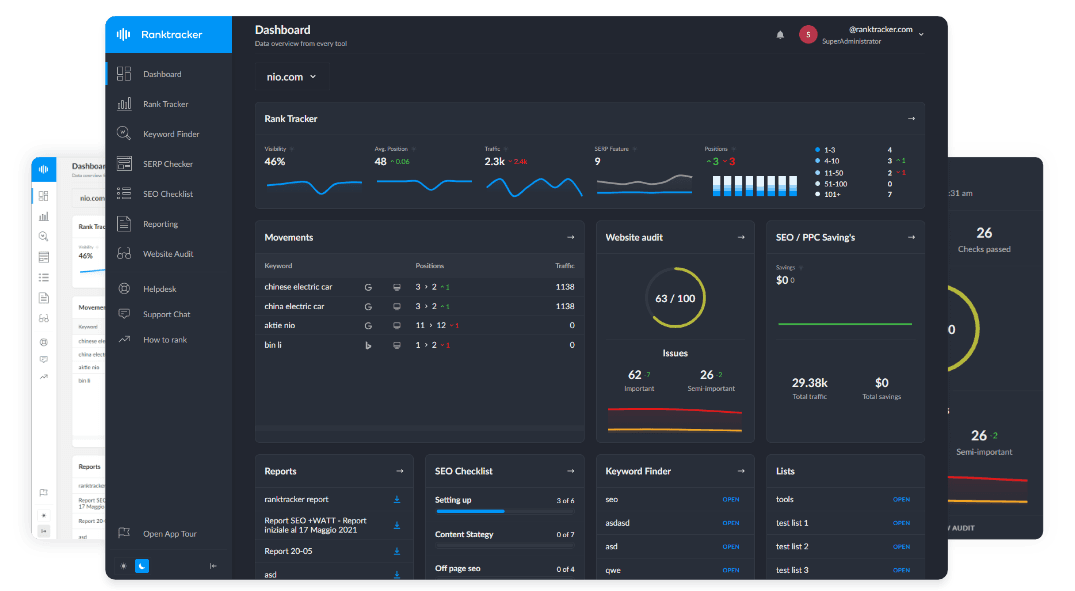

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Pour les affiliés basés au Royaume-Uni, cela signifie qu'il faut s'assurer que tous les revenus sont correctement notés et soumis aux parties concernées afin d'éviter toute pénalité ou amende potentielle par la suite.

Dois-je informer le HMRC de tout revenu d'affiliation ?

Les personnes sont légalement tenues d'informer le HMRC des sommes qu'elles perçoivent si ces revenus dépassent le montant de 1 000 £ (au cours d'une année fiscale). Pour les revenus d'affiliation, cela signifie que si les revenus dépassent cette limite de 1 000 £, ils doivent être officiellement divulgués au HM Revenue & Customs.

Tout revenu d'affiliation au cours d'une année fiscale qui est inférieur à 1 000 £ peut relever des conditions de l'allocation pour revenu commercial. En profitant de cet abattement sur les revenus, les particuliers sont autorisés à gagner jusqu'à 1 000 £ sans avoir à en informer le HMRC. Toutefois, il est crucial de comprendre que ce montant est en rapport avec le revenu d'un affilié, et pas nécessairement avec son profit.

Pour éviter tout problème ou oubli, il est préférable de s'enregistrer auprès du HMRC, quel que soit le montant gagné au cours de l'année fiscale. Cela permet de prévenir les problèmes en cas d'augmentation du chiffre d'affaires et d'éviter que les affiliés basés au Royaume-Uni n'aient à payer d'importantes pénalités d'enregistrement à l'avenir.

Enregistrement des revenus d'affiliation auprès du HMRC

Afin d'enregistrer correctement les revenus des affiliés auprès du HMRC, un affilié doit s'enregistrer en tant qu'indépendant ou en tant que société à responsabilité limitée. Pour les travailleurs indépendants, l'enregistrement peut se faire en remplissant un formulaire sur le site Web de HM Revenue & Customs.

![]() (Processus d'enregistrement pour HMRC)

(Processus d'enregistrement pour HMRC)

Pour garantir un processus plus rapide et plus efficace, il est bon d'avoir les informations suivantes à portée de main.

- Nom complet

- Date de naissance

- Numéro d'assurance nationale

- Adresse enregistrée au Royaume-Uni

- Numéro de téléphone et adresse électronique

- Passeport et permis de conduire

- Fiches de paie et P60

- La date de début de l'activité de l'entreprise affiliée

Pour les personnes qui choisissent de s'inscrire en tant qu'indépendants, quel que soit le bénéfice, il est conseillé aux entreprises affiliées de le faire au plus tard le 5 octobre à compter de la fin de la première année fiscale en tant qu'entreprise. En d'autres termes, une entreprise qui débute en janvier 2023 est tenue d'informer le HMRC avant le 5 octobre 2023.

Si une date limite n'a pas été respectée, il est essentiel de s'inscrire dès que possible pour éviter le risque potentiel d'encourir des pénalités de retard.

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Pour les affiliés qui souhaitent s'enregistrer en tant que société à responsabilité limitée, les démarches d'enregistrement auprès de la Companies House doivent avoir été effectuées avant la réception de tout revenu d'affiliation. Une fois la société constituée, le HMRC sera informé de la mise en place. Ensuite, une société à responsabilité limitée doit recevoir une lettre du HMRC contenant les informations suivantes :

- Confirmation de la société anonyme

- Les règles et exigences fiscales à respecter

- La référence unique du contribuable (UTR) à utiliser pour les questions fiscales.

Payer des impôts sur les revenus d'affiliation

Une fois que le revenu des affiliés dépasse le seuil de 1 000 £ mentionné ci-dessus, il est possible de gagner jusqu'à 12 570 £ au cours d'une année fiscale sans avoir à payer d'impôts. C'est ce qu'on appelle l'abattement personnel non imposable. Gardez à l'esprit que cela n'exclut pas la responsabilité d'un affilié de s'enregistrer auprès de HMRC et de déclarer ses revenus.

Vous trouverez ci-dessous une ventilation des tranches de revenus et de revenus imposables au Royaume-Uni.

- Un taux d'imposition de 0 % sur les revenus jusqu'à 12 570 £ (abattement personnel)

- Un taux d'imposition de 20% sur les revenus compris entre 12 571 £ et 50 270 £ (taux de base)

- Un taux d'imposition de 40% sur les revenus compris entre 50 271 £ et 150 000 £ (taux supérieur)

- Un taux d'imposition de 45% sur les revenus supérieurs à 150 000 £ (taux supplémentaire)

Les personnes qui gagnent un revenu d'affiliation dans le cadre d'un projet parallèle et qui continuent à travailler à temps plein doivent savoir que l'impôt sur le revenu sera déterminé sur la base des revenus combinés. Par conséquent, lors du calcul du revenu imposable, il est important d'inclure tous les revenus au cours de l'année fiscale.

Les affiliés qui s'inscrivent auprès de l'HMRC en tant que travailleurs indépendants seront également soumis au paiement de l'assurance nationale sur tous les bénéfices commerciaux dépassant les seuils d'abattement personnel indiqués ci-dessus. Pour les affiliés exerçant une activité indépendante, les taux d'assurance nationale relèveront de la classe 2 ou de la classe 4.

Pour l'année fiscale 2022/2023, les taux d'assurance nationale sont les suivants :

Assurance nationale de classe 2 - 3,15 £ par semaine pour les bénéfices supérieurs à 6 725 £ par an.

Assurance nationale de classe 4 - 9,73 % sur les bénéfices compris entre 11 908 £ et 50 270 £ et 2,72 % sur les bénéfices supérieurs à ce montant.

Revenus d'affiliation et comptabilité précise

![]() (Tableau de bord d'un logiciel de comptabilité)

(Tableau de bord d'un logiciel de comptabilité)

Une partie cruciale du maintien d'une petite entreprise (ou d'une carrière de travailleur indépendant) consiste à tenir des registres comptables précis. Par conséquent, le suivi des questions comptables et des dates à venir pour les paiements dus est une partie fondamentale de tout individu ou propriétaire d'entreprise respectueux des impôts. Ainsi, pour aider les travailleurs indépendants (et aussi les propriétaires de petites entreprises) dans cette entreprise, le gouvernement a introduit l'initiative Making Tax Digital qui oblige les entreprises à tenir des registres numérisés ainsi qu'à soumettre des mises à jour régulières au HMRC. L'idée est de faciliter un processus d'imposition plus rapide et plus rationalisé. Afin de profiter de ces systèmes et de déclarer tout revenu d'entreprise au HMRC de manière plus simplifiée, les entreprises sont tenues de disposer d'un logiciel conforme au système MTD (Making Tax Digital). À partir d'avril 2024, ce système s'appliquera à toute personne inscrite à l'auto-évaluation, ce qui est le cas de la plupart des affiliés britanniques qui sont susceptibles de se positionner.

Dépenses admissibles pour les affiliés

Les travailleurs indépendants sont autorisés à effectuer certaines déductions des coûts d'exploitation d'une entreprise. Ces déductions sont communément appelées " dépenses admissibles". Par exemple, si un affilié a un revenu annuel de 35 000 £ mais qu'il demande le remboursement de 5 000 £ de dépenses autorisées, l'impôt ne sera payé que sur le montant restant de 30 000 £ (le bénéfice imposable).

Vous trouverez ci-dessous quelques-unes des dépenses standard sur lesquelles les indépendants du secteur de l'affiliation peuvent ne pas avoir à payer d'impôts.

- Les frais de bureau tels que la papeterie de marque ou les factures de téléphone.

- Frais de voyage (essence, train, parking, etc.)

- Coûts financiers tels que les frais bancaires ou les assurances

- Coûts d'audit et de maintenance dusite web

- Frais de publicité et de marketing des entreprises

- Cours de formation liés à l'activité

Les affiliés qui travaillent à domicile peuvent toujours demander le remboursement de certains coûts pour les dépenses suivantes :

- Taxe communale

- Factures de chauffage et d'électricité

- Factures d'Internet et de téléphone

- Loyer et intérêts hypothécaires

Toutefois, pour ce faire, les affiliés travaillant à domicile devront répartir ces coûts selon une méthode de calcul équitable.

Par exemple, un affilié travaillant à domicile dans une maison de 6 chambres à coucher ne peut utiliser qu'une seule pièce comme bureau. Si la facture annuelle d'électricité s'élève à 900 £, les affiliés peuvent demander le remboursement de 150 £ de cette facture en tant que dépense admissible (900 £ divisés par 6 égalent 150 £).

Pour les affiliés enregistrés en tant que société à responsabilité limitée, les règles sont légèrement différentes. Les frais professionnels peuvent être déduits des bénéfices annuels avant impôt, et tout ce qui est utilisé à titre personnel comme avantage pour l'entreprise doit être déclaré au HMRC en conséquence.

Soumettre votre déclaration de revenus en tant qu'affilié

Au Royaume-Uni, l'année fiscale commence le 6 avril d'une année donnée et se termine le 5 avril de l'année suivante. La numérisation des questions fiscales a facilité la simplification de la déclaration d'impôt, qui peut être effectuée en utilisant les portails de déclaration d'impôt en ligne du HMRC. En veillant à ce que toutes les auto-déclarations soient soumises à temps, on évite à une entreprise affiliée toute amende ou tout problème potentiel plus tard dans l'année.

Tout ce dont un affilié pleinement enregistré a besoin pour soumettre une déclaration d'impôt est l'identifiant et le mot de passe fournis par le HMRC le jour de l'enregistrement de l'entreprise.

Pour les sociétés à responsabilité limitée, les affiliés devront déposer leurs comptes auprès de la Companies House, en plus des déclarations d'impôts qui doivent être déposées auprès du HMRC. Pour certaines sociétés privées à responsabilité limitée, il est possible de déposer les deux documents en même temps, selon qu'un commissaire aux comptes est nécessaire ou non.

La plateforme tout-en-un pour un référencement efficace

Derrière chaque entreprise prospère se cache une solide campagne de référencement. Mais avec d'innombrables outils et techniques d'optimisation parmi lesquels choisir, il peut être difficile de savoir par où commencer. Eh bien, n'ayez crainte, car j'ai ce qu'il vous faut pour vous aider. Voici la plateforme tout-en-un Ranktracker pour un référencement efficace.

Nous avons enfin ouvert l'inscription à Ranktracker de manière totalement gratuite !

Créer un compte gratuitOu connectez-vous en utilisant vos informations d'identification

Afin de soumettre une déclaration d'impôts au HMRC séparément de la Companies House, les informations suivantes du HMRC peuvent être utiles pour s'assurer que tout est exact et comptabilisé. Pour accélérer le processus, il est préférable d'avoir à portée de main les coordonnées et les numéros d'enregistrement de la Companies House, ainsi que les informations relatives au compte HMRC.

Revenus et impôts des affiliés : Des processus simplifiés pour un avenir prospère

Quel que soit le nombre d'heures consacrées à une activité d'affiliation, et que ses bénéfices proviennent d'un passe-temps à temps partiel ou d'une entreprise à temps plein, le suivi des gains, des impôts dus et des dates auxquelles ils doivent être payés est un élément essentiel du maintien d'une activité prospère.

En tant que propriétaire d'une entreprise pleinement enregistrée, un affilié doit tenir des registres clairs et concis de toutes les informations financières, transactions et dépenses. Afin de s'assurer que les impôts futurs sont soumis à temps et avec précision, le gouvernement a encouragé les particuliers à adopter une plateforme fiscale entièrement numérique pour plus d'efficacité, de transparence et de précision.

En restant vigilants et méticuleux sur ce qui doit être payé et quand cela doit être fait, les affiliés peuvent jeter les bases d'un avenir plus facile à gérer, à planifier et, en fin de compte, plus pratique pour maintenir leur entreprise en conformité avec les lois fiscales britanniques.

Pour de plus amples conseils et pour toute autre question, ne manquez pas de visiter la section du site web du HM Revenue & Customs consacrée aux questions relatives aux entreprises et aux indépendants.