Εισαγωγή

Το μάρκετινγκ θυγατρικών είναι ένας χρήσιμος τρόπος για να κερδίσετε ένα μικρό συμπληρωματικό εισόδημα ή να δημιουργήσετε μια προσωπική μάρκα στο διαδίκτυο. Οι συνεργάτες μπορεί να κυμαίνονται από επιτυχημένους bloggers που τοποθετούν συνδέσμους θυγατρικών στο περιεχόμενό τους για να κερδίσουν κάποια επιπλέον χρήματα με μερική απασχόληση μέχρι παραγωγούς περιεχομένου βίντεο και influencers που πληρώνονται αδρά για την υποστήριξή τους σε ένα προϊόν ή μια υπηρεσία που μπορεί να προσφέρει μια επιχείρηση.

Αυτή η μέθοδος μάρκετινγκ έχει γνωρίσει ανάπτυξη με την πάροδο των ετών, προσθέτοντας μια νέα διάσταση εισοδήματος για τους διαδικτυακούς επιρροές και προσφέροντας στις μάρκες τη δυνατότητα να αποκτήσουν μεγαλύτερη προβολή. Οι θυγατρικές δεν είναι μόνο για τα blogs μόδας και τις μάρκες πολυτελείας. Αρκετές βιομηχανίες κάνουν πλέον χρήση των θυγατρικών προκειμένου να εκθέσουν τα προϊόντα τους σε νέα κοινά και να επωφεληθούν από τα οφέλη της σύνδεσής τους με ένα διαδικτυακό πρόσωπο που εμπιστεύονται οι καταναλωτές.

Αυτός ο οδηγός θα παρέχει το σχέδιο για την καλύτερη κατανόηση του τι ορίζεται ως μάρκετινγκ θυγατρικών, αν οι θυγατρικές υποχρεούνται να εγγραφούν και να πληρώσουν φόρους για τα κέρδη τους και πώς να αποφύγετε τις αυστηρές κυρώσεις που μπορεί να προκύψουν από την παράλειψη τήρησης των κανόνων και των κανονισμών που ισχύουν για τις θυγατρικές και τις φορολογικές τους ευθύνες.

Τι είναι το εισόδημα θυγατρικών;

Για μια επιχείρηση, η εμπιστοσύνη και ο σεβασμός που έχει αποκτήσει ένας συνεργάτης του ίδιου κλάδου μπορεί να είναι ένας αποτελεσματικός τρόπος πώλησης ενός προϊόντος ή μιας υπηρεσίας. Ο πελάτης θα συνδέσει το προϊόν ή την επιχείρηση με τον συνεργάτη και, με τη μεσολάβηση του, η μάρκα που υποστηρίζει ο συνεργάτης ή με την οποία συνδέει οποιοδήποτε περιεχόμενο θα κερδίσει ενδεχομένως την ίδια εμπιστοσύνη σε ένα εντελώς νέο καταναλωτικό κοινό.

Σε αντάλλαγμα για αυτό, μια επιχείρηση θα πληρώσει στον συνεργάτη μια προμήθεια για την προώθησή του. Αυτό παρέχει ένα εισόδημα για τον συνεργάτη, το οποίο μπορεί να κυμαίνεται σε τιμές ανάλογα με την εμβέλεια και τη δημοτικότητα του εκάστοτε εκδότη.

Λοιπόν, τι είναι το εισόδημα των θυγατρικών; Σκεφτείτε το ως μια προμήθεια που παίρνει ένας συνεργάτης σε αντάλλαγμα για ένα συγκεκριμένο ποσό μετατροπών που προέρχονται από τους συνδέσμους που βάζουν στα ιστολόγιά τους ή τις εγκρίσεις που κάνουν σε περιεχόμενο βίντεο για ορισμένα προϊόντα.

Παραδείγματα εισοδήματος θυγατρικών

Όποιος έχει δει ποτέ τις λέξεις "sponsored post" ή "affiliate link" κατά την περιήγησή του σε έναν ιστότοπο, θα έχει ήδη συναντήσει το μάρκετινγκ θυγατρικών με τον ένα ή τον άλλο τρόπο. Παρακάτω παρατίθεται ένα τυπικό παράδειγμα του πώς λειτουργεί η διαδικασία του εισοδήματος από θυγατρικές εταιρείες σε 5 απλά βήματα.

![]() (Σύνδεσμοι θυγατρικών που συγκρίνουν παρόχους λογιστικού λογισμικού)

(Σύνδεσμοι θυγατρικών που συγκρίνουν παρόχους λογιστικού λογισμικού)

- Βήμα 1: Ένας συνεργάτης υποστηρίζει δημοσίως ή παρουσιάζει μια διαφήμιση για μια επιχείρηση με έναν σύνδεσμο μέσω ενός ιστολογίου, ενός βί�ντεο στο YouTube, των μέσων κοινωνικής δικτύωσης ή ενός ιστότοπου.

- Βήμα 2: Στη συνέχεια, ο χρήστης κάνει κλικ στον μοναδικό σύνδεσμο θυγατρικών που παρέχεται και εξερευνά τις προσφορές του εμπόρου.

- Βήμα 3: Στη συνέχεια, ο χρήστης αγοράζει ένα προϊόν ή μια υπηρεσία από τον εν λόγω έμπορο.

- Βήμα 4: Η συναλλαγή αγοράς ή το προβάδισμα σημειώνεται, καταγράφεται και επιβεβαιώνεται από τον έμπορο.

- Βήμα 5: Καθώς η μετατροπή προήλθε από το σύνδεσμο θυγατρικών, ο θυγατρικός καταβάλλεται μια χρηματική προμήθεια για την αγορά από τον έμπορο (συχνά μέσω ενός δικτύου θυγατρικών).

Κάθε ποσοστό προμήθειας ποικίλλει ανάλογα με την εταιρεία και τον συνεργάτη. Μπορεί να κυμαίνονται από το 1% της πώλησης έως και 50% σε ορισμένες σπάνιες περιπτώσεις. Ορισμένες συμφωνίες θυγατρικών προβλέπουν ακόμη και ένα συμφωνημένο κατ' αποκοπήν ποσοστό για κάθε πώληση αντί αυτού.

Κερδίζοντας εισόδημα θυγατρικών και πληρώνοντας φόρους

Ανεξάρτητα από το αν ένα άτομο επιδιώκει το μάρκετινγκ θυγατρικών ως εγχείρημα πλήρους απασχόλησης ή ως παράλληλη συναυλία για να κερδίσει κάποιο πρόσθετο εισόδημα, τα κέρδη που αποκτώνται από την ιδιότητα του θυγατρικού υπόκεινται στους ίδιους φορολογικούς και εισοδηματικούς νόμους που θα ίσχυαν και για οποιαδήποτε άλλη μορφή εισοδήματος.

Η All-in-One πλατφόρμα για αποτελεσματικό SEO

Πίσω από κάθε επιτυχημένη επιχείρηση βρίσκεται μια ισχυρή εκστρατεία SEO. Αλλά με αμέτρητα εργαλεία και τεχνικές βελτιστοποίησης εκεί έξω για να διαλέξετε, μπορεί να είναι δύσκολο να ξέρετε από πού να ξεκινήσετε. Λοιπόν, μη φοβάστε άλλο, γιατί έχω ακριβώς αυτό που θα σας βοηθήσει. Παρουσιάζοντας την πλατφόρμα Ranktracker all-in-one για αποτελεσματικό SEO

Έχουμε επιτέλους ανοίξει την εγγραφή στο Ranktracker εντελώς δωρεάν!

Δημιουργήστε έναν δωρεάν λογαριασμόΉ Συνδεθείτε χρησιμοποιώντας τα διαπιστευτήριά σας

Για τις θυγατρικές που εδρεύουν στο Ηνωμένο Βασίλειο, αυτό σημαίνει ότι πρέπει να διασφαλίζεται ότι όλα τα έσοδα σημειώνονται σωστά και υποβάλλονται στα αρμόδια μέρη, ώστε να αποφεύγονται πιθανές κυρώσεις και πρόστιμα αργότερα.

Πρέπει να ενημερώσω την HMRC για τυχόν εισοδήματα από θυγατρικές εταιρείες;

Οι άνθρωποι είναι υποχρεωμένοι από το νόμο να γνωστοποιούν στην HMRC τα χρήματα που τους καταβάλλονται, εάν το εισόδημα αυτό υπερβαίνει το ποσό των 1.000 λιρών (κατά τη διάρκεια ενός φορολογικού έτους). Για το εισόδημα από θυγατρικές εταιρείες, αυτό σημαίνει ότι εάν οποιαδήποτε έσοδα υπερβαίνουν αυτό το όριο των 1.000 λιρών, τότε θα πρέπει να γνωστοποιηθούν επίσημα στην HM Revenue & Customs.

Οποιοδήποτε εισόδημα από συνδεδεμένες επιχειρήσεις εντός ενός φορολογικού έτους που είναι κάτω από το ποσό των 1.000 λιρών μπορεί να εμπίπτει στους όρους του επιδόματος εισοδήματος από εμπορικές συναλλαγές. Εκμεταλλευόμενοι αυτό το επίδομα εισοδήματος, τα φυσικά πρόσωπα επιτρέπεται να κερδίζουν έως και 1.000 λίρες χωρίς να χρειάζεται να ενημερώσουν την HMRC. Ωστόσο, είναι ζωτικής σημασίας να κατανοήσετε ότι το ποσό αυτό αφορά το εισόδημα ενός συνεργάτη και όχι απαραίτητα το κέρδος του.

Για να αποφύγετε τυχόν προβλήματα ή παραλείψεις, είναι καλύτερο να εγγραφείτε στην HMRC ανεξάρτητα από το ποσό που κερδίζετε εντός του φορολογικού έτους. Αυτό συμβάλλει στην αποφυγή προβλημάτων όταν ο κύκλος εργασιών αυξάνεται και διασφαλίζει ότι οι θυγατρικές με έδρα το Ηνωμένο Βασίλειο θα αποφύγουν μεγάλα πρόστιμα εγγραφής στο μέλλον.

Καταχώριση εισοδήματος θυγατρικών στην HMRC

Προκειμένου να καταχωρηθεί σωστά το εισόδημα των θυγατρικών στην HMRC, ένας θυγατρικός θα πρέπει να εγγραφεί είτε ως αυτοαπασχολούμενος είτε ως εταιρεία περιορισμένης ευθύνης. Για την αυτοαπασχόληση, η εγγραφή μπορεί να γίνει με τη συμπλήρωση ενός εντύπου στον ιστότοπο της HM Revenue & Customs.

![]() (Διαδικασία εγγραφής για την HMRC)

(Διαδικασία εγγραφής για την HMRC)

Για να διασφαλίσετε μια ταχύτερη και αποτελεσματικ�ότερη διαδικασία, καλό είναι να έχετε κοντά σας τις ακόλουθες πληροφορίες.

- Ονοματεπώνυμο

- Ημερομηνία γέννησης

- Αριθμός εθνικής ασφάλισης

- Εγγεγραμμένη διεύθυνση στο Ηνωμένο Βασίλειο

- Αριθμός τηλεφώνου και διεύθυνση ηλεκτρονικού ταχυδρομείου

- Διαβατήριο και άδεια οδήγησης

- Paylisps και P60s

- Η ημερομηνία έναρξης της επιχείρησης θυγατρικών

Για τα φυσικά πρόσωπα που επιλέγουν να εγγραφούν ως αυτοαπασχολούμενοι, ανεξαρτήτως κέρδους, συνιστάται οι συνδεδεμένες επιχειρήσεις να το πράξουν έως τις 5 Οκτωβρίου από το τέλος του πρώτου φορολογικού έτους ως επιχείρηση. Με άλλα λόγια, μια επιχείρηση που ξεκινά τον Ιανουάριο του 2023 είναι υποχρεωμένη να ενημερώσει την HMRC μέχρι τις 5 Οκτωβρίου 2023.

Εάν έχει παρέλθει κάποια προθεσμία, είναι σημαντικό να εγγραφείτε το συντομότερο δυνατό για να αποφύγετε τον ενδεχόμενο κίνδυνο να υποστείτε τυχόν πρόστιμα εκπρόθεσμης υποβολής.

Η All-in-One πλατφόρμα για αποτελεσματικό SEO

Πίσω από κάθε επιτυχημένη επιχείρηση βρίσκεται μια ισχυρή εκστρατεία SEO. Αλλά με αμέτρητα εργαλεία και τεχνικές βελτιστοποίησης εκεί έξω για να διαλέξετε, μπορεί να είναι δύσκολο να ξέρετε από πού να ξεκινήσετε. Λοιπόν, μη φοβάστε άλλο, γιατί έχω ακριβώς αυτό που θα σας βοηθήσει. Παρουσιάζοντας την πλατφόρμα Ranktracker all-in-one για αποτελεσματικό SEO

Έχουμε επιτέλους ανοίξει την εγγραφή στο Ranktracker εντελώς δωρεάν!

Δημιουργήστε έναν δωρεάν λογαριασμόΉ Συνδεθείτε χρησιμοποιώντας τα διαπιστευτήριά σας

Για τις θυγατρικές εταιρείες που επιθυμούν να εγγραφούν ως Limited Company, τα βήματα για την εγγραφή στο Companies House θα πρέπει να έχουν ολοκληρωθεί πριν από την είσπραξη οποιουδήποτε εισοδήματος από θυγατρικές εταιρείες. Μετά τη σύσταση, η HMRC θα ενημερωθεί για τη σύσταση. Μετά από αυτό, μια Limited Company θα πρέπει να λάβει μια επιστολή από την HMRC που περιέχει τις ακόλουθες πληροφορίες:

- Επιβεβαίωση της εταιρείας περιορισμένης ευθύνης

- Οι φορολογικοί κανόνες και οι απαιτήσεις που πρέπει να τηρούνται

- Το μοναδικό στοιχείο αναφοράς φορολογουμένου (UTR) που θα χρησιμοποιείται για φορολογικά θέματα

Πληρωμή φόρων για το εισόδημα των θυγατρικών

Μόλις το εισόδημα των θυγατρικών ξεπεράσει το όριο των 1.000 λιρών που αναφέρθηκε παραπάνω, υπάρχει η δυνατότητα να κερδίσετε έως και 12.570 λίρες μέσα σε ένα φορολογικό έτος χωρίς να χρειαστεί να πληρώσετε φόρους. Αυτό είναι γνωστό ως αφορολόγητο προσωπικό επίδομα. Λάβετε υπόψη ότι αυτό δεν αποκλείει την ευθύνη ενός συνεργάτη να εγγραφεί στην HMRC και να γνωστοποιήσει τα κέρδη του.

Ακολουθεί ανάλυση των ζωνών αποδοχών και του φορολογητέου εισοδήματος στο Ηνωμένο Βασίλειο.

- Φορολογικός συντελεστής 0% για εισοδήματα έως 12.570 λίρες Αγγλίας (προσωπικό επίδομα)

- Φορολογικός συντελεστής 20% για εισοδήματα μεταξύ £12.571 και £50.270 (βασικός συντελεστής)

- Φορολογικός συντελεστής 40% για εισοδήματα μεταξύ 50.271 και 150.000 λιρών Αγγλίας (υψηλότερος συντελεστής).

- Φορολογικός συντελεστής 45% για εισοδήματα άνω των 150.000 λιρών (πρόσθετος συντελεστής)

Τα άτομα που αποκτούν εισόδημα από συνεργαζόμενες επιχειρήσεις στο πλαίσιο μιας παράλληλης απασχόλησης και εξακολουθούν να εργάζονται με πλήρη απασχόληση, καλό είναι να γνωρίζουν ότι ο φόρος εισοδήματος θα καθορίζεται με βάση τα συνδυασμένα κέρδη. Ως εκ τούτου, κατά τον υπολογισμό του φορολογητέου εισοδήματος, είναι σημαντικό να συμπεριληφθούν όλα τα κέρδη κατά τη διάρκεια του φορολογικού έτους.

Οι συνεργάτες που εγγράφονται στην HMRC ως αυτοαπασχολούμενοι θα υπόκεινται επίσης σε πληρωμές εθνικής ασφάλισης για τυχόν επιχειρηματικά κέρδη που υπερβαίνουν τα όρια προσωπικών επιδομάτων που αναφέρονται παραπάνω. Για τους συνεργάτες που ασκούν ανεξάρτητη δραστηριότητα, τα ποσοστά Εθνικής Ασφάλισης θα εμπίπτουν είτε στην κατηγορία 2 είτε στην κατηγορία 4.

Για το φορολογικό έτος 2022/2023, οι συντελεστές εθνικής ασφάλισης έχουν ως εξής:

Εθνική ασφάλιση κατηγορίας 2 - 3,15 λίρες την εβδομάδα για κέρδη άνω των 6.725 λιρών ετησίως

Εθνική ασφάλιση κατηγορίας 4 - 9,73% για κέρδη μεταξύ 11.908 και 50.270 λιρών και 2,72% για κέρδη πάνω από το ποσό αυτό.

Εισόδημα θυγατρικών και ακριβής λογιστική

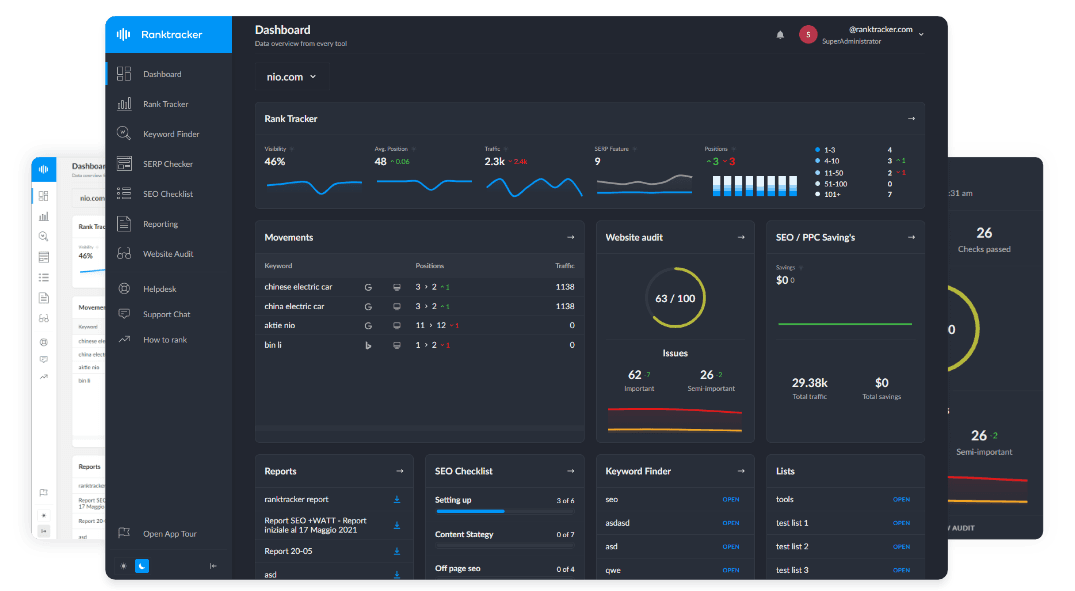

![]() (Ένα ταμπλό λογιστικού λογισμικού)

(Ένα ταμπλό λογιστικού λογισμικού)

Ένα κρίσιμο μέρος της διατήρησης μιας μικρής επιχείρησης (ή μιας καριέρας ως αυτοαπασχολούμενου) είναι η τήρηση ακριβών λογιστικών αρχείων. Ως εκ τούτου, η παρακολούθηση των λογιστικών θεμάτων και των επερχόμενων ημερομηνιών για τις οφειλόμενες πληρωμές αποτελεί θεμελιώδες μέρος κάθε φοροέμπιστου ιδιώτη ή ιδιοκτήτη εταιρείας. Έτσι, για να βοηθήσει τους αυτοαπασχολούμενους (αλλά και τους ιδιοκτήτες μικρών επιχειρήσεων) σε αυτή την προσπάθεια, η κυβέρνηση εισήγαγε την πρωτοβουλία Making Tax Digital, η οποία υποχρέωνε τις επιχειρήσεις να τηρούν ψηφιοποιημένα αρχεία, καθώς και να υποβάλλουν τακτικές ενημερώσεις στην HMRC. Η ιδέα είναι να διευκολυνθεί μια ταχύτερη, πιο απλουστευμένη φορολογική διαδικασία. Προκειμένου να επωφεληθούν από αυτά τα συστήματα και να αναφέρουν τυχόν επιχειρηματικά κέρδη στην HMRC με πιο απλουστευμένο τρόπο, οι επιχειρήσεις απαιτείται να διαθέτουν λογισμικό συμβατό με την MTD (Making Tax Digital). Από τον Απρίλιο του 2024 το σύστημα αυτό θα ισχύει για οποιονδήποτε είναι εγγεγραμμένος για αυτοκαταλογισμό, όπου είναι πιθανό να τοποθετηθούν οι περισσότερες θυγατρικές εταιρείες του Ηνωμένου Βασιλείου.

Επιτρεπόμενες δαπάνες για θυγατρικές εταιρείες

Οι αυτοαπασχολούμενοι επιτρέπεται να κάνουν ορισμένες εκπτώσεις από τις δαπάνες λειτουργίας μιας επιχείρησης. Αυτές είναι κοινώς γνωστές ως επιτρεπόμενες δαπάνες. Για παράδειγμα, εάν ένας συνεργάτης έχει ετήσιο εισόδημα 35.000 λιρών, αλλά διεκδικεί πίσω 5.000 λιρών σε επιτρεπόμενες δαπάνες, ο φόρος θα καταβληθεί μόνο για το υπόλοιπο ποσό των 30.000 λιρών (το φορολογητέο κέρδος).

Ακολουθούν ορισμένες από τις συνήθεις δαπάνες για τις οποίες οι αυτοαπασχολούμενοι στον κλάδο των θυγατρικών μπορεί να μην χρειάζεται να πληρώνουν φόρους.

- Έξοδα γραφείου, �όπως επώνυμη γραφική ύλη ή λογαριασμοί τηλεφώνου

- Έξοδα ταξιδίου (βενζίνη, εισιτήρια τρένου, στάθμευση κ.λπ.)

- Χρηματοοικονομικά έξοδα όπως τραπεζικά έξοδα ή ασφάλιση

- Κόστοςελέγχου και συντήρησηςτου δικτυακού τόπου

- Δαπάνες διαφήμισης και μάρκετινγκ επιχειρήσεων

- Μαθήματα κατάρτισης σχετικά με την επιχείρηση

Οι συνεργάτες που εργάζονται από το σπίτι μπορεί να είναι ακόμα σε θέση να διεκδικήσουν κάποια έξοδα για τα ακόλουθα έξοδα:

- Φόρος του Συμβουλίου

- Λογαριασμοί θέρμανσης και ηλεκτρικής ενέργειας

- Λογαριασμοί Internet και τηλεφώνου

- Ενοίκιο και τόκοι στεγαστικών δανείων

Ωστόσο, για να γίνει αυτό, οι συνεργάτες που εργάζονται από το σπίτι θα πρέπει να κατανέμουν τα έξοδα αυτά με μια δίκαιη μέθοδο υπολογισμού.

Για παράδειγμα, ένας συνεργάτης που εργάζεται από το σπίτι του σε ένα σπίτι με 6 υπνοδωμάτια μπορεί να χρησιμοποιεί μόνο 1 δωμάτιο ως γραφείο. Εάν ο ετήσιος λογαριασμός ηλεκτρικού ρεύματος ανέρχεται σε 900 λίρες, οι συνεργάτες μπορούν να διεκδικήσουν 150 λίρες από αυτόν τον λογαριασμό ως επιτρεπόμενη δαπάνη (900 λίρες διαιρούμενες με το 6 ισούται με 150 λίρες).

Για τις θυγατρικές που είναι εγγεγραμμένες ως Limited Company, οι κανόνες είναι ελαφρώς διαφορετικοί. Οι επιχειρηματικές δαπάνες μπορούν να εκπίπτουν από τα ετήσια κέρδη πριν από τη φορολόγηση, και οτιδήποτε χρησιμοποιείται προσωπικά ως εταιρικό όφελος πρέπει να δηλώνεται στην HMRC αναλόγως.

Υποβολή της φορολογικής σας δήλωσης ως συνεργάτης

Στο Ηνωμένο Βασίλειο, το φορολογικό έτος αρχίζει στις 6 Απριλίου κάθε έτους και λήγει στις 5 Απριλίου του επόμενου έτους. Η ψηφιοποίηση των φορολογικών θεμάτων έχει διευκολύνει μια πιο απλοποιημένη φορολογική δήλωση που μπορεί να γίνει με τη χρήση των ηλεκτρονικών πυλών της HMRC για τη φορολογική δήλωση. Η διασφάλιση της έγκαιρης υποβολής όλων των αυτοαξιολογήσεων αποτρέπει πιθανά πρόστιμα και ζητήματα αργότερα κατά τη διάρκεια του έτους για μια συνδεδεμένη επιχείρηση.

Το μόνο που χρειάζεται μια πλήρως εγγεγραμμένη θυγατρική εταιρεία για να υποβάλει φορολογική δήλωση είναι το αναγνωριστικό χρήστη και ο κωδικός πρόσβασης που παρέχονται από την HMRC την ημέρα της εγγραφής της επιχείρησης.

Για τις εταιρείες περιορισμένης ευθύνης, οι θυγατρικές εταιρείες θα πρέπει να υποβάλλουν τυχόν λογαριασμούς στο Companies House, επιπλέον των φορολογικών δηλώσεων που πρέπει να υποβάλλονται στην HMRC. Για ορισμένες ιδιωτικές εταιρείες περιορισμένης ευθύνης, είναι δυνατόν να κατατεθούν και οι δύο μαζί, ανάλογα με το αν απαιτείται ελεγκτής.

Η All-in-One πλατφόρμα για αποτελεσματικό SEO

Πίσω από κάθε επιτυχημένη επιχείρηση βρίσκεται μια ισχυρή εκστρατεία SEO. Αλλά με αμέτρητα εργαλεία και τεχνικές βελτιστοποίησης εκεί έξω για να διαλέξετε, μπορεί να είναι δύσκολο να ξέρετε από πού να ξεκινήσετε. Λοιπόν, μη φοβάστε άλλο, γιατί έχω ακριβώς αυτό που θα σας βοηθήσει. Παρουσιάζοντας την πλατφόρμα Ranktracker all-in-one για αποτελεσματικό SEO

Έχουμε επιτέλους ανοίξει την εγγραφή στο Ranktracker εντελώς δωρεάν!

Δημιουργήστε έναν δωρεάν λογαριασμόΉ Συνδεθείτε χρησιμοποιώντας τα διαπιστευτήριά σας

Προκειμένου να υποβάλετε φορολογική δήλωση στην HMRC ξεχωριστά από το Companies House, οι ακόλουθες πληροφορίες της HMRC μπορούν να είναι χρήσιμες για να διασφαλίσετε ότι όλα είναι ακριβή και λογιστικά. Για να επιταχύνετε τη διαδικασία, είναι καλύτερο να έχετε κοντά σας όλα τα στοιχεία και τους αριθμούς καταχώρισης του Companies House, καθώς και όλες τις πληροφορίες λογαριασμού HMRC.

Εισόδημα και φόροι θυγατρικών: Απλοποιημένες διαδικασίες για ένα επιτυχημένο μέλλον

Ανεξάρτητα από το πόσες ώρες αφιερώνονται σε μια επιχείρηση θυγατρικών και από το αν τα κέρδη της προέρχονται από ένα χόμπι μερικής απασχόλησης ή ένα εγχείρημα πλήρους απασχόλησης, η παρακολούθηση των κερδών, των οφειλόμενων φόρων και των ημερομηνιών στις οποίες πρέπει να καταβληθούν είναι ζωτικής σημασίας για τη διατήρηση μιας επιτυχημένης επιχείρησης.

Ως πλήρως εγγεγραμμένος ιδιοκτήτης επιχείρησης, ένας συνεργάτης πρέπει να τηρεί σαφή και συνοπτικά αρχεία όλων των οικονομικών πληροφοριών, των συναλλαγών και των εξόδων. Προκειμένου να δι�ασφαλιστεί ότι οι μελλοντικοί φόροι θα υποβάλλονται εγκαίρως και με ακρίβεια, η κυβέρνηση έχει ενθαρρύνει τους ιδιώτες να αγκαλιάσουν τη μετάβαση σε μια πλήρως ψηφιακή φορολογική πλατφόρμα για μεγαλύτερη αποτελεσματικότητα, διαφάνεια και ακρίβεια.

Παραμένοντας σε επαγρύπνηση και σχολαστικότητα ως προς το τι πρέπει να πληρωθεί και πότε πρέπει να γίνει, οι συνεργάτες μπορούν να θέσουν τις βάσεις για ένα μέλλον που είναι ευκολότερο στη διαχείριση, στον προγραμματισμό και, τελικά, πιο βολικό για τη συμμόρφωση της επιχείρησής τους με τους φορολογικούς νόμους του Ηνωμένου Βασιλείου.

Για περισσότερες οδηγίες και οποιαδήποτε άλλη ερώτηση, επισκεφθείτε οπωσδήποτε την ενότητα του δικτυακού τόπου της HM Revenue & Customs που είναι αφιερωμένη σε θέματα επιχειρήσεων και αυτοαπασχολούμενων.