Intro

Affiliate-Marketing ist eine nützliche Methode, um ein kleines Zusatzeinkommen zu erzielen oder eine persönliche Marke online aufzubauen. Affiliates können von erfolgreichen Bloggern, die Affiliate-Links in ihre Inhalte einbauen, um nebenbei etwas Geld zu verdienen, bis hin zu Produzenten von Videoinhalten und Influencern reichen, die für ihre Unterstützung eines Produkts oder einer Dienstleistung, die ein Unternehmen anbietet, gut bezahlt werden.

Diese Methode des Marketings hat in den letzten Jahren einen Aufschwung erlebt, indem sie Online-Influencern eine neue Einkommensdimension eröffnet und Marken die Möglichkeit bietet, mehr Aufmerksamkeit zu erlangen. Affiliates sind auch nicht nur etwas für Modeblogs und Luxusmarken. Mehrere Branchen nutzen Affiliates, um ihre Produkte einem neuen Publikum vorzustellen und die Vorteile zu nutzen, die sich aus der Verbindung mit einer Online-Person ergeben, der die Verbraucher vertrauen.

Dieser Leitfaden liefert die Grundlage für ein besseres Verständnis dessen, was unter Affiliate Marketing zu verstehen ist, ob Affiliates verpflichtet sind, sich zu registrieren und Steuern für ihre Einkünfte zu zahlen, und wie man die hohen Strafen vermeiden kann, die bei Nichteinhaltung der für Affiliates geltenden Regeln und Vorschriften und ihrer steuerlichen Pflichten anfallen.

Was ist Partnereinkommen?

Für ein Unternehmen kann das Vertrauen und der Respekt, den sich ein Partner in derselben Branche erworben hat, ein wirksames Mittel sein, ein Produkt oder eine Dienstleistung zu verkaufen. Ein Kunde wird das Produkt oder das Unternehmen mit dem Partner in Verbindung bringen, und stellvertretend wird die Marke, die der Partner unterstützt oder mit der er Inhalte verlinkt, potenziell das gleiche Vertrauen bei einer ganz neuen Zielgruppe von Verbrauchern gewinnen.

Im Gegenzug zahlt ein Unternehmen dem Affiliate eine Provision für die Werbung für das Unternehmen. Dies verschafft dem Partner ein Einkommen, das je nach Reichweite und Beliebtheit des betreffenden Herausgebers unterschiedlich hoch sein kann.

Was ist also ein Affiliate-Einkommen? Stellen Sie es sich als eine Provision vor, die ein Partner im Austausch für eine bestimmte Anzahl von Konversionen erhält, die von den Links, die sie in ihren Blogs setzen, oder den Empfehlungen, die sie in Videoinhalten für bestimmte Produkte machen, stammen.

Beispiele für Affiliate-Einkommen

Jeder, der beim Surfen auf einer Website schon einmal die Worte "Sponsored Post" oder "Affiliate-Link" gesehen hat, wird bereits auf die eine oder andere Weise mit Affiliate-Marketing in Berührung gekommen sein. Im Folgenden finden Sie ein Standardbeispiel dafür, wie der Affiliate-Einkommensprozess in 5 einfachen Schritten funktioniert.

![]() (Affiliate-Links zum Vergleich von Buchhaltungssoftware-Anbietern)

(Affiliate-Links zum Vergleich von Buchhaltungssoftware-Anbietern)

- Schritt 1: Ein Partner unterstützt öffentlich ein Unternehmen oder zeigt eine Werbung für ein Unternehmen mit einem Link über einen Blog, ein YouTube-Video, soziale Medien oder eine Website.

- Schritt 2: Ein Nutzer klickt dann auf den angegebenen Partnerlink und erkundet das Angebot des Händlers.

- Schritt 3: Der Nutzer kauft dann ein Produkt oder eine Dienstleistung bei dem betreffenden Händler.

- Schritt 4: Die Kauftransaktion oder der Lead wird notiert, aufgezeichnet und vom Händler bestätigt.

- Schritt 5: Da die Konversion über den Affiliate-Link generiert wurde, erhält der Affiliate eine Provision für den Kauf vom Händler (oft über ein Affiliate-Netzwerk).

Jeder Provisionssatz variiert je nach Unternehmen und Partner. Sie können von 1 % eines Verkaufs bis hin zu 50 % in einigen seltenen Fällen reichen. Einige Partnervereinbarungen sehen stattdessen sogar einen vereinbarten Pauschalsatz für jeden Verkauf vor.

Partnereinkommen verdienen und Steuern zahlen

Unabhängig davon, ob eine Person Affiliate-Marketing als Vollzeitunternehmen oder als Nebenjob betreibt, um ein zusätzliches Einkommen zu erzielen, unterliegen die Einnahmen aus dem Affiliate-Marketing denselben Steuer- und Einkommensgesetzen wie jede andere Form von Einkommen.

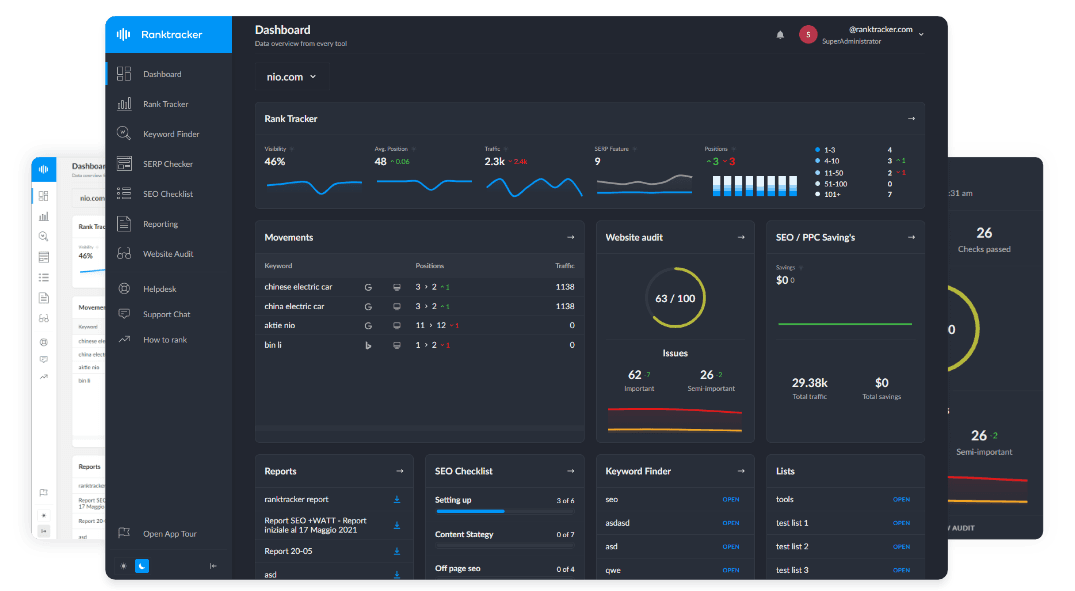

Die All-in-One-Plattform für effektives SEO

Hinter jedem erfolgreichen Unternehmen steht eine starke SEO-Kampagne. Aber bei den zahllosen Optimierungstools und -techniken, die zur Auswahl stehen, kann es schwierig sein, zu wissen, wo man anfangen soll. Nun, keine Angst mehr, denn ich habe genau das Richtige, um zu helfen. Ich präsentiere die Ranktracker All-in-One-Plattform für effektives SEO

Wir haben endlich die Registrierung zu Ranktracker absolut kostenlos geöffnet!

Ein kostenloses Konto erstellenOder melden Sie sich mit Ihren Anmeldedaten an

Für im Vereinigten Königreich ansässige Partner bedeutet dies, dass alle Einkünfte korrekt erfasst und an die zuständigen Stellen weitergeleitet werden müssen, um spätere Strafen und Bußgelder zu vermeiden.

Sollte ich HMRC über Einkünfte aus Partnerschaften informieren?

Es ist gesetzlich vorgeschrieben, die HMRC über die Einkünfte zu informieren, die sie erhalten, wenn diese Einkünfte den Betrag von 1.000 £ (im Laufe eines Steuerjahres) übersteigen. Für die Einkünfte von Partnern bedeutet dies, dass sie der HM Revenue & Customs offiziell mitgeteilt werden müssen, wenn sie die Grenze von 1.000 £ überschreiten.

Alle Einkünfte von Tochtergesellschaften innerhalb eines Steuerjahres, die unter dem Betrag von 1.000 Pfund liegen, können unter die Bedingungen des Freibetrags für Handelseinkünfte fallen. Durch die Inanspruchnahme dieses Freibetrags können Einzelpersonen bis zu 1.000 £ verdienen, ohne dies der HMRC mitteilen zu müssen. Es ist jedoch wichtig zu verstehen, dass sich dieser Betrag auf das Einkommen eines Mitglieds bezieht und nicht unbedingt auf dessen Gewinn.

Um Probleme oder Versäumnisse zu vermeiden, ist es am besten, sich bei der HMRC zu registrieren, unabhängig davon, wie viel innerhalb des Steuerjahres verdient wird. Dies hilft, Probleme zu vermeiden, wenn der Umsatz steigt, und stellt sicher, dass im Vereinigten Königreich ansässige Tochtergesellschaften in Zukunft hohe Strafgebühren für die Registrierung vermeiden.

Registrierung von Einkünften aus verbundenen Unternehmen beim HMRC

Um die Einkünfte von Partnern korrekt bei der HMRC zu registrieren, muss sich ein Partner entweder als Selbständiger oder als Gesellschaft mit beschränkter Haftung anmelden. Bei Selbstständigen kann die Registrierung durch Ausfüllen eines Formulars auf der Website von HM Revenue & Customs erfolgen.

![]() (Registrierungsverfahren für HMRC)

(Registrierungsverfahren für HMRC)

Um einen schnelleren und effizienteren Prozess zu gewährleisten, sollten Sie die folgenden Informationen zur Hand haben.

- Vollständiger Name

- Datum der Geburt

- Nationale Versicherungsnummer

- Eingetragene britische Adresse

- Telefonnummer und E-Mail Adresse

- Reisepass und Führerschein

- Paylisps und P60s

- Das Datum der Aufnahme der Geschäftstätigkeit der Tochtergesellschaft

Für Einzelpersonen, die sich unabhängig vom Gewinn als Selbstständige registrieren lassen wollen, wird empfohlen, dass angeschlossene Unternehmen dies bis zum 5. Oktober nach dem Ende des ersten Steuerjahres als Unternehmen tun. Mit anderen Worten: Ein Unternehmen, das im Januar 2023 seine Tätigkeit aufnimmt, ist verpflichtet, HMRC bis zum 5. Oktober 2023 zu informieren.

Wenn eine Frist verpasst wurde, ist es wichtig, sich so schnell wie möglich anzumelden, um das Risiko von Verspätungszuschlägen zu vermeiden.

Die All-in-One-Plattform für effektives SEO

Hinter jedem erfolgreichen Unternehmen steht eine starke SEO-Kampagne. Aber bei den zahllosen Optimierungstools und -techniken, die zur Auswahl stehen, kann es schwierig sein, zu wissen, wo man anfangen soll. Nun, keine Angst mehr, denn ich habe genau das Richtige, um zu helfen. Ich präsentiere die Ranktracker All-in-One-Plattform für effektives SEO

Wir haben endlich die Registrierung zu Ranktracker absolut kostenlos geöffnet!

Ein kostenloses Konto erstellenOder melden Sie sich mit Ihren Anmeldedaten an

Für Tochtergesellschaften, die sich als Gesellschaft mit beschränkter Haftung registrieren lassen wollen, sollten die Schritte zur Registrierung beim Companies House abgeschlossen sein, bevor Einkünfte der Tochtergesellschaft anfallen. Nach der Eintragung wird die HMRC über die Gründung informiert. Danach sollte eine Limited Company ein Schreiben von HMRC erhalten, das die folgenden Informationen enthält:

- Bestätigung der Limited Company

- Die zu beachtenden Steuervorschriften und -anforderungen

- Die für Steuerangelegenheiten zu verwendende Unique Taxpayer Reference (UTR)

Steuern auf Partnereinkommen zahlen

Sobald die Einkünfte aus der Mitgliedschaft den oben erwähnten Schwellenwert von 1.000 £ übersteigen, besteht die Möglichkeit, innerhalb eines Steuerjahres bis zu 12.570 £ zu verdienen, ohne Steuern zahlen zu müssen. Dies wird als persönlicher Freibetrag bezeichnet. Beachten Sie, dass dies nicht die Verantwortung eines Partners ausschließt, sich bei der HMRC zu registrieren und seine Einkünfte offenzulegen.

Nachstehend finden Sie eine Aufschlüsselung der britischen Einkommensstufen und des steuerpflichtigen Einkommens.

- 0 % Steuersatz auf Einkommen bis zu £12.570 (persönlicher Freibetrag)

- Ein Steuersatz von 20 % auf Einkommen zwischen £12.571 und £50.270 (Basissatz)

- Ein Steuersatz von 40 % auf Einkommen zwischen £50.271 und £150.000 (höherer Steuersatz)

- Ein Steuersatz von 45% auf Einkommen über £150.000 (zusätzlicher Steuersatz)

Personen, die im Rahmen einer Nebentätigkeit Nebeneinkünfte erzielen und weiterhin einer Vollzeitbeschäftigung nachgehen, sollten sich darüber im Klaren sein, dass die Einkommensteuer auf der Grundlage der kombinierten Einkünfte ermittelt wird. Bei der Berechnung des steuerpflichtigen Einkommens ist es daher wichtig, alle Einkünfte im Laufe des Steuerjahres zu berücksichtigen.

Mitgliedsorganisationen, die bei der HMRC als Selbstständige registriert sind, unterliegen auch der National Insurance für alle Geschäftsgewinne, die über den oben genannten persönlichen Freibeträgen liegen. Für selbständig erwerbstätige Mitgliedsorganisationen fallen die Nationalversicherungssätze entweder unter Klasse 2 oder Klasse 4.

Für das Steuerjahr 2022/2023 gelten folgende Sozialversicherungssätze:

Class 2 National Insurance - £3,15 pro Woche für Gewinne über £6.725 pro Jahr

Class 4 National Insurance - 9,73% auf Gewinne zwischen £11.908 und £50.270 und 2,72% auf alle Gewinne über diesem Betrag.

Partnereinkommen und korrekte Buchführung

![]() (Dashboard einer Buchhaltungssoftware)

(Dashboard einer Buchhaltungssoftware)

Ein entscheidender Teil der Aufrechterhaltung eines kleinen Unternehmens (oder einer Karriere als Selbständiger) ist die Führung genauer Buchhaltungsunterlagen. Daher ist es für jede steuerpflichtige Person oder jeden Unternehmenseigentümer von grundlegender Bedeutung, den Überblick über Buchhaltungsangelegenheiten und anstehende Termine für fällige Zahlungen zu behalten. Um Selbstständigen (und auch Kleinunternehmern) bei diesem Vorhaben zu helfen, hat die Regierung die Initiative Making Tax Digital eingeführt, die Unternehmen dazu verpflichtet, digitalisierte Aufzeichnungen zu führen und regelmäßige Aktualisierungen an das HMRC zu übermitteln. Damit soll ein schnelleres und strafferes Steuerverfahren ermöglicht werden. Um die Vorteile dieser Systeme zu nutzen und der HMRC alle Unternehmenseinkünfte auf vereinfachte Weise zu melden, müssen Unternehmen über MTD (Making Tax Digital) konforme Software verfügen. Ab April 2024 wird dieses System für alle gelten, die für die Selbstveranlagung registriert sind, und das ist der Bereich, in dem die meisten britischen Tochtergesellschaften wahrscheinlich angesiedelt sein werden.

Erstattungsfähige Ausgaben für verbundene Unternehmen

Selbständige dürfen bestimmte Abzüge von den Kosten für die Führung eines Unternehmens vornehmen. Diese sind gemeinhin als zulässige Ausgaben bekannt. Wenn ein Unternehmen beispielsweise ein Jahreseinkommen von 35.000 £ hat, aber 5.000 £ an zulässigen Ausgaben geltend macht, wird die Steuer nur auf den verbleibenden Betrag von 30.000 £ (den steuerpflichtigen Gewinn) gezahlt.

Im Folgenden sind einige der Standardausgaben aufgeführt, die Selbstständige in der Affiliate-Branche möglicherweise nicht versteuern müssen.

- Bürokosten wie Markenbriefpapier oder Telefonrechnungen

- Reisekosten (Benzin, Zugfahrkarten, Parkgebühren usw.)

- Finanzielle Kosten wie Bankgebühren oder Versicherungen

- Kosten fürAudit und Wartung derWebsite

- Kosten für Werbung und Marketing im Unternehmen

- Fortbildungskurse im Zusammenhang mit dem Unternehmen

Partner, die von zu Hause aus arbeiten, können unter Umständen noch einige Kosten für die folgenden Ausgaben zurückfordern:

- Gemeindesteuer

- Rechnungen für Heizung und Strom

- Internet- und Telefonrechnungen

- Miete und Hypothekenzinsen

Um dies zu erreichen, müssen die von zu Hause aus arbeitenden Unternehmen diese Kosten jedoch nach einer angemessenen Berechnungsmethode aufteilen.

Ein Partner, der von zu Hause aus in einem Haus mit 6 Schlafzimmern arbeitet, darf zum Beispiel nur 1 Zimmer als Büro nutzen. Wenn sich die jährliche Stromrechnung auf 900 £ beläuft, können die Mitglieder 150 £ dieser Rechnung als anrechenbare Kosten geltend machen (900 £ geteilt durch 6 ergibt 150 £).

Für Tochtergesellschaften, die als Gesellschaft mit beschränkter Haftung eingetragen sind, gelten etwas andere Regeln. Geschäftskosten können von den Jahresgewinnen vor Steuern abgezogen werden, und alles, was persönlich als Vorteil für das Unternehmen verwendet wird, muss der HMRC entsprechend gemeldet werden.

Einreichung der Steuererklärung als Affiliate

Im Vereinigten Königreich beginnt das Steuerjahr am 6. April eines Jahres und endet am 5. April des darauffolgenden Jahres. Die Digitalisierung der Steuerangelegenheiten hat eine vereinfachte Steuererklärung ermöglicht, die über die Online-Steuererklärungsportale der HMRC eingereicht werden kann. Die rechtzeitige Einreichung aller Selbstveranlagungen beugt möglichen Bußgeldern und Problemen für ein angeschlossenes Unternehmen im Laufe des Jahres vor.

Um eine Steuererklärung einzureichen, benötigt eine vollständig registrierte Tochtergesellschaft lediglich die Benutzer-ID und das Passwort, die ihr von der HMRC am Tag der Registrierung des Unternehmens mitgeteilt werden.

Für Gesellschaften mit beschränkter Haftung müssen die angeschlossenen Unternehmen zusätzlich zu den Steuererklärungen, die bei der britischen Steuerbehörde HMRC eingereicht werden müssen, auch die Jahresabschlüsse beim Companies House einreichen. Für einige private Gesellschaften mit beschränkter Haftung ist es möglich, beide zusammen einzureichen, je nachdem, ob ein Wirtschaftsprüfer erforderlich ist.

Die All-in-One-Plattform für effektives SEO

Hinter jedem erfolgreichen Unternehmen steht eine starke SEO-Kampagne. Aber bei den zahllosen Optimierungstools und -techniken, die zur Auswahl stehen, kann es schwierig sein, zu wissen, wo man anfangen soll. Nun, keine Angst mehr, denn ich habe genau das Richtige, um zu helfen. Ich präsentiere die Ranktracker All-in-One-Plattform für effektives SEO

Wir haben endlich die Registrierung zu Ranktracker absolut kostenlos geöffnet!

Ein kostenloses Konto erstellenOder melden Sie sich mit Ihren Anmeldedaten an

Um eine Steuererklärung bei der HMRC getrennt vom Companies House einzureichen, können die folgenden HMRC-Informationen nützlich sein, um sicherzustellen, dass alles korrekt ist und berücksichtigt wird. Um den Prozess zu beschleunigen, ist es am besten, alle Companies House Details und Registrierungsnummern sowie alle HMRC Kontoinformationen zur Hand zu haben.

Partnereinkommen und Steuern: Vereinfachte Prozesse für eine erfolgreiche Zukunft

Unabhängig davon, wie viele Stunden in ein Affiliate-Geschäft investiert werden und ob die Gewinne aus einem Teilzeithobby oder einem Vollzeitprojekt stammen, ist es für ein erfolgreiches Geschäft unerlässlich, den Überblick über die Einnahmen, die fälligen Steuern und die Termine, zu denen sie gezahlt werden müssen, zu behalten.

Als vollständig registrierter Geschäftsinhaber muss ein angeschlossenes Unternehmen klare und präzise Aufzeichnungen über alle finanziellen Informationen, Transaktionen und Ausgaben führen. Um sicherzustellen, dass künftige Steuern pünktlich und korrekt eingereicht werden, hat die Regierung Einzelpersonen ermutigt, den Übergang zu einer vollständig digitalen Steuerplattform für mehr Effizienz, Transparenz und Genauigkeit zu vollziehen.

Indem sie wachsam und sorgfältig darauf achten, was wann gezahlt werden muss, können sie den Grundstein für eine Zukunft legen, die leichter zu verwalten und zu planen ist und die es ihnen letztlich erleichtert, ihr Unternehmen im Einklang mit den britischen Steuergesetzen zu führen.

Weitere Hinweise und Fragen finden Sie auf der Website der britischen Steuerbehörde HM Revenue & Customs unter der Rubrik "Business and self-employed matters".