Intro

Affiliate marketing er en nyttig måde at tjene lidt ekstra indkomst på eller opbygge et personligt brand online. Affiliates kan være alt fra succesfulde bloggere, der indsætter affiliate links i deres indhold for at tjene lidt ekstra penge på deltid, til producenter af videoindhold og influencers, der får en god betaling for deres anbefaling af et produkt eller en tjenesteydelse, som en virksomhed tilbyder.

Denne markedsføringsmetode er vokset i årenes løb og har tilføjet en ny indkomstdimension for online influencers og giver brands mulighed for at opnå større eksponering. Affiliates er heller ikke kun for modeblogs og luksusbrands. Flere brancher gør nu brug af affiliates for at eksponere deres produkter for nye målgrupper og få fordelene ved at blive associeret med en onlineperson, som forbrugerne har tillid til.

Denne vejledning vil give dig en bedre forståelse af, hvad affiliate marketing er defineret som, om affilierede er forpligtet til at registrere sig og betale skat af deres indtjening, og hvordan du undgår de strenge sanktioner, der kan følge med, hvis du ikke overholder de regler og bestemmelser, der gælder for affilierede og deres skatteansvar.

Hvad er Affiliate Income?

For en virksomhed kan den tillid og respekt, som en affiliate inden for samme branche har opnået, være en effektiv måde at sælge et produkt eller en tjenesteydelse på. En kunde vil forbinde produktet eller virksomheden med affiliate-partneren, og det mærke, som affiliate-partneren støtter eller linker indhold til, vil potentielt opnå den samme tillid hos et helt nyt publikum af forbrugere.

Til gengæld betaler en virksomhed en provision til affiliate for at promovere dem. Dette giver en indtægt til affiliate-partneren, som kan variere i pris afhængigt af den pågældende udgivers rækkevidde og popularitet.

Så hvad er affiliate indkomst? Tænk på det som en provision, som en affiliate får til gengæld for et bestemt antal konverteringer, der kommer fra de links, de sætter i deres blogs, eller de anbefalinger, de laver i videoindhold for bestemte produkter.

Eksempler på affilierede indtægter

Alle, der nogensinde har set ordene "sponseret indlæg" eller "affiliate link", når de har besøgt et websted, har allerede mødt affiliate marketing på den ene eller anden måde. Nedenfor er et standardeksempel på, hvordan affiliate indkomstprocessen fungerer i 5 enkle trin.

![]() (Tilknyttede links, der sammenligner udbydere af regnskabssoftware)

(Tilknyttede links, der sammenligner udbydere af regnskabssoftware)

- Trin 1: En affiliate støtter offentligt eller viser en reklame for en virksomhed med et link via en blog, YouTube-video, sociale medier eller et websted.

- Trin 2: Brugeren klikker på det unikke affiliate-link og udforsker, hvad forhandleren tilbyder.

- Trin 3: Brugeren køber derefter et produkt eller en tjenesteydelse hos den pågældende forhandler.

- Trin 4: Købstransaktionen eller ledningen noteres, registreres og bekræftes af forhandleren

- Trin 5: Da konverteringen blev genereret fra affiliate-linket, får affiliate-partneren en monetær provision for købet fra forhandleren (ofte via et affiliate-netværk)

Hver provisionssats varierer afhængigt af virksomheden og partneren. De kan variere fra så lidt som 1 % af et salg til op til 50 % i nogle sjældne tilfælde. Nogle affiliateaftaler giver endda en aftalt fast sats for hvert salg i stedet.

Indtjening af affilierede indtægter og betaling af skat

Uanset om en person forfølger affiliate marketing som en fuldtidsvirksomhed eller som en sidegevinst for at tjene en ekstra indkomst, er indtjeningen fra at være affiliate underlagt de samme skatte- og indkomstlove som enhver anden form for indkomst.

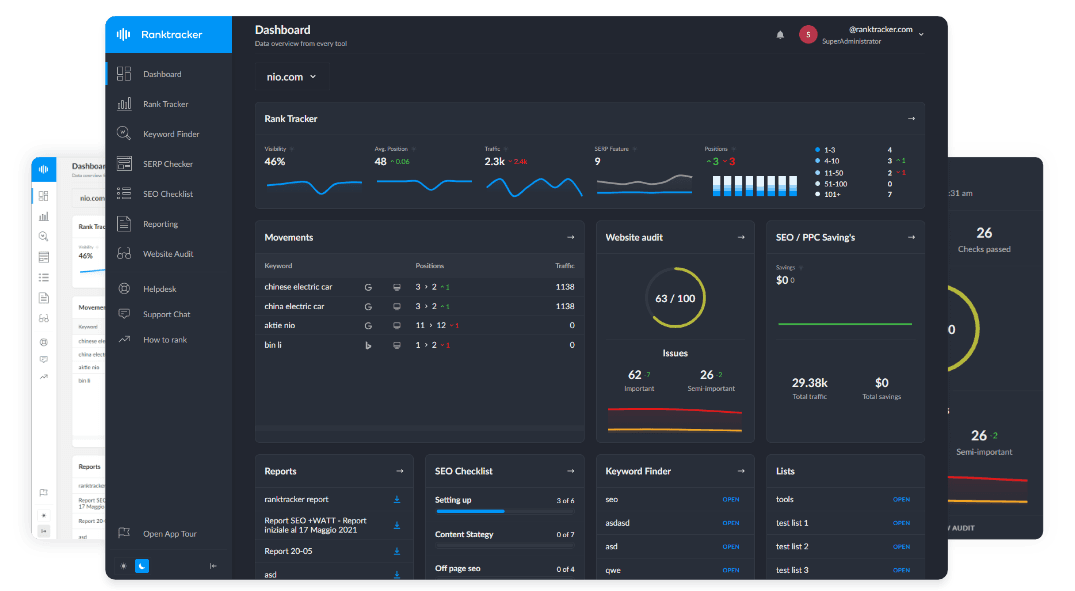

Alt-i-en-platformen til effektiv SEO

Bag enhver succesfuld virksomhed ligger en stærk SEO-kampagne. Men med utallige optimeringsværktøjer og -teknikker at vælge imellem kan det være svært at vide, hvor man skal starte. Nå, frygt ikke mere, for jeg har lige det, der kan hjælpe dig. Jeg præsenterer Ranktracker alt-i-en platformen til effektiv SEO

Vi har endelig åbnet for gratis registrering til Ranktracker!

Opret en gratis kontoEller logge ind med dine legitimationsoplysninger

For UK-baserede affiliates betyder det, at det skal sikres, at al indkomst er korrekt noteret og indsendt til de relevante parter for at undgå potentielle straffe og bøder senere hen.

Skal jeg informere HMRC om eventuelle affilierede indtægter?

Folk er lovmæssigt forpligtet til at gøre HMRC opmærksom på de penge, de får udbetalt, hvis denne indkomst er på over 1.000 £ (i løbet af et skatteår). For affilierede indtægter betyder det, at hvis en indtægt overstiger grænsen på 1 000 GBP, skal den officielt oplyses til HM Revenue & Customs.

Enhver affilieret indkomst inden for et skatteår, som er under 1.000 £, kan falde ind under betingelserne for handelsindkomstgodtgørelse. Ved at udnytte denne indkomstgodtgørelse kan enkeltpersoner tjene op til 1.000 £ uden at skulle give HMRC besked. Det er dog afgørende at forstå, at dette beløb er i forhold til en tilknyttet virksomheds indkomst og ikke nødvendigvis dens fortjeneste.

For at undgå problemer eller fejl er det bedst at registrere dig hos HMRC uanset det beløb, du tjener i løbet af skatteåret. Dette er med til at forhindre problemer, når omsætningen stiger, og sikrer, at UK-baserede datterselskaber undgår store registreringsbøder i fremtiden.

Registrering af affilierede indtægter hos HMRC

For at kunne registrere affilierede indtægter korrekt hos HMRC skal en affilieret virksomhed registrere sig selv som enten selvstændig erhvervsdrivende eller som et aktieselskab. For selvstændige kan registreringen ske ved at udfylde en formular på HM Revenue & Customs websted.

![]() (Registreringsproces for HMRC)

(Registreringsproces for HMRC)

For at sikre en hurtigere og mere effektiv proces er det en god idé at have følgende oplysninger ved hånden.

- Fuldt navn

- Fødselsdato

- Nationalt forsikringsnummer

- Registreret britisk adresse

- Telefonnummer og e-mail-adresse

- Pas og kørekort

- Lønsedler og P60'er

- Startdatoen for den tilknyttede virksomhed

For personer, der vælger at registrere sig som selvstændige uanset indtjening, anbefales det, at tilknyttede virksomheder gør det senest den 5. oktober fra udgangen af det første skatteår som virksomhed. Med andre ord er en virksomhed, der starter i januar 2023, forpligtet til at give HMRC besked senest den 5. oktober 2023.

Hvis en frist er overskredet, er det vigtigt at registrere sig så hurtigt som muligt for at undgå risikoen for at blive straffet for sent.

Alt-i-en-platformen til effektiv SEO

Bag enhver succesfuld virksomhed ligger en stærk SEO-kampagne. Men med utallige optimeringsværktøjer og -teknikker at vælge imellem kan det være svært at vide, hvor man skal starte. Nå, frygt ikke mere, for jeg har lige det, der kan hjælpe dig. Jeg præsenterer Ranktracker alt-i-en platformen til effektiv SEO

Vi har endelig åbnet for gratis registrering til Ranktracker!

Opret en gratis kontoEller logge ind med dine legitimationsoplysninger

For tilknyttede virksomheder, der ønsker at registrere sig som et aktieselskab, skal de skridt, der er taget for at registrere sig hos Companies House, være gennemført, før der modtages nogen affilierede indtægter. Når selskabet er blevet registreret, vil HMRC blive underrettet om oprettelsen. Herefter bør et Limited Company modtage et brev fra HMRC, der indeholder følgende oplysninger:

- Bekræftelse af det begrænsede selskab

- De skatteregler og krav, der skal overholdes

- Den unikke skatteyderreference (UTR), der skal bruges i skattesager

Betaling af skat af affilierede indtægter

Når affiliate-indtægten overstiger den ovennævnte tærskel på 1.000 £, er der mulighed for at tjene op til 12.570 £ inden for et skatteår uden at skulle betale skat. Dette er kendt som et skattefrit personligt tillæg. Husk på, at dette ikke udelukker en affiliate fra sit ansvar for at registrere sig hos HMRC og oplyse om indtjening.

Nedenfor er der en oversigt over de britiske indkomst- og skattepligtige indkomstgrupper.

- En skattesats på 0 % på indkomster op til 12 570 £ (personligt fradrag)

- En skattesats på 20 % på indkomster mellem 12 571 £ og 50 270 £ (basissats)

- En skattesats på 40 % på indkomster mellem 50 271 £ og 150 000 £ (højere sats)

- En skattesats på 45 % på indkomster over 150 000 £ (tillægssats)

Personer, der tjener en affilieret indkomst som led i et sidegig og fortsat har fuldtidsbeskæftigelse, skal være opmærksomme på, at indkomstskatten vil blive fastsat på grundlag af den samlede indkomst. Når den skattepligtige indkomst skal beregnes, er det derfor vigtigt at medregne alle indtægter i løbet af skatteåret.

Forbundsmedlemmer, der registrerer sig hos HMRC som selvstændige, skal også betale national forsikring på ethvert overskud, der overstiger de ovenfor nævnte personlige tærskler for fradrag. For tilknyttede virksomheder, der er selvstændige erhvervsdrivende, vil de nationale forsikringssatser falde ind under enten klasse 2 eller klasse 4.

For skatteåret 2022/2023 er de nationale forsikringssatser som følger:

Klasse 2 national forsikring - £ 3,15 pr. uge på overskud over £ 6,725 pr. år

Klasse 4 national forsikring - 9,73 % på overskud mellem 11.908 £ og 50.270 £ og 2,72 % på overskud over dette beløb.

Indkomst fra affilierede virksomheder og nøjagtigt regnskab

![]() (Et dashboard til regnskabsprogram)

(Et dashboard til regnskabsprogram)

En afgørende del af at opretholde en lille virksomhed (eller en karriere som selvstændig) er at føre et nøjagtigt regnskab. Derfor er det en grundlæggende del af enhver skattepligtig person eller virksomhedsejer at holde styr på regnskabsspørgsmål og kommende datoer for forfaldne betalinger. For at hjælpe selvstændige erhvervsdrivende (og også små virksomhedsejere) med denne opgave indførte regeringen derfor initiativet Making Tax Digital, som forpligtede virksomheder til at føre digitaliserede regnskaber og indsende regelmæssige opdateringer til HMRC. Ideen er at fremme en hurtigere og mere strømlinet skatteproces. For at kunne drage fordel af disse systemer og indberette eventuelle virksomhedsindtægter til HMRC på en mere forenklet måde, skal virksomhederne have MTD-kompatibel software (Making Tax Digital). Fra april 2024 vil dette system gælde for alle, der er registreret til selvangivelse, hvilket er der, hvor de fleste britiske datterselskaber sandsynligvis vil være placeret.

Tilladte udgifter for tilknyttede virksomheder

Selvstændige erhvervsdrivende har ret til at foretage visse fradrag fra omkostningerne ved at drive en virksomhed. Disse er almindeligt kendt som tilladte udgifter. Hvis en selvstændig erhvervsdrivende f.eks. har en årlig indkomst på 35 000 £, men kræver 5 000 £ tilbage i tilladte udgifter, skal der kun betales skat af det resterende beløb på 30 000 £ (den skattepligtige fortjeneste).

Nedenfor er nogle af de standardudgifter, som selvstændige erhvervsdrivende i affiliate-branchen muligvis ikke skal betale skat af.

- Kontoromkostninger som f.eks. mærkepapir eller telefonregninger

- Rejseudgifter (benzin, tog, parkering osv.)

- Finansielle omkostninger som f.eks. bankgebyrer eller forsikringer

- Udgifter tilrevision og vedligeholdelse afwebstedet

- Omkostninger til reklame og markedsføring af virksomheder

- Uddannelseskurser i forbindelse med virksomheden

Affiliates, der arbejder hjemmefra, kan stadig få refunderet nogle af udgifterne til følgende udgifter:

- Rådsskat

- Regninger for varme og elektricitet

- Internet- og telefonregninger

- Husleje og renter af realkreditlån

For at kunne gøre dette skal de tilknyttede virksomheder, der arbejder hjemmefra, imidlertid dele disse omkostninger op efter en rimelig beregningsmetode.

En affiliate, der arbejder hjemmefra i et hjem med 6 soveværelser, må f.eks. kun bruge 1 værelse som kontor. Hvis en årlig elregning er på 900 £, kan en affilieret partner kræve 150 £ af denne regning tilbage som en tilladt udgift (900 £ divideret med 6 er lig med 150 £).

For datterselskaber, der er registreret som et aktieselskab, er reglerne lidt anderledes. Forretningsomkostninger kan trækkes fra det årlige overskud før skat, og alt, hvad der anvendes personligt som en fordel for virksomheden, skal indberettes til HMRC.

Indsendelse af din selvangivelse som affiliate

I Det Forenede Kongerige begynder skatteåret den 6. april i et givet år og slutter den 5. april det følgende år. Digitaliseringen af skattesager har gjort det lettere at lave en mere forenklet selvangivelse, som kan foretages ved hjælp af HMRC's onlineportaler til selvangivelse. Ved at sikre, at alle selvangivelser indsendes til tiden, forhindrer man potentielle bøder og problemer senere på året for en affilieret virksomhed.

Det eneste, som en fuldt registreret affilieret virksomhed skal bruge for at indsende en selvangivelse, er det bruger-id og den adgangskode, som HMRC har givet den dag, hvor virksomheden blev registreret.

For selskaber med begrænset ansvar skal tilknyttede selskaber indsende regnskaber til Companies House ud over de selvangivelser, der skal indsendes til HMRC. For nogle private Limited Companies er det muligt at indsende begge disse sammen, afhængigt af om der er behov for en revisor.

Alt-i-en-platformen til effektiv SEO

Bag enhver succesfuld virksomhed ligger en stærk SEO-kampagne. Men med utallige optimeringsværktøjer og -teknikker at vælge imellem kan det være svært at vide, hvor man skal starte. Nå, frygt ikke mere, for jeg har lige det, der kan hjælpe dig. Jeg præsenterer Ranktracker alt-i-en platformen til effektiv SEO

Vi har endelig åbnet for gratis registrering til Ranktracker!

Opret en gratis kontoEller logge ind med dine legitimationsoplysninger

For at kunne indsende en selvangivelse til HMRC uafhængigt af Companies House kan følgende HMRC-oplysninger være nyttige for at sikre, at alt er korrekt og redegjort for. For at fremskynde processen er det bedst at have alle Companies House-oplysninger og registreringsnumre ved hånden samt alle HMRC-kontooplysninger.

Indkomst og skat af tilknyttede virksomheder: Forenklede processer for en succesfuld fremtid

Uanset hvor mange timer der bruges på en affiliate virksomhed, og uanset om overskuddet kommer fra en hobby på deltid eller et fuldtidsforetagende, er det vigtigt at holde styr på indtjening, skyldige skatter og de datoer, hvor de skal betales, for at opretholde en succesfuld virksomhed.

Som fuldt registreret virksomhedsejer skal en affilieret virksomhed føre klare og præcise optegnelser over alle finansielle oplysninger, transaktioner og udgifter. For at sikre, at fremtidige skatter indsendes rettidigt og korrekt, har regeringen opfordret enkeltpersoner til at omfavne overgangen til en fuldt digital skatteplatform for at opnå større effektivitet, gennemsigtighed og nøjagtighed.

Ved at være årvågne og omhyggelige med, hvad der skal betales, og hvornår det skal gøres, kan tilknyttede virksomheder lægge grunden til en fremtid, der er nemmere at administrere, planlægge og i sidste ende er mere praktisk for at holde deres virksomhed i overensstemmelse med de britiske skattelove.

For yderligere vejledning og andre spørgsmål skal du besøge HM Revenue & Customs' websted, der er dedikeret til erhvervslivet og selvstændige erhvervsdrivende.