Úvodní stránka

Jste majitelem malé firmy? Chcete zlepšit své peněžní toky? Financování pohledávek může být řešením, které potřebujete.

Využitím nezaplacených faktur získáte přístup k trvalému toku finančních prostředků, které pomohou vašemu podnikání růst. Podívejme se, jak tato možnost financování funguje a jak může být pro vaše podnikání přínosná.

Pojďme prozkoumat, jak může financování pohledávek povznést vaše podnikání do nových výšin!

Definice financování pohledávek

Financování pohledávek je druh financování podnikání, který zahrnuje použití faktur jako zástavy k zajištění úvěru.

Od tradičního bankovního financování se liší tím, že umožňuje společnostem rychlý přístup k finančním prostředkům tím, že v podstatě prodají své pohledávky finančníkovi.

Využitím svých pohledávek mohou podniky uvolnit peněžní tok a zlepšit svou pozici pracovního kapitálu, aniž by se musely zadlužovat.

Toto financování je však spojeno s riziky, jako jsou případné poplatky faktoringových společností a riziko, že zákazník nezaplatí.

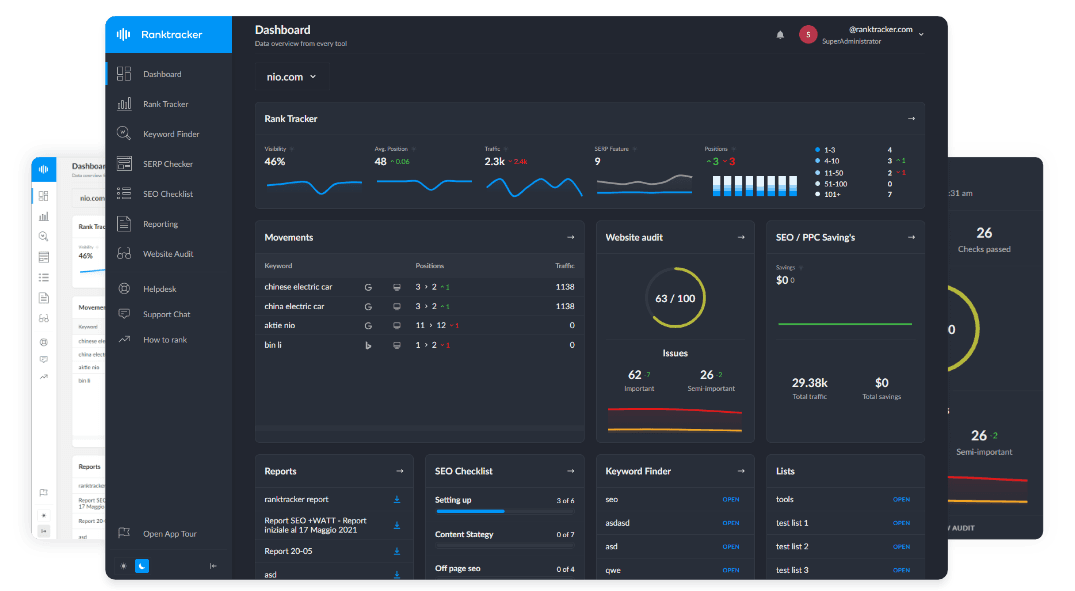

Univerzální platforma pro efektivní SEO

Za každým úspěšným podnikem stojí silná kampaň SEO. Vzhledem k nesčetným optimalizačním nástrojům a technikám je však těžké zjistit, kde začít. No, už se nebojte, protože mám pro vás přesně to, co vám pomůže. Představuji vám komplexní platformu Ranktracker pro efektivní SEO.

Konečně jsme otevřeli registraci do nástroje Ranktracker zcela zdarma!

Vytvoření bezplatného účtuNebo se přihlaste pomocí svých přihlašovacích údajů

Financování pohledávek může být rychlým řešením potřeb cash flow, ale podniky by měly zvážit i alternativní možnosti financování, jako jsou úvěrové linky nebo půjčky na základě aktiv, které mohou být z dlouhodobého hlediska levnější.

Porozumění základům

Faktoring pohledávek vs. tradiční bankovní financování

Faktoring pohledávek a tradiční bankovní financování se liší způsobem financování podniku.

Tradiční bankovní půjčky vyžadují zajištění a dobré úvěrové skóre. Financování pohledávek využívá k zajištění kapitálu nezaplacené faktury.

Faktoringové společnosti tyto faktury odkupují se slevou, čímž získávají okamžitý peněžní tok bez vzniku dluhu.

To je výhodné pro podniky s nestálým peněžním tokem nebo slabší úvěrovou historií.

Bankovní financování je přísnější a zaměřuje se na bonitu a finanční zdraví.

Podniky, které mají krátkodobé problémy s peněžními toky, často dávají přednost faktoringu pohledávek pro rychlejší přístup k finančním prostředkům.

Univerzální platforma pro efektivní SEO

Za každým úspěšným podnikem stojí silná kampaň SEO. Vzhledem k nesčetným optimalizačním nástrojům a technikám je však těžké zjistit, kde začít. No, už se nebojte, protože mám pro vás přesně to, co vám pomůže. Představuji vám komplexní platformu Ranktracker pro efektivní SEO.

Konečně jsme otevřeli registraci do nástroje Ranktracker zcela zdarma!

Vytvoření bezplatného účtuNebo se přihlaste pomocí svých přihlašovacích údajů

Prodejem faktur lze zlepšit rychlý poměr, zajistit provozní kapitál a vyhnout se novým rizikům zadlužení.

Efektivní správa pohledávek pomáhá udržovat peněžní tok a finanční stabilitu podniků.

Klíčové poznatky o strukturování financování pohledávek

Podniky by měly při strukturování financování pohledávek zvážit několik faktorů, aby maximalizovaly jeho výhody.

Své faktury mohou použít jako zástavu k zajištění úvěru nebo úvěrové linky na základě hodnoty faktury. To umožňuje rychlý přístup ke kapitálu bez dopadu na rozvahu.

Tento způsob financování zefektivňuje řízení peněžních toků a pracovního kapitálu, protože převádí pohledávky na okamžitou hotovost.

Společnosti by si však měly dávat pozor na možné nevýhody, jako jsou vysoké poplatky účtované poskytovateli financování, které mohou snížit ziskovost.

Řízení rizik je také nezbytné k zajištění toho, aby zákazníci plnili platební závazky podle dohody.

Porozumění financování pohledávek může podnikům pomoci zlepšit likviditu a finanční zdraví.

Výhody financování pohledávek

Odblokování peněžních toků

Podniky mohou zlepšit své peněžní toky prostřednictvím financování pohledávek. Jedná se o využití neuhrazených faktur k získání úvěru.

Tímto způsobem získávají společnosti okamžitý kapitál z nezaplacených faktur. Pomáhá to s potřebou cash flow.

Tato strategie zvyšuje provozní kapitál. Pomáhá plnit finanční závazky a investovat do růstu.

Důležitá je také správa závazků. Udržuje vyrovnané peněžní toky.

Podniky mohou spolupracovat s finančními institucemi a sestavit plán financování pohledávek. Jako zástavu použijí své faktury.

Toto uspořádání snižuje riziko pro věřitele. Zároveň poskytuje podnikům prostředky na další provoz a expanzi.

Financování pohledávek je pro podniky užitečným řešením, jak optimalizovat peněžní tok a hodnotu majetku.

Využití oběžných aktiv

Podniky mohou zvýšit provozní kapitál využitím oběžných aktiv, jako jsou pohledávky, prostřednictvím možností financování, jako je faktoring. Jedná se o prodej nezaplacených faktur finančníkovi, který tak rychle získá peníze namísto čekání na platby od zákazníků. Je to způsob, jak zvýšit provozní kapitál, aniž byste si museli brát tradiční úvěr.

Efektivní řízení závazků je v tomto procesu klíčové pro udržení zdravého cash flow. Pečlivým vyvážením platebních podmínek závazků a inkasa pohledávek může společnost maximalizovat hodnotu svých aktiv. Toto uspořádání financování nabízí řešení pro krátkodobé potřeby hotovosti bez zvýšení zadlužení v rozvaze.

Využití oběžných aktiv, jako je financování pohledávek, může podnikům pomoci zvýšit likviditu a účinně řídit rizika.

Správa závazků

Podniky se často zaměřují na řízení svých závazků, aby zlepšily cash flow. Strategickým řízením příchozích faktur může mít společnost dostatek provozního kapitálu na výdaje. Tím se eliminuje potřeba nákladných úvěrů. Taktiky, jako je vyjednávání delších platebních podmínek s dodavateli, využívání online platforem pro zpracování faktur a nastavení jasných platebních zásad, mohou pomoci snížit zpoždění plateb a zlepšit cash flow.

Využití možností, jako je financování pohledávek, může navíc nabídnout rychlé navýšení kapitálu na základě hodnoty neuhrazených faktur. To je výhodné v období vysokých nákladů nebo nízkých příjmů. Aktivní správa pohledávek umožňuje podniku sledovat dluhy, snižovat finanční rizika a udržovat zdravou rozvahu. Prostřednictvím efektivního řízení závazků mohou podniky dosáhnout finanční stability a uspět tak na dnešním konkurenčním trhu.

Zvyšování pracovního kapitálu

Financování pohledávek pomáhá podnikům zvýšit jejich provozní kapitál. Tento nástroj zahrnuje získání úvěru na základě neuhrazených faktur pro rychlý přístup k penězům. Podniky prodávají své faktury finančníkovi se slevou za okamžitou hotovost, čímž řeší krátkodobé potřeby cash flow. Tento proces mění pohledávky na likvidní aktiva, čímž zvyšuje provozní kapitál a udržuje provoz.

Kromě toho může toto financování pomoci řídit závazky, snížit riziko zadlužení a udržet zdravou rozvahu. Zlepšuje cash flow, pohotový ukazatel a poskytuje flexibilitu ve finančním řízení. Mezi hlavní výhody patří rychlejší přístup k finančním prostředkům, lepší cash flow a lepší řízení finančních závazků.

Jak funguje financování pohledávek

Proces upisování

Proces upisování pohledávek zahrnuje několik kroků:

Nejprve finančník posoudí hodnotu neuhrazených faktur podniku, aby určil výši kapitálu. Toto posouzení vychází z bonity zákazníků, jejichž platby slouží jako zajištění úvěru.

Financování pohledávek se zaměřuje na hodnotu faktur v průběhu finanční historie společnosti. Zohledňují se faktory, jako je ukazatel pohotové likvidity, likvidní aktiva a úvěrové hodnocení zákazníka.

Vyhodnocením těchto faktorů mohou finančníci posoudit riziko spojené s financováním pohledávek. Cílem je zajistit, aby aktiva pokryla splátku úvěru.

Cílem tohoto procesu je poskytnout podnikům krátkodobé řešení pro zlepšení peněžních toků prostřednictvím prodeje jejich pohledávek. Podniky tak mohou využívat aktiva, aniž by se zadlužovaly.

Tato strategie financování je cenná pro řízení závazků a inkasa. Zahrnuje poplatky, zůstatky a správu rozvahy klienta.

Příklad AR Finance

Příklad financování pohledávek ukazuje výhody financování pohledávek pro podniky.

Společnosti mohou zlepšit svůj provozní kapitál a investovat do růstových příležitostí tím, že převedou neuhrazené faktury na okamžitou hotovost prostřednictvím úvěru.

Při strukturování smlouvy o financování pohledávek je třeba pečlivě vyhodnotit faktory, jako je hodnota faktury, bonita zákazníků a rozvaha společnosti, aby se snížilo riziko.

Financování pohledávek v praxi spočívá v tom, že podnik prodá své faktury finančníkovi se slevou výměnou za rychlý přístup k penězům.

Tato strategie může pomoci řídit peněžní toky, snížit zadlužení a zlepšit celkové finanční řízení společnosti.

Pomocí tohoto krátkodobého řešení mohou podniky využít své pohledávky jako prodej cenného majetku, aby si zajistily úvěrovou linku a zvýšily svůj kapitál, aniž by musely přijímat další dluhy nebo zástavy.

Nevýhody a rozptýlení financování pohledávek

Potenciální rizika a výzvy

Mezi potenciální rizika spojená s financováním pohledávek patří možnost, že odběratelé nebudou splácet, což povede k problémům s peněžními toky podniku, který se na financování spoléhá.

Pokud navíc faktury použité jako zajištění obsahují nepřesnosti, může je poskytovatel financování odmítnout, což ovlivní schopnost společnosti zajistit si potřebné finanční prostředky. Toto financování je také spojeno s poplatky a úroky, které se mohou v průběhu času sčítat a zvyšovat celkové náklady na půjčku. Problémy spojené s využitím financování pohledávek jako možnosti financování mohou spočívat v řízení rovnováhy mezi využitím faktur pro okamžité kapitálové potřeby a zajištěním zdravé úrovně provozního kapitálu pro každodenní provoz. Podniky musí také zvážit, jakým způsobem mohou factoringové společnosti komunikovat se zákazníky během vymáhání pohledávek, protože to může ovlivnit vztahy s klienty.

Kromě toho je třeba při financování pohledávek pečlivě řídit riziko kumulace dluhů a dopad na rozvahu a úvěrové hodnocení společnosti.

Dlouhodobé náklady a úvahy

Při úvahách o financování pohledávek by podniky měly vědět o možných dlouhodobých nákladech.

Využitím financování faktur mohou společnosti čelit vyšším poplatkům od faktoringových společností nebo finančníků. To může mít dopad na jejich hospodářský výsledek.

Existuje také riziko, že zákazníci nezaplatí. To by mohlo vést ke kumulaci dluhů.

Podniky by měly pečlivě sledovat, jak financování pohledávek ovlivňuje jejich dlouhodobé finanční zdraví a stabilitu.

Měli by zvážit, jaký to bude mít dopad na jejich rozvahu, úvěrové skóre a výši dluhu.

Podniky by se také měly zaměřit na to, jak financování pohledávek ovlivňuje jejich provozní kapitál a schopnost investovat do příležitostí k růstu.

Zvážením těchto faktorů mohou společnosti vytvořit dobrou strategii financování. Tím sníží riziko a dlouhodobě zvýší hodnotu svých aktiv.

Levnější alternativy financování pohledávek

Zkoumání dalších možností financování

Kromě financování pohledávek mají podniky k dispozici různé možnosti financování. Mohou zvážit tradiční bankovní úvěry, úvěrové linky a půjčky na základě aktiv.

Univerzální platforma pro efektivní SEO

Za každým úspěšným podnikem stojí silná kampaň SEO. Vzhledem k nesčetným optimalizačním nástrojům a technikám je však těžké zjistit, kde začít. No, už se nebojte, protože mám pro vás přesně to, co vám pomůže. Představuji vám komplexní platformu Ranktracker pro efektivní SEO.

Konečně jsme otevřeli registraci do nástroje Ranktracker zcela zdarma!

Vytvoření bezplatného účtuNebo se přihlaste pomocí svých přihlašovacích údajů

Faktoring například zahrnuje prodej faktur finančníkovi za okamžitou hotovost se slevou. Úvěry založené na aktivech využívají k zajištění úvěru zástavu společnosti, jako jsou zásoby nebo vybavení.

Tyto možnosti financování se liší náklady, flexibilitou a dostupností. Při výběru musí společnosti zvážit poplatky, sazby, okamžité kapitálové potřeby a dlouhodobé finanční cíle.

Důležité je pochopit, jak tato rozhodnutí ovlivňují rozvahu společnosti, peněžní toky a řízení rizik. Vyhodnocení faktorů, jako jsou požadavky na úvěrové skóre, výše dluhů a řízení vymáhání pohledávek, pomáhá podnikům přijímat informovaná rozhodnutí na podporu růstu a finanční stability.

Závěrečné myšlenky

Financování pohledávek pomáhá podnikům získat přístup k hotovosti prodejem nezaplacených faktur se slevou třetí straně - věřiteli.

Tato možnost je rychlá a účinná a umožňuje společnostem zlepšit likviditu bez dalšího zadlužování. Je to skvělý způsob, jak řešit krátkodobé potřeby cash flow.

ČASTO KLADENÉ DOTAZY

Co je financování pohledávek?

Financování pohledávek je druh financování, kdy společnost obdrží úvěr na základě svých neuhrazených faktur. Věřitel inkasuje platby přímo od zákazníků. To může pomoci zlepšit peněžní tok a poskytnout provozní kapitál na provoz podniku.

Jak financování pohledávek pomáhá uvolnit cash flow?

Financování pohledávek pomáhá uvolnit peněžní tok tím, že poskytuje okamžité finanční prostředky na neuhrazené faktury. To může pomoci podnikům s omezeným kapitálem pokrýt výdaje, investovat do příležitostí k růstu a zajistit hladký provoz.

Jaké jsou výhody financování pohledávek?

Financování pohledávek zajišťuje okamžitý tok hotovosti, zlepšuje provozní kapitál a pomáhá podnikům pokrýt výdaje, jako jsou mzdy, zásoby a možnosti růstu. Tato možnost financování může také snížit riziko nedobytných pohledávek a zlepšit úvěrový rating podniků.

Je financování pohledávek běžnou praxí ve firmách?

Ano, financování pohledávek je běžnou praxí v podnicích, zejména v malých a rostoucích společnostech. Umožňuje podnikům rychlý přístup k hotovosti tím, že jejich neuhrazené faktury slouží jako zástava. Mnoho průmyslových odvětví, jako je výroba, personální služby a doprava, využívá financování pohledávek ke zlepšení cash flow.

Jak se mohou podniky kvalifikovat pro financování pohledávek?

Podniky se mohou kvalifikovat pro financování pohledávek, pokud mají stálý tok neuhrazených faktur od bonitních zákazníků. Měly by mít také záznamy o včasných platbách a silnou finanční stabilitu. Příkladem způsobilých odvětví jsou výroba, distribuce a profesionální služby.