Въведение

Интересувате се от търговия с опции и ливъридж, но не сте сигурни откъде да започнете? Тези понятия може да звучат плашещо, но не се притеснявайте - ние ще ви ги обясним с прости думи.

Разбирането на тези инструменти може да ви помогне да увеличите потенциалните си печалби на фондовия пазар.

Така че седнете и се пригответе да научите основите на търговията с опции и ливъридж в достъпен за начинаещи преглед.

Разбиране на търговията с опции и ливъридж: Ръководство за начинаещи

Ливъриджът при търговията с опции се отнася до стратегията за използване на заемен капитал за увеличаване на потенциалната възвръщаемост на инвестицията. Когато търговецът използва ливъридж, той е в състояние да контролира по-голяма позиция на пазара с по-малък капитал.

Например, ако инвеститор закупи договор за опция за 500 USD със съотношение на ливъридж 10:1, той ще трябва да вложи само 50 USD от собствения си капитал. Това засилва както печалбите, така и загубите, затова е важно начинаещите да разберат свързаните с това рискове.

Начинаещите трейдъри могат да определят точките на вход и изход, като извършват технически анализ на базисната це�нна книга, разглеждат движението на цените и отчитат пазарните тенденции. Разработването на план за търговия, който включва конкретни критерии за влизане и излизане от сделките, може да помогне на начинаещите търговци да останат дисциплинирани и да избегнат емоционалното вземане на решения.

Търговията с опции предлага предимството на ограничен риск от понижение чрез закупуване на пут опция или използване на стратегии като покрити кол опции за защита от понижение. Търговията с опции обаче крие и рискове, като например потенциална загуба на цялата платена премия, особено ако опцията изтече извън парите. От съществено значение е начинаещите да обмислят внимателно тези фактори, преди да инвестират в опции като част от портфейла си.

Основи на търговията с опции

Определение за търговия с опции

Търговията с опции включва покупка и продажба на договори. Тези договори дават право на търговеца да купи или продаде акция на определена цена в рамките на определен период от време. За разлика от традиционната търговия с акции, при която се купуват и продават действителни акции, при търговията с опции търговците плащат премия за тези договори.

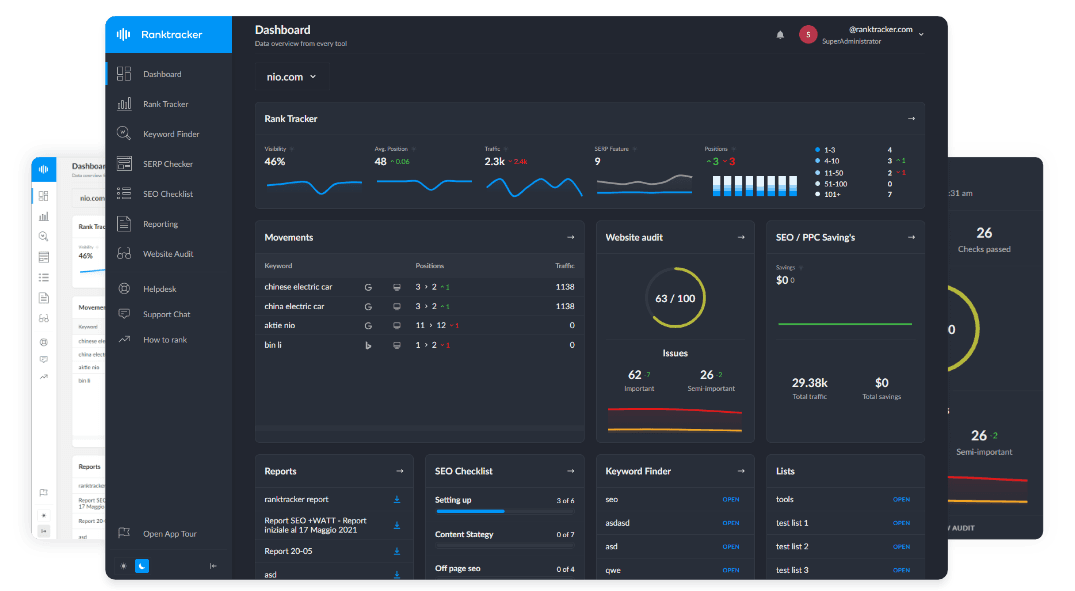

Универсалната платформа за ефективна SEO оптимизация

Зад всеки успешен бизнес стои силна SEO кампания. Но с безбройните инструменти и техники за оптимизация, от които можете да избирате, може да е трудно да разберете откъде да започнете. Е, не се страхувайте повече, защото имам точно това, което ще ви помогне. Представяме ви платформата Ranktracker "всичко в едно" за ефективна SEO оптимизация

Най-накрая отворихме регистрацията за Ranktracker напълно безплатно!

Създаване на безплатен акаунтИли влезте в системата, като използвате данните си

Рискът при търговията с опции е ограничен до премията, платена за договора. Тази конфигурация осигурява защита на инвеститорите срещу потенциални негативни ефекти. Ливъриджът е значителен фактор при търговията с опции. Той позволява на трейдърите да контролират по-голяма позиция с по-малък капитал.

Въпреки че ливъриджът може да увеличи потенциалната възвръщаемост, той също така повишава риска от загуба на капитал. Трейдърите могат да използват ливъридж, за да прилагат стратегии като покрити кол-позиции или защитни пут-позиции, за да се предпазят от загуби в текущите си позиции.

Разбирането на датата на изтичане на срока, цената на изпълнение и паричната стойност на опцията е от решаващо значение за вземането на информирани решения при търговия с опции. Ефективното управление на портфейла също разчита на това разбиране.

Видове опции

Съществуват два основни вида опции, които се предлагат за търговия: кол опции и пут опции.

Кол опциите дават право на търговеца да закупи акции от дадена акция на определена цена (цена на изпълнение). Пут опциите, от друга страна, дават право на търговеца да продаде акции на определена цена.

Всеки вид опция има своя собствена премия, която търговецът трябва да плати, за да закупи опционния договор. Рискът при търговията с опции идва от потенциалната загуба на платената премия.

Инвеститорите могат да из�берат най-подходящия вид опция за своите стратегии за търговия въз основа на своите пазарни перспективи и толерантност към риска. Например, търговец, който вярва, че цената на дадена акция ще се повиши, може да избере кол опция, докато търговец, който очаква акцията да поевтинее, може да избере пут опция.

Универсалната платформа за ефективна SEO оптимизация

Зад всеки успешен бизнес стои силна SEO кампания. Но с безбройните инструменти и техники за оптимизация, от които можете да избирате, може да е трудно да разберете откъде да започнете. Е, не се страхувайте повече, защото имам точно това, което ще ви помогне. Представяме ви платформата Ranktracker "всичко в едно" за ефективна SEO оптимизация

Най-накрая отворихме регистрацията за Ranktracker напълно безплатно!

Създаване на безплатен акаунтИли влезте в системата, като използвате данните си

Като разбират характерист�иките на различните видове опции и как те съответстват на инвестиционните им цели, търговците могат ефективно да използват търговията с опции, за да повишат възвръщаемостта и да управляват риска в портфейлите си.

Основни термини в търговията с опции

Търговията с опции включва договори за търговия, които дават на търговците правото да купуват или продават ценни книжа на определена цена преди края на договора. Познаването на основните термини е важно за ефективното ориентиране на този пазар.

Видовете опции, като кол опции, пут опции, покрити кол опции и защитни пут опции, влияят върху стратегиите за търговия. Те помагат за управление на риска, генериране на доход или пазарни спекулации.

Общоприетите термини включват цена на упражняване, платена премия, вътрешна стойност, паричност, дата на изтичане и нетна премия за опция.

Тъй като ливъриджът увеличава потенциалната възвръщаемост и рисковете, разбирането на функционирането на ливъриджа при търговията с опции е от решаващо значение. Ливъриджът позволява на трейдърите да контролират по-голяма позиция с по-малък капитал, но може да доведе до по-големи загуби, ако търговията се обърка.

Търговците трябва да оценят влиянието на ливъриджа върху решенията си за управление на риска и постигане на инвестиционните си цели при търговията с опции.

Общи стратегии за търговия с опции

Дългосрочно повикване

Стратегията за опции Long Call включва закупуване на кол опция върху базов актив, например акция, при определена цена на изпълнение. Целта е пазарната цена на актива да се повиши над цената на упражняване преди изтичането на срока на опцията.

Тази стратегия позволява на трейдърите да се възползват от увеличението на цената на актива, без да притежават акции. Като плащат премия за кол опцията, трейдърите получават правото да купят актива на цената на изпълнение. Това осигурява ливъридж и потенциал за висока възвръщаемост.

Инвеститорите, които използват стратегията Long Call, могат да се възползват от експозиция на пазара с ограничен риск от понижение. Най-многото, което мо�гат да загубят, е премията, платена за опцията. Тази стратегия е чудесна за бичи настроени инвеститори, които очакват цената на актива да се повиши.

Дълъг пут

Дългата пут опция е вид стратегия за търговия с опции. При тази стратегия търговецът купува пут-опция върху определена базова ценна книга.

Пут опцията дава право на търговеца да продаде базовия актив на предварително определена цена (цена на изпълнение) преди датата на изтичане на опцията. Но търговецът не е задължен да направи това.

Инвеститорите използват тази стратегия, когато очакват цената на базовия актив да се понижи.

Предимства на стратегията за дълги путове:

- Ограничен риск от спад

- Максималната загуба е ограничена до премията, платена за опцията.

- Осигурява защита при спад на пазарната цена

Рискове на стратегията за дълги пут позиции:

- Пазарната цена може да не намалее според очакванията

- Загуба на платената премия, ако цената не се движи според очакванията

Търговията с опции, включително стратегията за дълги пут опции, може да предложи ливъридж и потенциално да увеличи в�ъзвръщаемостта. Важно е обаче инвеститорите да са наясно с рисковете, свързани с тях, преди да ги добавят към инвестиционния си портфейл.

Bull Call Spread

Bull Call Spread е стратегия за търговия с опции. Тя включва покупка на кол опция и продажба на друга кол опция с по-висока цена на изпълнение. И двете опции са с една и съща дата на изтичане.

Тази стратегия е от полза за трейдърите с бичи пазарни перспективи. Тя използва движението на цените на базовия актив. Търговците печелят от разликата в платените и получените премии.

Това обаче крие рискове. Тези рискове са свързани главно с това, че цената на акциите не отговаря на очакванията на търговеца. Ако цената на акциите не се повиши според очакванията, може да възникнат загуби поради премията, платена за кол опцията.

Освен това защитата от понижение при Bull Call Spread е ограничена. Ако пазарната цена на ценната книга падне под цената на изпълнение на кол опцията, загубите могат да бъдат значителни.

Спред на мечките Put

Bear Put Spread в търговията с опции включва закупуване на пут опция. Едновременно с това се продава друга пут опция с по-ниска цена на изпълнение върху същата базова ценна книга.

Трейдърите използват тази стратегия, за да спечелят от умерен спад в цената на актива. Тя помага за ограничаване на рисковата експозиция в сравнение с директната покупка на пут опция. Тази стратегия предлага ограничена защита от понижение, като същевременно позволява потенциални печалби при спад на цената на акциите.

В сравнение с други стратегии за търговия с опции, като например дълга пут опция или защитна пут опция, Bear Put Spread позволява на инвеститорите да намалят премията, платена за опционния договор, като продадат и пут опция. Това може да намали общите разходи по сделката и да подобри потенциалната възвръщаемост.

Използването на мечи пут спред е изгодно, когато инвеститорите имат мечи възгледи за пазара или за конкретна акция. Той може да бъде ефективен, когато целта е да се извлече полза от потенциален спад на пазарната цена на базовия актив, като същевременно се поддържа ограничена рискова експозиция. Освен това Bear Put Spread може да бъде част от по-голям търговски план за управление на риска от понижение и повишаване на възвръщаемостта в портфейла.

Straddle

При търговията с опции "страддъл" включва закупуване на кол опция и пут опция на една и съща цена и дата на изтичане за една и съща базова ценна книга.

Тази стратегия се използва, когато трейдърът очаква значително движение на цената на акциите, но не е сигурен в посоката.

При страддъл търговецът може да се възползва от движенията на цените отвъд цената на упражняване плюс платената нетна премия за опцията.

Тази конфигурация позволява неограничена възвръщаемост, ако цената на акциите се промени значително, като същевременно ограничава риска от понижение до премията, платена за опциите.

Например, ако търговецът очаква голямо съобщение за приходите, което може да разклати цената на акциите, страддълът може да помогне да се извлече печалба от пазарната волатилност, независимо от посоката на акциите след съобщението.

Задушаване

Стратегията "strangle" в търговията с опции включва покупката или продажбата на кол опция и на пут опция върху един и същ базов актив.

Те имат различни цени на изпълнение.

Трейдърите използват тази стратегия, за да се възползват от значителното движение на цените, без да е необходимо да предвиждат посоката.

Страндълът се различава от стратегията страдъл, тъй като кол и пут опциите имат различни цени на изпълнение.

Това осигурява на търговеца по-голяма гъвкавост по отношение на потенциалната печалба.

Трейдърите често избират strangle, когато очакват голямо ценово движение, но не са сигурни в посоката.

Той предлага ограничен риск с възможност за висока възвръщаемост, ако пазарът се промени значително.

Инвеститорите, които искат да запазят съществуваща позиция, използват strangle за защита от понижение.

Като използва концепциите за търговия с опции и се възползва от ливъридж, стратегията "strangle" може да помогне на трейдърите да максимизират възвръщаемостта, като същевременно управляват ефективно риска.

Предимства на търговията с опции

Търговията с опции има предимства пред другите форми на търговия. Ето някои предимства:

- С помощта на ливъридж трейдърите могат да контролират повече акции с по-малко пари. Това може да увеличи възвръщаемостта на инвестициите.

- Търговията с опции ограничава потенциалните загуби до премията, платена за опцията, като осигурява защита от понижение.

- Чрез стратегическо използване на кол и пут опции инвеститорите могат да управляват риска и да диверсифицират ефективно портфейлите си.

- Търговията с опции предлага гъвкавост на стратегиите, за да се възползвате от движенията на пазара, отчетите за приходите или дивидентите на акциите.

- Генерирането на доход е възможно чрез покрити кол опции или защитни пут опции.

- Правилното разбиране и използване на търговията с опции може да доведе до по-висока възвръщаемост, по-нисък риск и по-добро управление на портфейла.

Рискове, свързани с търговията с опции

Търговците, които търгуват с опции, трябва да знаят за свързаните с тях рискове. Един от рисковете е, че опциите могат да станат безполезни, ако цената на акциите не се движи според очакванията, което води до загуба на платената премия. Също така използването на ливъридж при търговията с опции може да увеличи рисковете, тъй като малка промяна в цената на актива може да доведе до големи загуби. За да се спра�вят с тези рискове, трейдърите могат да използват стратегии като покрити кол опции или защитни пут опции, за да намалят риска от спад.

За инвеститорите е важно да разберат връзката между цената на упражняване и пазарната цена на актива, както и доходността на опцията. Чрез разпределяне на инвестициите в различни активи търговците могат да намалят риска и да подобрят шансовете си за печалба. Разбирането на рисковете при търговията с опции и използването на подходящи стратегии за управление на риска може да помогне на търговците да се ориентират в сложността на пазара и да защитят парите си.

Използване на ливъридж при търговия с опции

Определение за ливъридж

Ливъриджът при търговията с опции позволява на търговците да контролират по-голяма позиция с по-малък капитал. Например закупуването на кол опция върху акция с цена на изпълнение 50 USD за премия от 5 USD дава право да се купят 100 акции по 50 USD всяка за 500 USD (без премията).

Този ливъридж може да увеличи възвръщаемостта, но и да увеличи рисковете. Търговците увеличават въздействието на пазарните движения върху инвестициите чрез ливъридж. Въпреки това загубите могат да бъдат по-големи, ако сделките се объркат. Разбирането на ливъриджа и неговите ефекти е от решаващо значение за формирането на ефективни стратегии за търговия с опции.

Как работи ливъриджът при търговията с опции

При търговията с опции се използва ливъридж за увеличаване на печалбите и загубите. Търговците могат да контролират голяма позиция с по-малко пари.

Например търговецът може да закупи опция за 100 акции на по-ниска цена от цената на акциите.

Ако акциите се движат благоприятно, възвръщаемостта може да бъде висока. Но и загубите могат да бъдат големи.

Управлението на рисковете, свързани с ливъриджа, е важно за портфейла за търговия с опции.

Използването на стратегии като покрити кол-ове или защитни путове може да помогне за подобряване на търговията.

Търговците трябва да намерят баланс между повишаването на възвръщаемостта и ограничаването на рисковете, за да постигнат инвестиционните си цели.

Инструменти за анализ за търговия с опции

Технически анализ

Техническият анализ е важен при �търговията с опции. Той помага на трейдърите да определят тенденциите и точките за вход/изход.

Трейдърите използват индикатори като пълзящи средни, RSI и MACD, за да вземат информирани решения въз основа на минали ценови движения.

Моделите на графиките, като глава и рамене, двойни върхове и дъна и триъгълници, също се използват за прогнозиране на бъдещи движения на цените.

Анализирането на тези модели помага на търговците да създават стратегии, за да се възползват от движението на цените на ценните книжа. Например, търговецът може да използва дълга пут опция при мечи пазар или покрит кол, за да генерира доход от съществуващи акции.

Използването на техническия анализ дава представа за тенденциите на пазара, като помага на търговците да управляват риска и потенциално да получават печалби.

Фундаментален анализ

Търговията с опции включва два вида анализ:

- -Фундаментален анализ:-

- Оценява вътрешната стойност на активи като акции, за да прогнозира промените в цените.

- Взема предвид фактори като финансовото състояние на компанията, пазарните тенденции, дивидентите и потенциала за печалби.

- Проучва качеството на управлението, тенденциите в индустрията и конкурентната позиция, за да получи прозрения.

- -Технически анализ:-

- Фокусира се върху историческите модели на цените и обемите, за да прогнозира бъдещите цени.

- За да се формират ефективни стратегии за опции, от решаващо значение е разбирането на връзката между цената на акциите и тяхната сигурност, датата на изтичане, цената на изпълнение и платената премия.

- Трейдърите могат да максимизират възвръщаемостта и да управляват рисковете със стратегии като покрити кол-ове, защитни пут-ове или страдъли.

Създаване на план за търговия с опции

Поставяне на цели

Когато си поставят цели за търговия с опции, търговците трябва да вземат предвид фактори като:

- Цената на базовия актив,

- Цената на изпълнение на опциите,

- Датата на изтичане на договора,

- Рискът, свързан с търговията, и

- Потенциалната възвръщаемост на инвестицията.

Поставянето на конкретни и измерими цели е важно. То може да помогне на търговците да се съсредоточа�т върху стратегии за:

- Управление на риска,

- максимизиране на печалбите и

- Защитете техния капитал.

Например, като си поставят за цел да генерират доходи чрез продажба на покрити кол-облигации върху дивидентни акции, инвеститорите могат да надминат инфлацията и да получат пасивен доход.

Поставянето на цел за закупуване на защитни путове може да осигури защита от понижение при волатилен пазар, като същевременно ограничи потенциалните загуби.

Като определят ясни цели и ги съгласуват със стратегия за търговия, търговците могат да увеличат шансовете си за успех в търговията с опции. Това може да бъде постигнато чрез използване на силата на капитала и паричната маса.

Определяне на входни и изходни точки

Когато търгувате с опции, ефективното определяне на точките на вход включва разглеждането на няколко фактора:

- Пазарна цена на базовия актив

- Цената на изпълнение

- Дата на изтичане на валидността

- Парична стойност на опцията

Анализирайки тези променливи, търговецът може стратегически да влезе в кол опция за бичи пазар или да инициира пут опция за защита от понижение.

Освен това анализът на премията, платена за опцията, както и на вътрешната и външната стойност, могат да помогнат на търговеца да вземе информирано решение.

Определянето на най-добрите точки за излизане от търговията с опции включва оценка на:

- Възвръщаемост на инвестицията

- Потенциални рискове

- Пазарни условия

Фактори като движението на акциите, отчетите за приходите и изплащането на дивиденти могат да окажат влияние върху това кога инвеститорът трябва да закрие позицията си.

Правилното управление на риска, свързан с търговията с опции, е от решаващо значение. Той определя инвестирания капитал и използвания в търговията ливъридж, като оказва влияние върху цялостната доходност на инвестиционния портфейл.

Избор на базовия актив за търговия с опции

Разбиране на базовия актив

Когато започват да търгуват с опции, трейдърите трябва внимателно да анализират актива, който стои зад опциите. Важни са фактори като цена на акциите, акции, дивиденти и сигурност на актива. Разбирането на връзката между цената на упр�ажняване, датата на изтичане и пазарната цена е от решаващо значение за вземането на интелигентни решения. Изборът на правилния актив оказва влияние върху риска и потенциалната възвръщаемост. Познаването на паричността, вътрешната стойност и тенденциите е важно. Изборът може да предложи защита, да увеличи капитала и да надмине инфлацията.

Разбирането на актива е от ключово значение за успешната търговия с опции и изграждането на силен портфейл.

Избор на подходящ договор за опция

Когато избирате договор за опция, е важно да помислите за цената на упражняване и датата на изтичане, които съответстват на вашия план за търговия. Вземете предвид фактори като цената на ценната книга, пазарните условия и нивото на риск, което ви устройва.

Можете да изберете кол опция, пут опция или други видове в зависимост от пазарната ви позиция и целите ви. Стратегии като покрити кол-опции, защитни пут-опции, страдъли и дълги позиции могат да помогнат за намаляване на риска и увеличаване на възвръщаемостта.

Разбирането на вътрешната стойност на договора е от ключово значение. То помага при вземането на решение дали да инвестирате в акции с дивидент, да се хеджирате срещу инфлацията или да се възползвате от сезона на печалбите.

Универсалната платформа за ефективна SEO оптимизация

Зад всеки успешен бизнес стои силна SEO кампания. Но с безбройните инструменти и техники за оптимизация, от които можете да избирате, може да е трудно да разберете откъде да започнете. Е, не се страхувайте повече, защото имам точно това, което ще ви помогне. Представяме ви платформата Ranktracker "всичко в едно" за ефективна SEO оптимизация

Най-накрая отворихме регистрацията за Ranktracker напълно безплатно!

Създаване на безплатен акаунтИли влезте в системата, като използвате данните си

Оценяване на паричността, пазарната цена и съществуващите позиции с цел ефективно управление на капитала и предпазване от загуби.

Като разберете тънкостите на търговията с опции и приложите под�ходящи стратегии, можете да разработите балансиран инвестиционен план с ограничен риск и по-висок потенциал за печалба.

Заключение

Търговията с опции е свързана с купуване и продаване на договори. Тези договори дават на притежателя си правото (но не и задължението) да купи или продаде даден актив на определена цена преди определена дата.

Ливъриджът е важна част от търговията с опции. Той позволява на инвеститорите да контролират по-голяма позиция, използвайки по-малък капитал.

Но ливъриджът може да увеличи както печалбите, така и загубите. Ето защо начинаещите трябва да познават рисковете, преди да се впуснат в пазара на опции.

ЧЕСТО ЗАДАВАНИ ВЪПРОСИ

Какво представлява търговията с опции?

Търговията с опции е форма на инвестиране, при която инвеститорите купуват или продават договори, които дават право, но не и задължение, да купят или продадат актив на определена цена преди определена дата. Например закупуването на кол опция върху акции ви позволява да закупите акции на определена цена.

Как работи ливъриджът при търговията с опции?

Ливъриджът при търговията с опции позволява на инвеститорите да контролират голяма позиция с малка инвестиция. Например, закупуването на кол опция за 1 USD позволява да се контролират 100 акции. Това увеличава потенциалните печалби или загуби.

Какви са рисковете, свързани с използването на ливъридж при търговията с опции?

Рисковете, свързани с използването на ливъридж при търговията с опции, включват увеличаване на загубите, искания за допълнително обезпечение и повишена волатилност. Например, малка промяна в цената на базовия актив може да доведе до значителни загуби при използване на ливъридж.

Има ли някакви предимства при използването на ливъридж в търговията с опции?

Да, използването на ливъридж в търговията с опции може да увеличи печалбите, но и да увеличи риска. Например, използването на ливъридж може да ви позволи да контролирате по-голяма позиция с по-малък капитал, което потенциално води до по-висока възвръщаемост. Важно е обаче да използвате ливъридж предпазливо и да управлявате риска ефективно.

Какви са някои общи стратегии за начинаещи в търговията с опции?

Някои често срещани стратегии за начинаещи в търговията с опции включват закупуване на кол или пут опции, използване на покрити кол опции и прилагане на спредове като вертикални или календарни спредове. Тези стратегии позволяват на начинаещите да ограничат риска и да увеличат потенциалната възвръщаемост.